- Золото пробило уровень $3 300 и зафиксировало крупнейшую недельную потерю с февраля.

- Растущий оптимизм по поводу деэскалации торговых трений с США снижает привлекательность золота как безопасного актива.

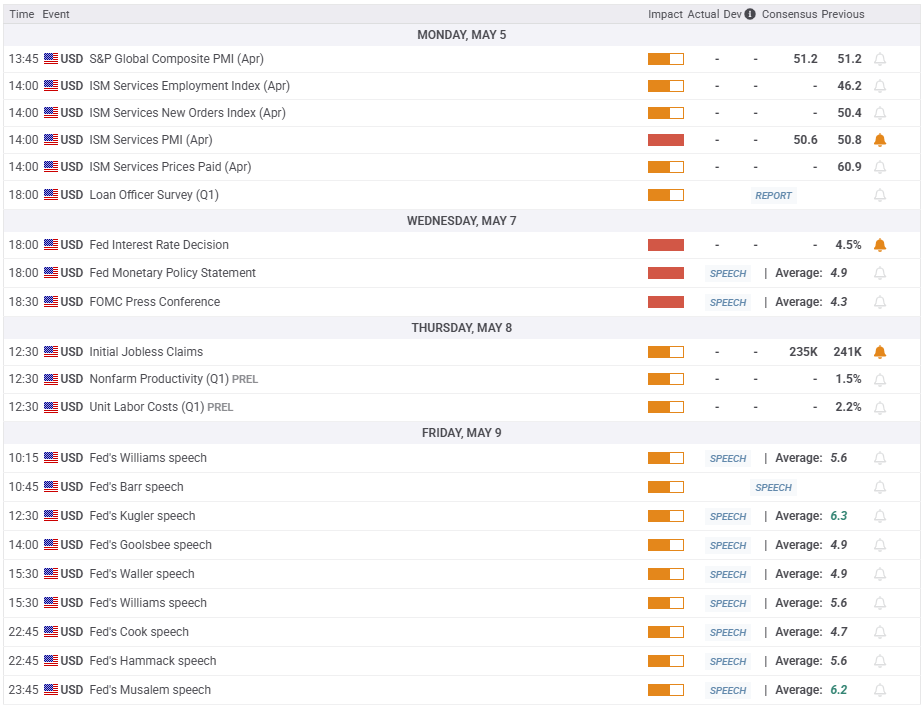

- Следующим крупным триггером для золота могут стать решения Федеральной резервной системы по монетарной политике 7 мая.

Золото (XAU/USD) продолжило коррекцию от рекордного максимума $3 500, установленного 22 апреля, и зафиксировало крупнейшую недельную потерю с февраля, оказавшись под давлением устойчивого улучшения рыночного настроения на фоне некоторого ослабления опасений торговой войны. Объявления Федеральной резервной системы (ФРС) по монетарной политике 7 мая могут помочь инвесторам решить, сможет ли золото вернуть свою привлекательность.

Золото резко падает, так как покупатели не смогли защитить уровень $3 300

Рынки заняли осторожную позицию в начале прошлой недели, что помогло золоту показать умеренный рост в понедельник. Издание Financial Times сообщило, что порт Лос-Анджелеса, основной маршрут для товаров из Китая, ожидает, что запланированные поступления на неделе, начинающейся 4 мая, будут на треть ниже, чем годом ранее. Между тем, представитель Министерства иностранных дел Китая отметил в понедельник, что они не проводили никаких торговых переговоров с США.

Инвесторы воздержались от открытия крупных позиций перед ключевыми макроэкономическими данными из США в среду, что помешало XAU/USD продолжить восстановление, начатое в понедельник. Тем временем Wall Street Journal сообщил в понедельник вечером, что президент США Дональд Трамп планирует смягчить влияние своих тарифов на автомобили, предотвратив налоги на иностранные автомобили от сложения с другими тарифами и ослабив сборы на иностранные детали, используемые в производстве автомобилей. Кроме того, министр финансов США Скотт Бессент дал понять во вторник, что они ведут продуктивные переговоры с азиатскими торговыми партнерами.

Бюро экономического анализа США сообщило в среду, что валовой внутренний продукт (ВВП) США сократился на 0,3% г/г в первом квартале, согласно первоначальной оценке. Другие данные показали, что базовый индекс цен на личные потребительские расходы (PCE), предпочитаемый Федеральной резервной системой показатель инфляции, вырос на 2,6% в годовом исчислении в марте, оставаясь значительно выше целевого уровня ФРС в 2%. Непосредственная реакция рынка на смешанные данные из США помогла XAU/USD ограничить потери, но позитивные заголовки о торговой политике США вызвали очередной медвежий импульс в паре. Президент США Дональд Трамп заявил в среду поздно вечером, что существует очень высокая вероятность достижения соглашения с Китаем и добавил, что у них есть "потенциальные" торговые соглашения с Индией, Южной Кореей и Японией.

Хотя торговый представитель США Джеймисон Грир сообщил репортерам, что официальные переговоры с Китаем не ведутся, он отметил, что ожидает завершения первоначальных тарифных соглашений с некоторыми торговыми партнерами в течение нескольких недель. После закрытия ниже $3 300 в среду золото продолжило падение в четверг и достигло самого низкого за две недели уровня около $3 200.

Рано утром в пятницу Министерство торговли Китая отметило, что дверь для торговых переговоров открыта после того, как США предприняли инициативу сообщить Китаю о готовности обсудить тарифы.

Позднее в тот же день Бюро статистики труда США (BLS) объявило, что количество рабочих мест в несельскохозяйственном секторе (NFP) увеличилось на 177 000 в апреле, превысив ожидания рынка в 130 000. С негативной стороны, BLS пересмотрело мартовский рост NFP вниз до 185 000 с первоначальной оценки 228 000. Другие детали отчета по занятости показали, что уровень безработицы и годовая инфляция заработной платы остались на 4,2% и 3,8% соответственно. Золото скорректировалось вверх в пятницу, но не смогло набрать импульс и завершило неделю глубоко в отрицательной зоне.

Инвесторы в золото ожидают решений ФРС

Экономический календарь США в понедельник будет включать отчет ISM по индексу PMI в сфере услуг за апрель. Если индекс PMI окажется значительно ниже 50 и покажет заметное сокращение деловой активности в секторе услуг, доллар США может столкнуться с трудностями в привлечении спроса, открывая двери для восстановления XAU/USD. Тем не менее, инвесторы вряд ли поспешат с открытием крупных позиций на основе этих данных и будут ждать объявлений ФРС по монетарной политике.

Ожидается, что ФРС оставит процентную ставку без изменений в диапазоне 4,25%-4,5% после заседания по монетарной политике 6-7 мая. Участники рынка будут внимательно изучать изменения в заявлении по политике и обращать особое внимание на комментарии председателя ФРС Джерома Пауэлла на пресс-конференции после заседания.

Если ФРС намекнет на то, что повышенная неопределенность в отношении инфляционного прогноза из-за торговой политики, вероятно, потребует от них терпения в отношении корректировок ставок, доллар США может укрепиться и вызвать снижение XAU/USD. С другой стороны, золото может получить поддержку, если ФРС сделает больший акцент на ослаблении экономического прогноза и условиях на рынке труда, что будет способствовать ожиданиям снижения процентной ставки на 25 базисных пунктов в июне.

Аналогично, участники рынка могут склониться к снижению ставки в июне и помочь золоту вернуться к росту, если Пауэлл предложит, что они будут приоритизировать поддержку рынка труда. Напротив, XAU/USD, вероятно, окажется под возобновившимся медвежьим давлением, если Пауэлл выразит опасения по поводу того, что инфляция останется высокой дольше, чем ожидалось.

Тем временем инвесторы продолжат оценивать последние события, касающиеся торгового конфликта между США и Китаем. Если рыночное настроение останется оптимистичным, а США и их торговые партнеры будут продвигаться к соглашениям, золоту будет трудно привлечь покупателей. С другой стороны, XAU/USD может получить выгоду от бегства в безопасные активы, если появятся признаки того, что переговоры разваливаются.

Технический анализ золота

Индикатор относительной силы (RSI) на дневном графике находится чуть выше 50, и золото еще не закрылось ниже 20-дневной простой скользящей средней (SMA) после кратковременного снижения ниже этого уровня в четверг, что указывает на то, что медвежий разворот еще не завершен.

Отметка $3 200 (статический уровень, круглый уровень) выступает в качестве промежуточной поддержки перед $3 150-$3 160 (уровень Фибоначчи 38,2% коррекции последнего восходящего тренда, нижняя граница восходящего регрессионного канала, идущего с декабря) и $3 100-$3 090 (статический уровень, 50-дневная SMA).

С точки зрения роста, первое сопротивление может быть обнаружено на уровне $3 290-$3 300 (уровень коррекции Фибоначчи 23,6%, статический уровень, средняя точка восходящего канала) перед уровнями $3 400 (верхняя граница восходящего канала) и $3 500 (рекордный максимум).

Золото - FAQs

Золото играет ключевую роль в истории человечества, поскольку оно широко использовалось в качестве средства сохранения стоимости и обмена. В настоящее время, помимо своего блеска и использования в ювелирных изделиях, драгоценный металл широко рассматривается как актив-убежище, а это означает, что он считается хорошей инвестицией в неспокойные времена. Золото также широко рассматривается как средство защиты от инфляции и обесценивания валют, поскольку оно не зависит от какого-либо конкретного эмитента или правительства.

Центральные банки являются крупнейшими держателями золота. Стремясь поддержать свои валюты в неспокойные времена, центральные банки, как правило, диверсифицируют свои резервы и покупают золото, чтобы улучшить восприятие прочности экономики и валюты. Высокие запасы золота могут быть источником доверия к платежеспособности страны. Согласно данным Всемирного совета по золоту, в 2022 году центральные банки добавили в свои резервы 1136 тонн золота на сумму около 70 миллиардов долларов. Это самый высокий годовой объем закупок с начала ведения учета. Центральные банки стран с формирующейся рыночной экономикой, таких как Китай, Индия и Турция, быстро наращивают свои золотые резервы.

Золото имеет обратную корреляцию с долларом США и казначейскими облигациями США, которые являются основными резервными и безопасными активами. Когда доллар обесценивается, золото, как правило, растет, что позволяет инвесторам и центральным банкам диверсифицировать свои активы в неспокойные времена. Золото также имеет обратную корреляцию с рисковыми активами. Ралли на фондовом рынке, как правило, ослабляет цены на золото, в то время как распродажи на рынках рискованных активов, как правило, благоприятствуют росту цен на драгоценный металл.

Цена может меняться под влиянием самых различных факторов. Геополитическая нестабильность или опасения глубокой рецессии могут быстро привести к росту цен на золото из-за его статуса «безопасного убежища». Будучи активом с низкой доходностью, золото имеет тенденцию расти при снижении процентных ставок, в то время как рост ставок обычно негативно влияет на желтый металл. Тем не менее, большинство движений цены зависит от поведения доллара США (USD), поскольку цена актива определяется в долларах (XAU/USD). Сильный доллар, как правило, сдерживает рост цен на золото, в то время как слабый доллар, скорее всего, подтолкнет золото вверх.

Вся информация на данной странице подвержена изменениям. Использование данного сайта автоматически означает принятие наших условий нашего пользовательского соглашения. Пожалуйста, ознакомьтесь с нашей политикой конфиденциальности и юридическим предупреждением. Торговля на валютном рынке с использованием заемных средств несет в себе высокий уровень риска и может подойти не всем инвесторам. Большое кредитное плечо может сыграть как положительную, так и отрицательную роль. Прежде, чем принимать решение о начале торговли на валютном рынке, внимательно продумайте инвестиционные цели, оцените ваш уровень опыта и степень азартности. Существует вероятность, что вы понесете убытки по стартовому или дальнейшему депозиту и тем самым лишитесь средств, к потере которых вы были не готовы. Вы должны осознавать все риски, связанные с торговлей на валютном рынке, и при наличии любых сомнений и вопросов мы рекомендуем консультироваться с независимыми финансовыми советниками. Мнения, выражаемые на сайте FXStreet, являются следствием личных убеждений их авторов и могут не совпадать с мнением FXStreet или руководства компании. FXStreet не берет на себя обязанности проверять точность или обоснованность любых заявлений независимых авторов. Материалы могут быть неполными и/или содержать ошибки. Любые мнения, новости, аналитика, исследования, цены или другая информация, содержащаяся на данном сайте и размещенная сотрудниками FXStreet, партнерами или независимыми авторами, предоставляется как общая оценка ситуации на рынках и не содержит в себе советов по инвестициям. FXStreet не несет ответственности за убыток или полную или частичную потерю прибыли вследствие прямого или непрямого использования информации, размещенной на сайте.

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

Золото еще не закончилo с рекордными максимумами

Золото продолжает свое ралли на американской сессии в понедельник и торгуется на новом историческом максимуме выше $4 420, прибавляя почти 2% на внутридневной основе. Потенциал для повторной эскалации напряженности на Ближнем Востоке на фоне новостей о планах Израиля атаковать Иран позволяет золоту капитализироваться на притоке капитала в безопасные активы.

EUR/USD набирает импульс к восстановлению, торгуется около 1,1750

После коррекции, наблюдавшейся во второй половине предыдущей недели, EUR/USD набирает бычий импульс и торгуется на положительной территории около 1,1750. Доллар США (USD) не может привлечь покупателей и поддерживает пару, так как инвесторы ожидают данных по ВВП во вторник перед рождественскими праздниками.

GBP/USD поднимается к 1,3450 на фоне возобновившейся слабости доллара США

GBP/USD разворачивается на север в понедельник и поднимается к уровню 1,3450. Доллар США (USD) остается под давлением в начале новой недели, так как инвесторы корректируют свои позиции перед завтрашними данными о росте за третий квартал, что помогает паре подняться выше.

Биткоин, Ethereum и Ripple нацелены на прорыв для нового восстановления

Биткоин, Ethereum и Ripple приближаются к ключевым техническим уровням на момент написания статьи в понедельник, поскольку более широкий рынок криптовалют стабилизируется. Участники рынка внимательно следят за тем, смогут ли BTC, ETH и XRP удержать прорывы и достичь решительных дневных закрытий выше ближайших уровней сопротивления, что может сигнализировать о начале краткосрочного восстановления.

Форекс сегодня: золото обновило рекордный максимум на фоне нарастающих геополитических трений

Вот что вам нужно знать в понедельник, 22 декабря: