- Отчет по занятости вне сельского хозяйства стал переломным моментом после ястребиного решения Федеральной резервной системы.

- Президент США Дональд Трамп объявил о массовых, широкомасштабных тарифах, что вызвало избегание рисков.

- EUR/USD сократила половину своих недельных потерь, стремясь восстановить бычью позицию.

Пара EUR/USD достигла дна на уровне 1,1391 в первый день августа, что является самым низким уровнем за более чем месяц. Доллар США (USD) укрепился, несмотря на рыночные настроения, сохраняя положительный импульс на протяжении довольно загруженной недели, но в конце концов сдался в пятницу после неутешительных данных из США. Пара в конечном итоге остановилась около 1,1550, все еще удерживая значительные недельные потери.

Торговая война взад и вперед

США и Европейский Союз (ЕС) достигли торговой сделки, которая устанавливает тариф в 15% на большинство экспортируемых товаров в США, а также призывает к инвестициям ЕС в различные американские сектора. Тариф в 50% останется в силе для экспорта из ЕС в США на сталь, алюминий и медь. Дополнительные детали все еще отсутствуют, и президент Европейской комиссии Урсула фон дер Ляйен отметила, что такие тарифы подлежат взаимным тарифам, хотя и не предоставила много деталей о том, объявит ли ЕС о них и когда.

Сделка была широко раскритикована европейскими лидерами, канцлер Германии Фридрих заявил, что это приведет к "значительному ущербу", а премьер-министр Франции Франсуа Байру назвал это "темным днем" для ЕС.

В середине недели президент США Дональд Трамп объявил о 50% пошлине на все бразильские импорты в США, как "наказание" для левой власти. Белый дом также объявил о универсальном тарифе в 50% на импорт полуфабрикатов из меди и производных продуктов, содержащих медь.

Наконец, срок 1 августа вступил в силу в пятницу, что привело к широкомасштабным новым тарифам. С соседом Мексикой Трамп согласовал 90-дневное продление пошлин для дополнительных переговоров, но наложил 35% тариф на Канаду. Фондовые рынки обрушились перед закрытием недели, отражая опасения рынка по поводу потенциального влияния этого решения на глобальный экономический прогресс.

Бунт Федеральной резервной системы

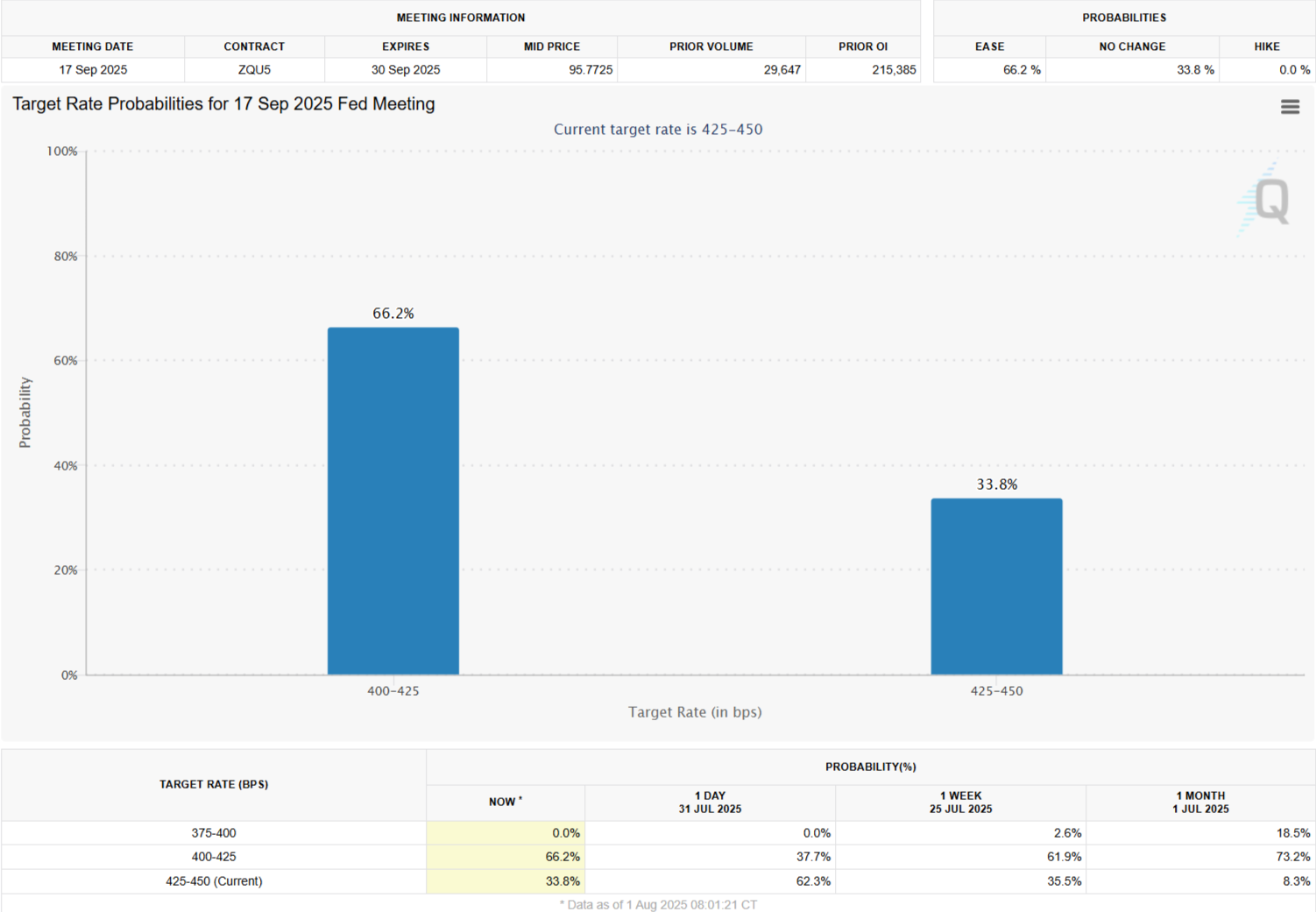

Также в середине недели Федеральная резервная система (ФРС) объявила о своем решении по монетарной политике. Как и ожидалось, политики оставили ключевую процентную ставку без изменений, колеблясь между 4,25% и 4,50%. Однако это решение включало сюрприз. Впервые за десятилетия было два несогласных: губернаторы Кристофер Уоллер и Мишель Боуман проголосовали за снижение стоимости заимствований.

Тем не менее, председатель Джером Пауэлл объяснил, что такое решение стало результатом постоянной неопределенности, связанной с влиянием тарифов на инфляцию. Пауэлл также объяснил, что с учетом того, что инфляция все еще выше целевого уровня ФРС в 2% и рынок труда все еще напряжен, центральный банк должен сохранить ставки на текущем уровне. Это решение, по словам Пауэлла, оставляет политикам хорошую позицию для своевременного реагирования.

Пауэлл не дал никаких намеков на возможное снижение процентной ставки на встрече в сентябре, предпочитая придерживаться своей позиции ожидания и наблюдения.

Это решение вызвало очередной всплеск гнева президента Трампа, который долгое время требовал снижения ставок. Он использовал социальные сети, чтобы атаковать главу ФРС, назвав Пауэлла "Слишком Поздно" и утверждая, что его решение стоит миллиарды долларов.

Джером "Слишком Поздно" Пауэлл, упрямый ИДИОТ, должен существенно снизить процентные ставки, СЕЙЧАС. ЕСЛИ ОН БУДЕТ ПРОДОЛЖАТЬ ОТКАЗЫВАТЬСЯ, СОВЕТ ДОЛЖЕН ВЗЯТЬ УПРАВЛЕНИЕ В СВОИ РУКИ И СДЕЛАТЬ ТО, ЧТО ВСЕ ЗНАЮТ, ЧТО ДОЛЖНО БЫТЬ СДЕЛАНО!

Неделя, полная данных, заканчивается с размахом

Данные из Европы, опубликованные в эти дни, показали, что Старый Континент выходит из трудной ситуации, чему способствовало значительное снижение процентной ставки Европейского центрального банка (ЕЦБ).

Германия опубликовала предварительную оценку ВВП за второй квартал, которая показала, что экономика сократилась на 0,1% за три месяца до июня после роста на 0,4% в предыдущем квартале. Страна также опубликовала предварительную оценку Индекса гармонизированных потребительских цен (HICP) за июль, который вырос с годовым темпом 1,8%, снизившись с 2%, зафиксированного в июне. Розничные продажи в стране увеличились на 4,9%, почти удвоив предыдущий рост на 2,6%.

Предварительные данные по ВВП ЕС за второй квартал показали квартальный рост на 0,4%, что лучше ожидаемых 0,2%, в то время как годовой прирост составил 1,4%, превысив прогнозы в 1,2%. С негативной стороны, индекс гармонизированной потребительской цены (HICP) остался на уровне 2% в годовом исчислении в июле по предварительным оценкам, против ожидаемых 1,9%. Основной годовой показатель также остался без изменений на уровне 2,3%.

Календарь США был насыщен данными, связанными с занятостью, перед важным отчетом по несельскохозяйственным рабочим местам. Однако страна также опубликовала предварительную оценку ВВП за второй квартал, которая показала, что экономика США выросла с годовым темпом 3%, что значительно лучше снижения на 0,5% в первом квартале и лучше ожидаемых 2,4%. Оптимистичный показатель способствовал спросу на доллар США, который позже усилился на фоне ястребиных настроений ФРС.

Что касается данных по занятости, то опрос по открытым вакансиям и текучести кадров (JOLTS) за июнь показал, что количество открытых вакансий в последний рабочий день июня составило 7,43 миллиона, что ниже 7,77 миллиона вакансий (пересмотрено с 7,76 миллиона), зафиксированных в мае, и ниже рыночного ожидания в 7,55 миллиона.

Отчет по изменению занятости ADP, опубликованный в среду, был более обнадеживающим, так как он показал, что частный сектор добавил 104 000 новых рабочих мест в июле, в то время как потеря в июне была пересмотрена до 23 000 с предыдущей оценки -33 000. Наконец, отчет Challenger Job Cuts показал, что компании, базирующиеся в США, объявили о сокращении 62 075 рабочих мест в июле, по сравнению с почти 25 900 годом ранее. Этот показатель значительно превысил 47 999, объявленных в июне, и стал вторым по величине за июль за последнее десятилетие.

Наконец, отчет по несельскохозяйственным рабочим местам (NFP) был опубликован, и начался хаос: страна добавила всего 73 000 новых рабочих мест в июле, в то время как июньский показатель был пересмотрен вниз до 14 000 после первоначального отчета о 147 000. На самом деле, пересмотры показали примерно 260 000 рабочих мест меньше, чем ранее оценивалось за последние несколько месяцев.

Кроме того, уровень безработицы вырос до 4,2% с 4,1% в июле, как и ожидалось, в то время как доля рабочей силы снизилась до 62,2% с 62,3%. Наконец, годовая инфляция заработной платы, измеряемая изменением средней почасовой заработной платы, выросла до 3,9% с 3,8%.

Эти новости привели к распродаже доллара США. После объявления о денежно-кредитной политике ФРС спекулятивный интерес сосредоточился на ставках на сохранение текущих уровней в сентябре, при этом вероятность отсутствия изменений возросла до примерно 60%. Однако ужасный месячный отчет по занятости изменил настроение, и участники рынка теперь считают, что вероятность снижения ставки на предстоящем заседании ФРС превышает 66%, согласно инструменту CME FedWatch.

Стоит добавить, что перед закрытием недели США также опубликовали индекс деловой активности в производственном секторе ISM за июль, который неожиданно сократился до 48 с 49, зафиксированного в июне, также не дотянув до ожиданий в 49,5. Индекс потребительских настроений Мичигана, тем временем, был пересмотрен вниз до 61,7 в июле, после предварительной оценки в 61,8, что также ниже ожидаемых 62,0.

К концу недели акции сохраняют значительные убытки, вызванные тарифами, отражая связанные с тарифами опасения. Несмотря на ослабление рынка труда, риск более высокой инфляции остается прежним. Учитывая это, ФРС может снова удержаться от действий в сентябре.

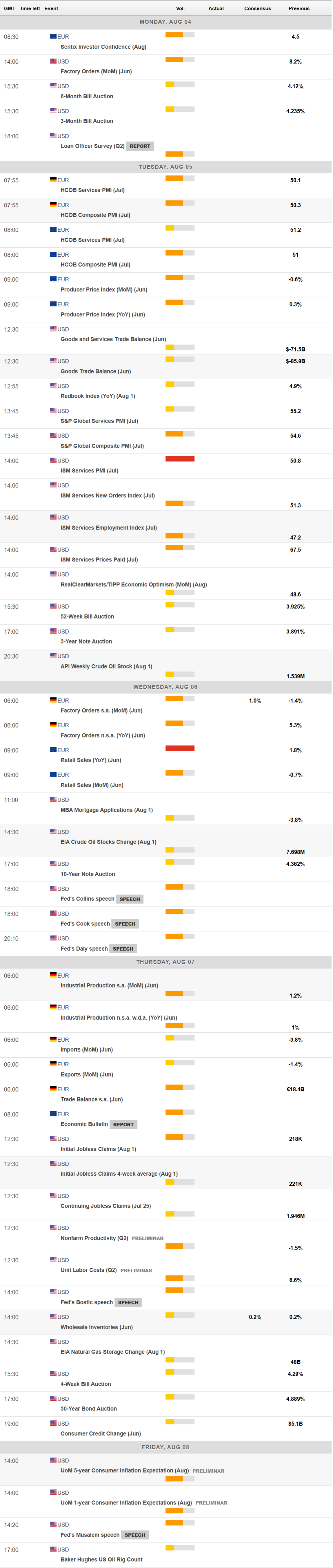

В ближайшие дни макроэкономический календарь предложит немного. Наиболее актуальными данными будут индекс деловой активности в сфере услуг ISM за июль в США и розничные продажи в ЕС за июнь. При этом торговая война, вероятно, вновь выйдет на первый план.

Технический прогноз по EUR/USD

Недельный график пары EUR/USD показывает, что она сократила половину своих потерь, однако продавцы все еще присутствуют. Пара резко отскочила после тестирования бычьей 20-дневной простой скользящей средней (SMA) на уровне около 1,1390. В то же время 100 SMA осторожно поднимается выше неориентированной 200 SMA, обе находятся значительно ниже более короткой. Технические индикаторы, тем временем, сохраняют резкие нисходящие наклоны, хотя и остаются выше своих средних значений, что недостаточно для предсказания более резкого снижения в будущем.

EUR/USD отскочила от уровня бычьей 100 SMA на дневном графике, но остается ниже медвежьей 20 SMA, обеспечивая динамическое сопротивление вблизи 1,1640. Наконец, технические индикаторы резко отскочили от значений, близких к перепроданности, сохраняя свои восходящие наклоны, но оставаясь на отрицательных уровнях.

Восстановление выше упомянутого уровня 1,1640 должно привести к тестированию отметки 1,1700, а при преодолении последней восстановление может продолжиться к годовому максимуму на уровне 1,1830. Основная поддержка находится в ценовой зоне 1,1470, при возобновлении интереса к продажам ниже этого уровня открывается недавний минимум в районе 1,1390.

Тарифы - Часто задаваемые вопросы (FAQ)

Хотя тарифы и налоги оба генерируют доходы для правительства для финансирования общественных благ и услуг, у них есть несколько отличий. Тарифы оплачиваются заранее в порту ввоза, в то время как налоги уплачиваются в момент покупки. Налоги налагаются на отдельных налогоплательщиков и предприятия, в то время как тарифы оплачиваются импортерами.

Среди экономистов существует два мнения относительно использования тарифов. В то время как одни утверждают, что тарифы необходимы для защиты отечественных отраслей и устранения торговых дисбалансов, другие рассматривают их как вредный инструмент, который может потенциально привести к росту цен в долгосрочной перспективе и вызвать разрушительную торговую войну, стимулируя ответные тарифы.

В преддверии президентских выборов в ноябре 2024 года Дональд Трамп ясно дал понять, что намерен использовать тарифы для поддержки экономики США и американских производителей. В 2024 году Мексика, Китай и Канада составили 42% от общего объема импорта США. В этот период Мексика выделялась как крупнейший экспортер ($466,6 млрд), согласно данным Бюро переписи населения США. Таким образом, Трамп хочет сосредоточиться на этих трех странах при введении тарифов. Он также планирует использовать доход, полученный от тарифов, для снижения подоходных налогов.

Вся информация на данной странице подвержена изменениям. Использование данного сайта автоматически означает принятие наших условий нашего пользовательского соглашения. Пожалуйста, ознакомьтесь с нашей политикой конфиденциальности и юридическим предупреждением. Торговля на валютном рынке с использованием заемных средств несет в себе высокий уровень риска и может подойти не всем инвесторам. Большое кредитное плечо может сыграть как положительную, так и отрицательную роль. Прежде, чем принимать решение о начале торговли на валютном рынке, внимательно продумайте инвестиционные цели, оцените ваш уровень опыта и степень азартности. Существует вероятность, что вы понесете убытки по стартовому или дальнейшему депозиту и тем самым лишитесь средств, к потере которых вы были не готовы. Вы должны осознавать все риски, связанные с торговлей на валютном рынке, и при наличии любых сомнений и вопросов мы рекомендуем консультироваться с независимыми финансовыми советниками. Мнения, выражаемые на сайте FXStreet, являются следствием личных убеждений их авторов и могут не совпадать с мнением FXStreet или руководства компании. FXStreet не берет на себя обязанности проверять точность или обоснованность любых заявлений независимых авторов. Материалы могут быть неполными и/или содержать ошибки. Любые мнения, новости, аналитика, исследования, цены или другая информация, содержащаяся на данном сайте и размещенная сотрудниками FXStreet, партнерами или независимыми авторами, предоставляется как общая оценка ситуации на рынках и не содержит в себе советов по инвестициям. FXStreet не несет ответственности за убыток или полную или частичную потерю прибыли вследствие прямого или непрямого использования информации, размещенной на сайте.

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

Золото еще не закончилo с рекордными максимумами

Золото продолжает свое ралли на американской сессии в понедельник и торгуется на новом историческом максимуме выше $4 420, прибавляя почти 2% на внутридневной основе. Потенциал для повторной эскалации напряженности на Ближнем Востоке на фоне новостей о планах Израиля атаковать Иран позволяет золоту капитализироваться на притоке капитала в безопасные активы.

EUR/USD набирает импульс к восстановлению, торгуется около 1,1750

После коррекции, наблюдавшейся во второй половине предыдущей недели, EUR/USD набирает бычий импульс и торгуется на положительной территории около 1,1750. Доллар США (USD) не может привлечь покупателей и поддерживает пару, так как инвесторы ожидают данных по ВВП во вторник перед рождественскими праздниками.

GBP/USD поднимается к 1,3450 на фоне возобновившейся слабости доллара США

GBP/USD разворачивается на север в понедельник и поднимается к уровню 1,3450. Доллар США (USD) остается под давлением в начале новой недели, так как инвесторы корректируют свои позиции перед завтрашними данными о росте за третий квартал, что помогает паре подняться выше.

Биткоин, Ethereum и Ripple нацелены на прорыв для нового восстановления

Биткоин, Ethereum и Ripple приближаются к ключевым техническим уровням на момент написания статьи в понедельник, поскольку более широкий рынок криптовалют стабилизируется. Участники рынка внимательно следят за тем, смогут ли BTC, ETH и XRP удержать прорывы и достичь решительных дневных закрытий выше ближайших уровней сопротивления, что может сигнализировать о начале краткосрочного восстановления.

Форекс сегодня: золото обновило рекордный максимум на фоне нарастающих геополитических трений

Вот что вам нужно знать в понедельник, 22 декабря: