Центральные банки корректируют свои взгляды в ответ на продолжающиеся колебания глобальной экономической активности, вызванные торговой стратегией Белого дома. Таким образом, ожидается, что преобладающее чувство осторожности сохранится. Поскольку Европейский центральный банк и Резервный банк Индии, похоже, готовы снизить свои базовые ставки, Банк Канады и Национальный банк Польши, как ожидается, займут более осторожную позицию, оставаясь в стороне на данный момент.

Европейский центральный банк (ЕЦБ) – 2,25%

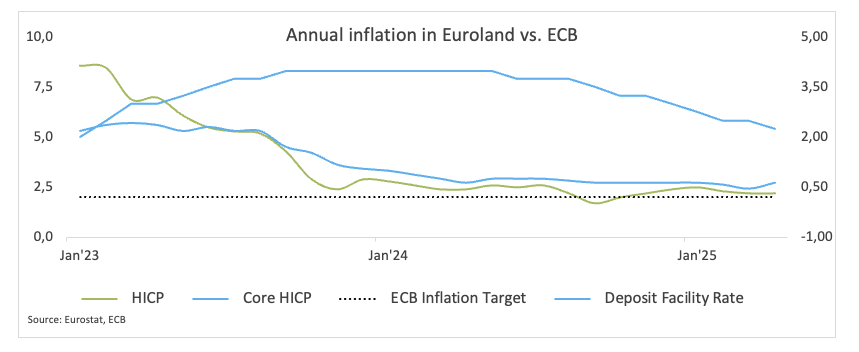

Согласно последним протоколам заседания, ЕЦБ становится все более уверенным в том, что инфляция вернется к своей цели в 2% в соответствии с его мартовскими оценками.

Политики увидели более сдержанную картину в краткосрочной перспективе, ссылаясь на продолжающиеся неопределенности, укрепление евро, снижение цен на нефть и бензин, что, как ожидается, снизит инфляцию в краткосрочной перспективе. Даже несмотря на то, что ожидается, что инфляция останется близкой к цели в 2% до конца года, среднесрочные перспективы по-прежнему очень неясны.

Действительно, цифры показывают, что рост заработной платы замедляется быстрее, чем ожидалось, что должно несколько помочь снизить ценовое давление. При этом рост кредитования значительно превышает прогнозы, а рыночные сигналы указывают на ужесточение финансовых условий, что еще больше усложняет расчет политики ЕЦБ.

Что касается июня, голоса членов ЕЦБ, устанавливающих ставки, похоже, не совпадают. В то время как некоторые из них склоняются к дальнейшему смягчению, другие считают, что лучше всего сохранить ставки на прежнем уровне. Но все они, похоже, подчеркивают растущую неопределенность, которую тарифы президента Трампа "День освобождения" и обобщенная, анархическая точка зрения на международную торговлю создают на мировых рынках.

Предстоящее решение: 5 июня

Консенсус: Снижение ставки на 25 базисных пунктов

FX-прогноз: EUR/USD, похоже, вступил в фазу консолидации в верхней части диапазона, хотя убедительное преодоление ключевого барьера 1,1400 по-прежнему остается иллюзорным. Динамика цен вокруг спота продолжает зависеть от динамики доллара, а также от непредсказуемой торговой политики Трампа.

Банк Канады (BoC) – 2,75%

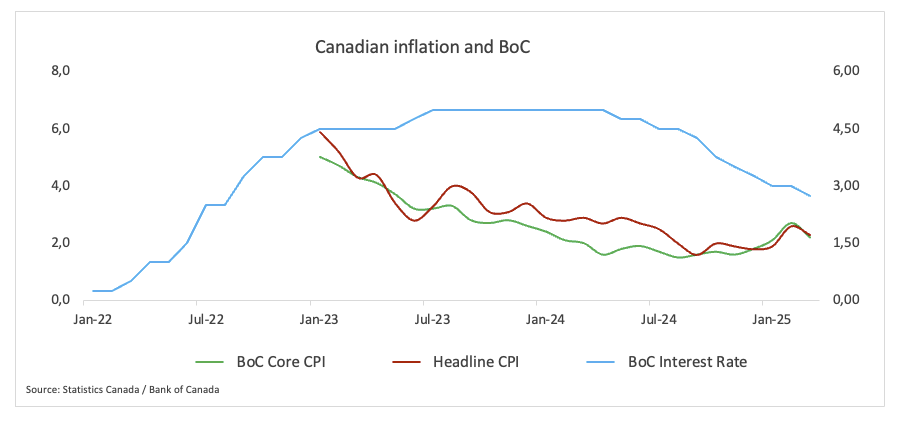

Консенсус среди участников рынка, похоже, немного склоняется к тому, что Банк Канады оставит свою процентную ставку без изменений в июне, после своего апрельского решения сохранить процентные ставки на прежнем уровне из-за неопределенности вокруг торговой стратегии США и потенциальных последствий для Канады.

Экономические сигналы в Канаде ослабли, ожидается, что рост ВВП замедлится во втором квартале, а потребительские расходы и бизнес-инвестиции снизятся. Общая инфляция также ослабевает, при этом прогнозируется, что индекс потребительских цен (CPI) упадет до около 1,5% в апреле.

Рынок труда испытывает напряжение, в производственном секторе было потеряно больше рабочих мест, чем ожидалось в апреле, что привело к росту уровня безработицы. Рынок жилья также охладился, что уменьшает опасения по поводу перегрева цен на недвижимость из-за смягчения денежно-кредитной политики.

Банк Канады не взял на себя обязательств по снижению, но аргументы в пользу смягчения становятся все более убедительными.

Предстоящее решение: 4 июня

Консенсус: Без изменений

FX-прогноз: Сильная позиция канадского доллара (CAD) заставила пару USD/CAD отступить в четвертый месяц подряд в мае, приближаясь к ключевой поддержке 1,3700, всегда следуя за динамикой USD и непредсказуемой торговой политикой Белого дома. Пока пара находится ниже своей 200-дневной простой скользящей средней выше 1,4000, дальнейшее ослабление пары не следует исключать.

Резервный банк Индии (RBI) – 6,00%

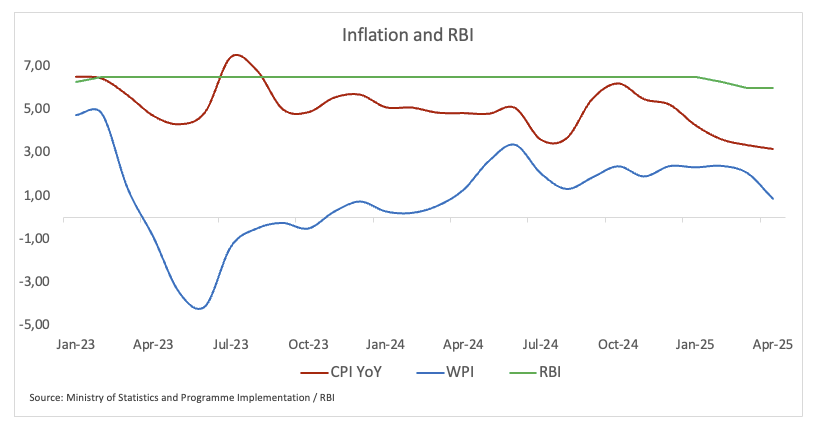

Ожидается, что RBI объявит о третьем подряд снижении ставки на 25 базисных пунктов на своем заседании Комитета по монетарной политике в июне, согласно прогнозам, которые предполагают общее снижение на 100 базисных пунктов в текущем цикле.

Это приведет к снижению конечной процентной ставки до 5,50% — уровня, который в целом соответствует оценке RBI о реальной нейтральной ставке, которую он определил в диапазоне от 1,4% до 1,9%.

С учетом замедления экономического роста до 6,3% в прошлом финансовом году — по сравнению с более чем 9% ранее — и инфляции, остающейся ниже целевого уровня в 4%, центральный банк имеет значительные возможности для смягчения политики.

Кроме того, нарастающие глобальные торговые напряженности представляют собой понижательный риск как для глобального, так и для внутреннего роста. В таком контексте, и при контроле инфляции, RBI находится под растущим давлением, чтобы предоставить более решительный контрциклический ответ.

Предстоящее решение: 6 июня

Консенсус: Снижение ставки на 25 базисных пунктов

FX-прогноз: Индийская рупия (INR) торгуется на уровнях, наблюдаемых в самом начале года по отношению к доллару США (USD), что заставляет пару USD/INR колебаться в районе 85,50 на фоне консолидационного диапазона, установленного с начала мая.

Национальный банк Польши (NBP) – 5,25%

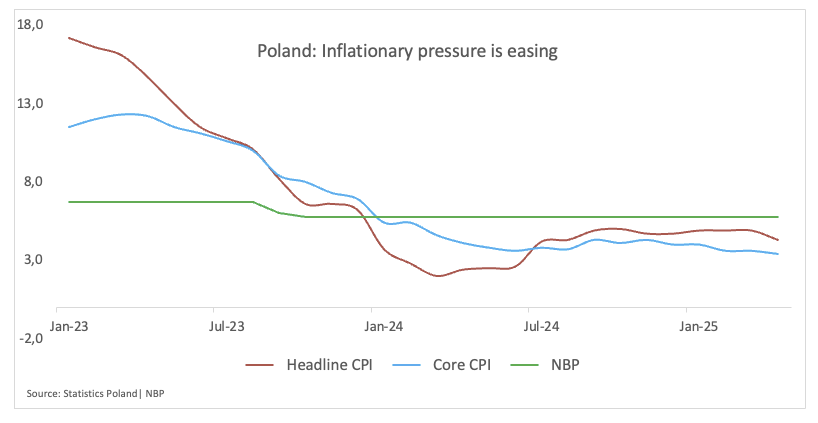

NBP снизил свою процентную ставку на 50 базисных пунктов в мае, что стало его первым действием с октября 2023 года. Это решение явно указывает на замедление инфляции, охлаждение роста заработной платы и менее чем прогнозируемую экономическую производительность в первом квартале 2025 года.

По словам губернатора Адама Глапиньского, CPI упадет до 3,5%, а инфляция достигнет пика в третьем квартале. Он подчеркнул постоянную борьбу с инфляцией и признал более сдержанные экономические времена. Если цены на энергоносители останутся прежними, инфляция в четвертом квартале вырастет лишь незначительно. Кроме того, он предсказал более высокий рост ВВП в 2025 году по сравнению с 2024 годом.

Глапиньский предположил, что, хотя он ожидает, что экономические тренды продолжатся, маловероятно, что на следующем заседании произойдет изменение ставки из-за высоких рисков. Однако свободная фискальная политика может привести к инфляции, и будущие решения будут зависеть от данных и прогнозов.

Кроме того, рынок свопов предполагает общее снижение на 125 базисных пунктов в течение следующих 12 месяцев, при этом ожидается дальнейшее снижение на 50 базисных пунктов в следующем году, что приведет к снижению процентной ставки до около 3,5%.

Предстоящее решение: 4 июня

Консенсус: Без изменений

FX-прогноз: После недавних годовых минимумов по отношению к евро в районе 4,3100 польский злотый (PLN), похоже, вступил в тему консолидации, при этом EUR/PLN колеблется около своей ключевой 200-дневной простой скользящей средней в районе 4,2600.

Вся информация на данной странице подвержена изменениям. Использование данного сайта автоматически означает принятие наших условий нашего пользовательского соглашения. Пожалуйста, ознакомьтесь с нашей политикой конфиденциальности и юридическим предупреждением. Торговля на валютном рынке с использованием заемных средств несет в себе высокий уровень риска и может подойти не всем инвесторам. Большое кредитное плечо может сыграть как положительную, так и отрицательную роль. Прежде, чем принимать решение о начале торговли на валютном рынке, внимательно продумайте инвестиционные цели, оцените ваш уровень опыта и степень азартности. Существует вероятность, что вы понесете убытки по стартовому или дальнейшему депозиту и тем самым лишитесь средств, к потере которых вы были не готовы. Вы должны осознавать все риски, связанные с торговлей на валютном рынке, и при наличии любых сомнений и вопросов мы рекомендуем консультироваться с независимыми финансовыми советниками. Мнения, выражаемые на сайте FXStreet, являются следствием личных убеждений их авторов и могут не совпадать с мнением FXStreet или руководства компании. FXStreet не берет на себя обязанности проверять точность или обоснованность любых заявлений независимых авторов. Материалы могут быть неполными и/или содержать ошибки. Любые мнения, новости, аналитика, исследования, цены или другая информация, содержащаяся на данном сайте и размещенная сотрудниками FXStreet, партнерами или независимыми авторами, предоставляется как общая оценка ситуации на рынках и не содержит в себе советов по инвестициям. FXStreet не несет ответственности за убыток или полную или частичную потерю прибыли вследствие прямого или непрямого использования информации, размещенной на сайте.

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

Золото еще не закончилo с рекордными максимумами

Золото продолжает свое ралли на американской сессии в понедельник и торгуется на новом историческом максимуме выше $4 420, прибавляя почти 2% на внутридневной основе. Потенциал для повторной эскалации напряженности на Ближнем Востоке на фоне новостей о планах Израиля атаковать Иран позволяет золоту капитализироваться на притоке капитала в безопасные активы.

EUR/USD набирает импульс к восстановлению, торгуется около 1,1750

После коррекции, наблюдавшейся во второй половине предыдущей недели, EUR/USD набирает бычий импульс и торгуется на положительной территории около 1,1750. Доллар США (USD) не может привлечь покупателей и поддерживает пару, так как инвесторы ожидают данных по ВВП во вторник перед рождественскими праздниками.

GBP/USD поднимается к 1,3450 на фоне возобновившейся слабости доллара США

GBP/USD разворачивается на север в понедельник и поднимается к уровню 1,3450. Доллар США (USD) остается под давлением в начале новой недели, так как инвесторы корректируют свои позиции перед завтрашними данными о росте за третий квартал, что помогает паре подняться выше.

Биткоин, Ethereum и Ripple нацелены на прорыв для нового восстановления

Биткоин, Ethereum и Ripple приближаются к ключевым техническим уровням на момент написания статьи в понедельник, поскольку более широкий рынок криптовалют стабилизируется. Участники рынка внимательно следят за тем, смогут ли BTC, ETH и XRP удержать прорывы и достичь решительных дневных закрытий выше ближайших уровней сопротивления, что может сигнализировать о начале краткосрочного восстановления.

Форекс сегодня: золото обновило рекордный максимум на фоне нарастающих геополитических трений

Вот что вам нужно знать в понедельник, 22 декабря: