NFP — это аббревиатура для несельскохозяйственных рабочих мест, возможно, самого важного экономического релиза в мире.

Этот индикатор, который предоставляет всесторонний обзор состояния рынка труда США, обычно публикуется в первый пятницу каждого месяца. Публикация данных вызывает бурю на финансовых рынках на долгое время, обычно влияя на цены акций, золота, доллара США (USD) и многих других активов.

Это делает его одной из лучших возможностей для трейдеров получить прибыль, хотя и несет в себе свои собственные риски.

Предоставляют ли данные NFP возможности для трейдеров?

Да, множество.

Несельскохозяйственные рабочие места являются критическим индикатором экономического здоровья Соединенных Штатов, которые являются крупнейшей экономикой мира.

Торговля вокруг публикации NFP волатильна и может быть рискованной, поскольку почти все активы, как правило, резко движутся в течение нескольких минут, иногда секунд. В то время как некоторые трейдеры предпочитают оставаться в стороне во время события, другие находят возможности среди этих рыночных колебаний.

Цена на золото (XAU/USD) после публикации данных NFP за май. Источник: FXStreet.

Как торговать NFP?

Данные публикуются вместе с многими другими индикаторами, связанными с рынком труда. При торговле важно знать, что первое влияние принадлежит заголовочному показателю несельскохозяйственных рабочих мест — изменению числа рабочих мест, созданных в США за определенный месяц во всех несельскохозяйственных отраслях. Он выражается в тысячах и может быть положительным или отрицательным.

Положительный показатель означает, что экономика США создала новые рабочие места за месяц, в то время как отрицательный означает, что работодатели, в среднем, сократили рабочие места.

За несколько дней до публикации данных десятки экономистов и аналитиков представляют свои оценки того, сколько рабочих мест, по их мнению, экономика США создала (или уничтожила) за месяц, формируя консенсус.

Любое значительное отклонение от этого консенсуса — насколько далеко или близко фактический показатель от ожидаемого — обычно становится основным фактором, движущим рынками.

Предсказать, как рынки отреагируют, сложно, но, как правило, данные NFP, которые превышают консенсус, склонны поднимать акции американских компаний, так как это может подразумевать более высокие прибыли компаний в будущем.

Тем не менее, контекст также важен: в текущей ситуации, когда Федеральная резервная система (ФРС), центральный банк США, удерживает процентные ставки на высоком уровне и, похоже, не спешит их снижать, в то время как другие центральные банки несколько раз снизили ставки в текущем цикле, инвесторы опасаются, что сильная экономика будет означать «долгосрочные высокие» затраты на заимствования. В таком случае цены на акции могут упасть, несмотря на экономическую силу, которую подразумевает этот индикатор.

Что касается доллара США, реакция, как правило, довольно проста. Отчет, показывающий устойчивый рынок труда, обычно является бычьим для USD поскольку это означает сильную экономику. Напротив, слабый отчет означает более мягкую экономику, что давит на доллар США.

Индекс доллара США DXY упал после публикации отчета NFP за май, но быстро восстановил потери. Источник: FXStreet.

Тем не менее, экономика США ведет мир, и доллар США является резервной валютой мира.

Это делает реакцию доллара США в кризисные времена отличной. Если экономика США испытывает трудности, это означает, что в других местах дела обстоят еще хуже. Слабый отчет по NFP заставляет людей бежать к безопасности доллара США. Другими словами, когда дела действительно плохи, доллар США также может укрепляться.

Для золота отчет NFP, показывающий более высокий, чем ожидалось, рост числа рабочих мест, как правило, приводит к снижению цен. Напротив, негативный сюрприз – означающий, что экономика создала меньше рабочих мест, чем ожидалось, или даже уничтожила рабочие места – поддерживает рост цен на желтый металл.

Кроме заголовка NFP, на какие данные мне следует обратить внимание?

Данные по заголовку NFP включены в так называемый отчет по занятости.

Это включает множество других статистических данных, на которые также обращают внимание трейдеры. Хотя изменение заголовка Nonfarm Payrolls вызывает первую большую реакцию на рынках, нюансы, которые приносят другие индикаторы, необходимо учитывать, как только пыль уляжется, так как они могут полностью отменить первую реакцию.

Два дополнительных компонента, на которые стоит обратить внимание. Первый из них – это средняя почасовая заработная плата, особенно когда инфляция высока, так как они отражают изменения в зарплатах.

Когда люди зарабатывают больше денег, за ними, как правило, следует более высокая инфляция.

Когда зарплаты падают, рост цен, как правило, замедляется.

Второй компонент, который стоит изучить, – это уровень безработицы. Когда рынки беспокоятся о рецессии – когда экономика не растет –, они внимательно следят за каждым изменением уровня безработицы, так как резкий рост уровня безработицы является ранним признаком надвигающейся рецессии.

И это еще не все.

В некоторых случаях отчет NFP за текущий месяц включает значительные пересмотры предыдущих релизов. Хотя рынки сосредоточены на самых последних цифрах, значительные пересмотры вверх делают отчет более позитивным, а значительные пересмотры вниз ухудшают реакцию.

Что ожидается по данным NFP за июнь?

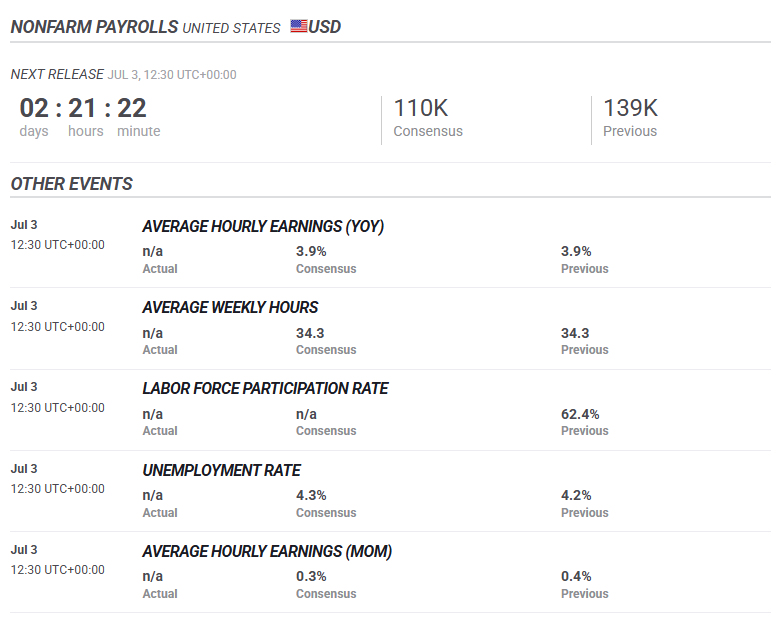

Ожидаемые результаты отчета NFP за июнь. Источник: FXStreet.

Данные по Nonfarm Payrolls будут опубликованы в четверг, на день раньше обычного расписания, из-за праздника Дня независимости.

Экономический календарь FXStreet указывает на увеличение на 110 000 рабочих мест в июне, по сравнению с 139 000, полученными в мае. Финансовые рынки также ожидают, что уровень безработицы вырастет до 4,3%.

"Риски по Nonfarm Payrolls склоняются к снижению," говорит Йохай Элам, старший финансовый аналитик FXStreet.

Снижение заголовка Nonfarm Payrolls ниже 100 000 вызовет тревогу, отправив акции и доллар США вниз на фоне опасений рецессии. Золото, напротив, получит выгоду от потенциального снижения доходности казначейских облигаций, так как этот драгоценный металл имеет обратную корреляцию с доходами по американскому долгу, говорит он.

Между тем, превышение оценок (что будет четвертым подряд) поднимет фондовые рынки и доллар, в то время как окажет давление на драгоценный металл, добавляет Элам.

"Небольшое снижение ниже 100K будет восприниматься как «в пределах оценок». Однако потеря одной цифры окажет значительное влияние на инвесторов. Более того, рынки привыкли к лучшим, чем ожидалось, результатам, за которыми следуют значительные пересмотры вниз. Планка для превышения консенсуса в этот раз выше," заключает он.

FXStreet освещает Nonfarm Payrolls в режиме реального времени, предоставляя информацию обо всех компонентах и их влиянии на рынки.

Вся информация на данной странице подвержена изменениям. Использование данного сайта автоматически означает принятие наших условий нашего пользовательского соглашения. Пожалуйста, ознакомьтесь с нашей политикой конфиденциальности и юридическим предупреждением. Торговля на валютном рынке с использованием заемных средств несет в себе высокий уровень риска и может подойти не всем инвесторам. Большое кредитное плечо может сыграть как положительную, так и отрицательную роль. Прежде, чем принимать решение о начале торговли на валютном рынке, внимательно продумайте инвестиционные цели, оцените ваш уровень опыта и степень азартности. Существует вероятность, что вы понесете убытки по стартовому или дальнейшему депозиту и тем самым лишитесь средств, к потере которых вы были не готовы. Вы должны осознавать все риски, связанные с торговлей на валютном рынке, и при наличии любых сомнений и вопросов мы рекомендуем консультироваться с независимыми финансовыми советниками. Мнения, выражаемые на сайте FXStreet, являются следствием личных убеждений их авторов и могут не совпадать с мнением FXStreet или руководства компании. FXStreet не берет на себя обязанности проверять точность или обоснованность любых заявлений независимых авторов. Материалы могут быть неполными и/или содержать ошибки. Любые мнения, новости, аналитика, исследования, цены или другая информация, содержащаяся на данном сайте и размещенная сотрудниками FXStreet, партнерами или независимыми авторами, предоставляется как общая оценка ситуации на рынках и не содержит в себе советов по инвестициям. FXStreet не несет ответственности за убыток или полную или частичную потерю прибыли вследствие прямого или непрямого использования информации, размещенной на сайте.

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

Золото еще не закончилo с рекордными максимумами

Золото продолжает свое ралли на американской сессии в понедельник и торгуется на новом историческом максимуме выше $4 420, прибавляя почти 2% на внутридневной основе. Потенциал для повторной эскалации напряженности на Ближнем Востоке на фоне новостей о планах Израиля атаковать Иран позволяет золоту капитализироваться на притоке капитала в безопасные активы.

EUR/USD набирает импульс к восстановлению, торгуется около 1,1750

После коррекции, наблюдавшейся во второй половине предыдущей недели, EUR/USD набирает бычий импульс и торгуется на положительной территории около 1,1750. Доллар США (USD) не может привлечь покупателей и поддерживает пару, так как инвесторы ожидают данных по ВВП во вторник перед рождественскими праздниками.

GBP/USD поднимается к 1,3450 на фоне возобновившейся слабости доллара США

GBP/USD разворачивается на север в понедельник и поднимается к уровню 1,3450. Доллар США (USD) остается под давлением в начале новой недели, так как инвесторы корректируют свои позиции перед завтрашними данными о росте за третий квартал, что помогает паре подняться выше.

Биткоин, Ethereum и Ripple нацелены на прорыв для нового восстановления

Биткоин, Ethereum и Ripple приближаются к ключевым техническим уровням на момент написания статьи в понедельник, поскольку более широкий рынок криптовалют стабилизируется. Участники рынка внимательно следят за тем, смогут ли BTC, ETH и XRP удержать прорывы и достичь решительных дневных закрытий выше ближайших уровней сопротивления, что может сигнализировать о начале краткосрочного восстановления.

Форекс сегодня: золото обновило рекордный максимум на фоне нарастающих геополитических трений

Вот что вам нужно знать в понедельник, 22 декабря: