- Фунт стерлингов вышел из консолидации вверх против доллара США, протестировав уровень 1,3200.

- Опасения глобальной торговой войны и данные по инфляции в США будут определять динамику цены GBP/USD.

- Дневная техническая картина указывает на сделки «покупка на падениях» в паре.

Фунт стерлингов (GBP) вышел из своей консолидационной фазы вверх против доллара США (USD), отправив пару GBP/USD на самый высокий уровень за шесть месяцев.

Фунт стерлингов воспользовался падением доллара США

Доллар США ускорил свое падение с предыдущей недели против основных валют, достигнув уровней, не наблюдавшихся с октября 2024 года. Падение доллара дало новый импульс покупателям фунта стерлингов, что привело к кратковременному росту GBP/USD выше 1,3200.

Основной причиной падения короля доллара стали увеличившиеся риски рецессии в Соединенных Штатах (США) из-за агрессивной тарифной политики президента Дональда Трампа.

После месяцев спекуляций относительно объема и масштабов «взаимных тарифов» Трампа, объявленных 2 апреля, так называемый «День освобождения» наконец-то настал, что только усугубило страдания доллара.

«Президент США Дональд Трамп объявил о базовом тарифе в 10% на большинство товаров, импортируемых в США, с гораздо более высокими пошлинами на продукцию из десятков стран. На китайские импортные товары будет наложен тариф в 34%, помимо 20% пошлин, ранее введенных Трампом, что в сумме составит 54%, согласно Reuters. Европейский Союз (ЕС) столкнется с тарифом в 20%, в то время как Япония подвергнется ставке в 24%.

Инвесторы обеспокоены возможной ответной реакцией со стороны основных торговых партнеров США, включая Китай и Европейский Союз (ЕС), что в конечном итоге может перерасти в серьезную глобальную торговую войну и привести к рецессии в мировой экономике.

Увеличение экономических опасений побудило рынки повысить свои ожидания по снижению процентных ставок Федеральной резервной системы (ФРС) США в этом году. Фьючерсы на процентные ставки закладывают около четырех снижений ставок в 2025 году, в отличие от медианного прогноза ФРС в марте о двух снижениях.

Доходность 10-летних казначейских облигаций США кратковременно преодолела ключевой уровень в 4%, что стало шестимесячным минимумом.

С другой стороны, рынки ожидают ограниченного влияния на экономику Великобритании от взаимных тарифов Трампа в 10%. Поэтому Банк Англии (BoE), вероятно, будет придерживаться меньшего числа снижений ставок в этом году. Растущие ожидания расхождения в политике ФРС и BoE также поддерживают пару.

Перед выходными GBP/USD резко скорректировался, так как доллар США получил выгоду от позитивного отчета по занятости. Бюро трудовой статистики США объявило в пятницу, что число занятых в несельскохозяйственном секторе (NFP) увеличилось на 228 000 в марте. Этот показатель последовал за увеличением на 117 000 (пересмотрено с 151 000), зафиксированным в феврале, и значительно превысил ожидания рынка в 135 000.

Председатель ФРС Джером Пауэлл заявил в конце пятницы, что тарифы президента США Дональда Трампа больше, чем ожидалось, и они рискуют привести к более высокой инфляции и замедлению роста. Эти комментарии помогли доллару удержаться на плаву и не позволили GBP/USD избавиться от медвежьего давления.

Тарифы Трампа и данные по занятости в США готовы стать главными событиями

После волатильной недели, отмеченной «взаимными тарифами» Трампа и отчетом по NFP в США, предстоящая неделя выглядит относительно спокойной до середины недели.

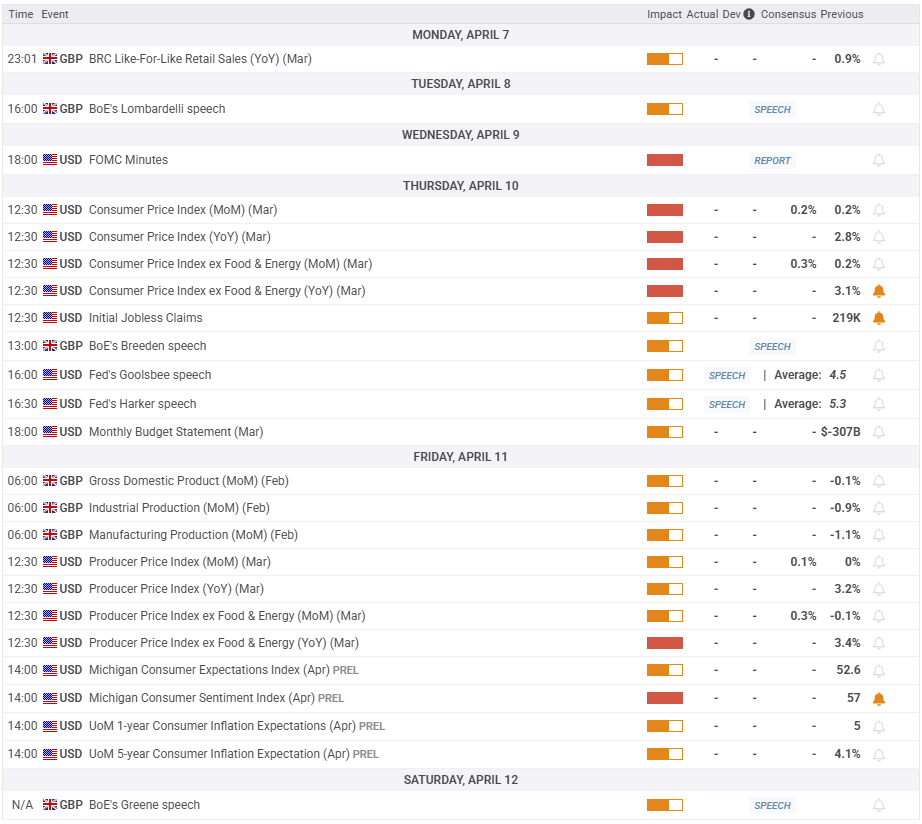

Понедельник и вторник не содержат никаких значимых экономических данных с обеих сторон Атлантики.

Поэтому все внимание сосредоточено на протоколах мартовского заседания ФРС в среду для получения нового торгового импульса перед выходом квартального бюллетеня BoE.

В четверг данные по инфляции потребительского ценового индекса (CPI) в США будут выделяться на фоне выхода отчета по заявкам на пособие по безработице. Данные по инфляции в Китае, которые будут опубликованы ранее в тот же день, также, вероятно, окажут значительное влияние на настроения в отношении риска на фоне нарастающих рисков торговой войны между США и Китаем.

В пятницу будут представлены данные о росте и промышленности Великобритании за февраль. Позже в тот же день будут опубликованы данные по индексу цен производителей (PPI) в США, а также предварительные данные по индексу потребительских настроений и инфляционных ожиданий от Университета Мичигана.

Помимо экономических данных, выступления представителей ФРС, опасения по поводу глобальной торговой войны и геополитическая напряженность на Ближнем Востоке также, вероятно, станут значительными факторами, влияющими на рынок.

GBP/USD: Технический обзор

Несмотря на быстрое снижение с шестимесячных максимумов на уровне 1,3207, восходящий тренд GBP/USD, похоже, остается непрерывным в краткосрочной перспективе.

14-дневный индекс относительной силы (RSI) в настоящее время составляет 60, снизившись с сильно перекупленной зоны, что указывает на то, что покупка на падениях, вероятно, появится.

Паре необходимо закрыть неделю выше барьера 1,3100, чтобы повторно протестировать полугодовой максимум на уровне 1,3207.

Принятие выше последнего откроет путь к порогу 1,3300.

В случае продолжения коррекции продавцы могут активизироваться, пока пара остается ниже 21-дневной простой скользящей средней (SMA) на уровне 1,2961.

200-дневная SMA на уровне 1,2813 спасет покупателей, если давление продаж усилится.

Устойчивый пробой ниже последнего, вероятно, вызовет новое снижение к 50-дневной SMA на уровне 1,2731, за которым последует 100-дневная SMA на уровне 1,2629.

Тарифы FAQs

Хотя тарифы и налоги оба генерируют доходы для правительства для финансирования общественных благ и услуг, у них есть несколько отличий. Тарифы оплачиваются заранее в порту ввоза, в то время как налоги уплачиваются в момент покупки. Налоги налагаются на отдельных налогоплательщиков и предприятия, в то время как тарифы оплачиваются импортерами.

Среди экономистов существует два мнения относительно использования тарифов. В то время как одни утверждают, что тарифы необходимы для защиты отечественных отраслей и устранения торговых дисбалансов, другие рассматривают их как вредный инструмент, который может потенциально привести к росту цен в долгосрочной перспективе и вызвать разрушительную торговую войну, стимулируя ответные тарифы.

В преддверии президентских выборов в ноябре 2024 года Дональд Трамп ясно дал понять, что намерен использовать тарифы для поддержки экономики США и американских производителей. В 2024 году Мексика, Китай и Канада составили 42% от общего объема импорта США. В этот период Мексика выделялась как крупнейший экспортер ($466,6 млрд), согласно данным Бюро переписи населения США. Таким образом, Трамп хочет сосредоточиться на этих трех странах при введении тарифов. Он также планирует использовать доход, полученный от тарифов, для снижения подоходных налогов.

Вся информация на данной странице подвержена изменениям. Использование данного сайта автоматически означает принятие наших условий нашего пользовательского соглашения. Пожалуйста, ознакомьтесь с нашей политикой конфиденциальности и юридическим предупреждением. Торговля на валютном рынке с использованием заемных средств несет в себе высокий уровень риска и может подойти не всем инвесторам. Большое кредитное плечо может сыграть как положительную, так и отрицательную роль. Прежде, чем принимать решение о начале торговли на валютном рынке, внимательно продумайте инвестиционные цели, оцените ваш уровень опыта и степень азартности. Существует вероятность, что вы понесете убытки по стартовому или дальнейшему депозиту и тем самым лишитесь средств, к потере которых вы были не готовы. Вы должны осознавать все риски, связанные с торговлей на валютном рынке, и при наличии любых сомнений и вопросов мы рекомендуем консультироваться с независимыми финансовыми советниками. Мнения, выражаемые на сайте FXStreet, являются следствием личных убеждений их авторов и могут не совпадать с мнением FXStreet или руководства компании. FXStreet не берет на себя обязанности проверять точность или обоснованность любых заявлений независимых авторов. Материалы могут быть неполными и/или содержать ошибки. Любые мнения, новости, аналитика, исследования, цены или другая информация, содержащаяся на данном сайте и размещенная сотрудниками FXStreet, партнерами или независимыми авторами, предоставляется как общая оценка ситуации на рынках и не содержит в себе советов по инвестициям. FXStreet не несет ответственности за убыток или полную или частичную потерю прибыли вследствие прямого или непрямого использования информации, размещенной на сайте.

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

Золото еще не закончилo с рекордными максимумами

Золото продолжает свое ралли на американской сессии в понедельник и торгуется на новом историческом максимуме выше $4 420, прибавляя почти 2% на внутридневной основе. Потенциал для повторной эскалации напряженности на Ближнем Востоке на фоне новостей о планах Израиля атаковать Иран позволяет золоту капитализироваться на притоке капитала в безопасные активы.

EUR/USD набирает импульс к восстановлению, торгуется около 1,1750

После коррекции, наблюдавшейся во второй половине предыдущей недели, EUR/USD набирает бычий импульс и торгуется на положительной территории около 1,1750. Доллар США (USD) не может привлечь покупателей и поддерживает пару, так как инвесторы ожидают данных по ВВП во вторник перед рождественскими праздниками.

GBP/USD поднимается к 1,3450 на фоне возобновившейся слабости доллара США

GBP/USD разворачивается на север в понедельник и поднимается к уровню 1,3450. Доллар США (USD) остается под давлением в начале новой недели, так как инвесторы корректируют свои позиции перед завтрашними данными о росте за третий квартал, что помогает паре подняться выше.

Биткоин, Ethereum и Ripple нацелены на прорыв для нового восстановления

Биткоин, Ethereum и Ripple приближаются к ключевым техническим уровням на момент написания статьи в понедельник, поскольку более широкий рынок криптовалют стабилизируется. Участники рынка внимательно следят за тем, смогут ли BTC, ETH и XRP удержать прорывы и достичь решительных дневных закрытий выше ближайших уровней сопротивления, что может сигнализировать о начале краткосрочного восстановления.

Форекс сегодня: золото обновило рекордный максимум на фоне нарастающих геополитических трений

Вот что вам нужно знать в понедельник, 22 декабря: