- XAU/USD падает ниже $3 300 на фоне приостановки тарифов ЕС Трампа, что улучшает настроение и укрепляет доллар США.

- Трамп откладывает тарифы на 50% для ЕС до 9 июля, улучшая рыночное настроение и снижая спрос на безопасные активы.

- DXY поднимается на 0,62% до 99,54, что обусловлено четырехлетним максимумом потребительского доверия в США.

Цены на золото зафиксировали убытки почти на 2%, упав ниже отметки $3 300, так как участники рынка приветствовали решение президента США Дональда Трампа отложить тарифы на товары Европейского Союза. В результате улучшения аппетита к риску и сокращения потерь доллара США за прошлую неделю снизился спрос на недоходный металл.

На выходных состоялся звонок между Трампом и главой ЕС Урсулой фон дер Ляйен, в результате которого Вашингтон решил отложить тарифы на 50% на товары ЕС до 9 июля. Этот сдвиг в настроении инвесторов вызвал отток из активов-убежищ, за исключением доллара США, и способствовал росту глобальных акций.

Индекс доллара США (DXY), который отслеживает стоимость доллара по отношению к корзине из шести валют, вырос более чем на 0,62% до 99,54, что стало следствием улучшения потребительского доверия, которое, согласно данным Conference Board (CB), выросло наибольшее за четыре года.

Новости о том, что Вашингтон может быть на грани заключения дополнительных торговых сделок в ближайшее время, добавили позитивного настроения среди трейдеров. Газпартино из Fox Business News в посте на X сообщил, что рамочное соглашение между США и Индией близко к объявлению.

Другие экономические данные в США показали, что заказы на товары длительного пользования в апреле упали наибольшее с октября, при этом заказы на бизнес-оборудование резко сократились из-за неопределенности в отношении тарифов и налоговой политики США.

Вера в золото на оставшуюся часть недели зависит от предстоящей экономической повестки США. Участники рынка будут следить за последними протоколами заседания Федеральной резервной системы (ФРС), вторичной оценкой валового внутреннего продукта (ВВП) за 1 квартал 2025 года и предпочтительным показателем инфляции ФРС, индексом цен на основные расходы на личное потребление (PCE).

Дневные движущие силы рынка золота: Золото обрушивается на фоне сильного доллара США и уверенности потребителей в США

- Доходность казначейских облигаций США остается стабильной. Доходность 10-летних казначейских облигаций упала на шесть базисных пунктов (б.п.) до 4,446%. Тем временем реальные доходности в США также снизились на шесть базисных пунктов до 2,116%.

- Потребительское доверие в США в мае улучшилось с 85,7 до 98,0, восстановление связано с перемирием по тарифам. Стефани Гишар, старший экономист Conference Board, сказала: "Восстановление уже было заметно до сделки США и Китая 12 мая, но набрало обороты после."

- Заказы на товары длительного пользования в США разочаровали инвесторов, упав на -6,3% в апреле по сравнению с мартовским ростом на 7,6%, но превысили прогнозы сокращения на -7,8%.

- Президент Федерального резервного банка Миннеаполиса Нил Кашкари заявил, что процентные ставки должны оставаться на месте, пока не будет ясности о том, как повышение пошлин влияет на ценовую стабильность.

- Несмотря на это, прогноз цен на золото остается оптимистичным из-за все еще хрупкого настроения на рынке американских активов, вызванного растущим фискальным дефицитом в США, что побудило Moody’s понизить рейтинг государственного долга США с AAA до AA1.

- Кроме того, Reuters сообщило, что "чистые импорты золота Китая через Гонконг более чем удвоились в апреле по сравнению с мартом и стали наивысшими с марта 2024 года, согласно данным."

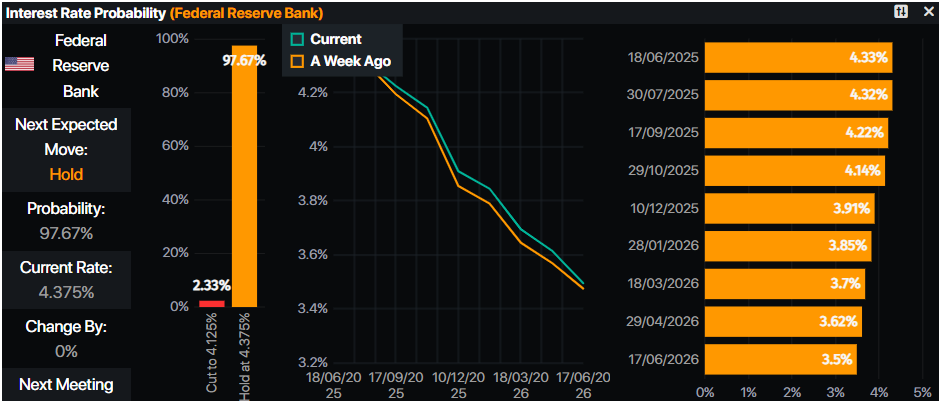

- Денежные рынки предполагают, что трейдеры закладывают 46,5 базисных пунктов смягчения к концу года, согласно данным Prime Market Terminal.

Источник: Prime Market Terminal

Технический прогноз XAU/USD: Ожидание отката цен на золото к уровню $3 250

Цена на золото остается стабильной, колеблясь на дне отметки $3 300, но готова консолидироваться в диапазоне $3 250-$3 300. Тем не менее, восходящий тренд остается неизменным, и покупатели нацелены на решительный прорыв выше $3 300, что может открыть путь к тестированию пика прошлой недели на уровне $3 365 перед сложным уровнем $3 400. Дальнейший рост возможен выше максимума 7 мая на уровне $3 438.

С медвежьей стороны, если золото упадет ниже $3 250, ожидайте движения к пересечению дневного минимума 20 мая и 50-дневной простой скользящей средней (SMA) около $3 204/05.

ФРС FAQs

Денежно-кредитная политика в США определяется Федеральной резервной системой (ФРС). У ФРС есть две задачи: достижение стабильности цен и содействие полной занятости. Ее основным инструментом для достижения этих целей является корректировка процентных ставок. Когда цены растут слишком быстро, а инфляция превышает целевой показатель ФРС в 2%, ФРС повышает процентные ставки, увеличивая стоимость заимствований по всей экономике. Это приводит к укреплению доллара США, поскольку делает США более привлекательным местом для размещения своих средств международными инвесторами. Когда инфляция падает ниже 2% или уровень безработицы становится слишком высоким, ФРС может снизить процентные ставки, чтобы стимулировать заимствования, что оказывает давление на доллар.

Федеральная резервная система (ФРС) проводит восемь заседаний по вопросам политики в год, на которых Федеральный комитет по открытым рынкам (FOMC) оценивает экономические условия и принимает решения по денежно-кредитной политике. В заседании FOMC принимают участие двенадцать должностных лиц ФРС – семь членов Совета управляющих, глава Федерального резервного банка Нью-Йорка и четверо из оставшихся одиннадцати президентов региональных резервных банков, которые избираются сроком на один год на основе ротации.

В экстренных ситуациях Федеральная резервная система также может напечатать больше долларов и применить количественное смягчение (QE). QE - это процесс, в ходе которого ФРС существенно увеличивает поток кредитов в застопорившейся финансовой системе. Это нестандартная политическая мера, используемая в тех случаях, когда кредиты иссякли, потому что банки не хотят кредитовать друг друга (из-за страха дефолта контрагента). Это крайняя мера, когда простое снижение процентных ставок вряд ли приведет к нужному результату. Это было оружием ФРС для борьбы с кредитным кризисом, возникшим во время Великого финансового кризиса 2008 года. ФРС печатает больше долларов и использует их для покупки государственных облигаций США преимущественно у финансовых институтов. QE обычно приводит к ослаблению доллара США.

Количественное ужесточение (QT) - это процесс, при котором Федеральная резервная система США прекращает покупку облигаций у финансовых институтов и не реинвестирует основную сумму по облигациям, срок погашения которых наступил, в новые покупки. Обычно это положительно сказывается на курсе доллара США.

Вся информация на данной странице подвержена изменениям. Использование данного сайта автоматически означает принятие наших условий нашего пользовательского соглашения. Пожалуйста, ознакомьтесь с нашей политикой конфиденциальности и юридическим предупреждением. Торговля на валютном рынке с использованием заемных средств несет в себе высокий уровень риска и может подойти не всем инвесторам. Большое кредитное плечо может сыграть как положительную, так и отрицательную роль. Прежде, чем принимать решение о начале торговли на валютном рынке, внимательно продумайте инвестиционные цели, оцените ваш уровень опыта и степень азартности. Существует вероятность, что вы понесете убытки по стартовому или дальнейшему депозиту и тем самым лишитесь средств, к потере которых вы были не готовы. Вы должны осознавать все риски, связанные с торговлей на валютном рынке, и при наличии любых сомнений и вопросов мы рекомендуем консультироваться с независимыми финансовыми советниками. Мнения, выражаемые на сайте FXStreet, являются следствием личных убеждений их авторов и могут не совпадать с мнением FXStreet или руководства компании. FXStreet не берет на себя обязанности проверять точность или обоснованность любых заявлений независимых авторов. Материалы могут быть неполными и/или содержать ошибки. Любые мнения, новости, аналитика, исследования, цены или другая информация, содержащаяся на данном сайте и размещенная сотрудниками FXStreet, партнерами или независимыми авторами, предоставляется как общая оценка ситуации на рынках и не содержит в себе советов по инвестициям. FXStreet не несет ответственности за убыток или полную или частичную потерю прибыли вследствие прямого или непрямого использования информации, размещенной на сайте.

Последние новости

ВЫБОР РЕДАКЦИИ

Золото откатывается от рекордных максимумов, торгуется ниже $4 500

Золото откатывается после достижения нового рекордного максимума выше $4 520 ранее сегодня и торгуется в узком диапазоне ниже $4 500, так как объемы торгов снижаются перед рождественскими каникулами. Давление на продажу доллара США остается неизменным на фоне голубиных ожиданий ФРС, что продолжает действовать как попутный ветер для золота на фоне постоянных геополитических рисков.

EUR/USD движется вбок ниже 1,1800 в канун Рождества

EUR/USD не может выбрать направление и торгуется в узком канале ниже 1,1800 после двух дней роста подряд. Рынки облигаций и фондовые рынки в США откроются в обычное время и закроются раньше накануне Рождества, что позволит торговым движениям оставаться сдержанными.

GBP/USD держится в диапазоне около 1,3500 на фоне спокойных рынков

GBP/USD сохраняет свой диапазон торговли в районе 1,3500 в среду. Фунт стерлингов имеет преимущество над долларом США на фоне легкой предрождественской торговли, так как трейдеры отходят на второй план перед началом праздничного сезона.

Биткоин опустился ниже $87 000 на фоне усиления оттока из ETF и снижения участия китов

Цена биткоина продолжает торговаться в районе $86 770 в среду, после того как не смогла прорваться выше уровня сопротивления $90 000. Спотовые ETF, зарегистрированные в США, зафиксировали отток в размере $188,64 млн во вторник, что стало четвертым подряд днем выводов.

Вот что вам нужно знать в среду, 24 декабря:

Движения на финансовых рынках в среду становятся сдержанными, так как участники готовятся к рождественским праздникам. Фондовые рынки и рынки облигаций в США откроются в обычное время, но закроются раньше в канун Рождества.