Как и ожидалось участниками рынка, Банк Канады на заседании по монетарной политике в среду провел третье последовательное снижение процентной ставки на 25 базисных пунктов, понизив ее с 4,50 до 4,25%. Впрочем, при этом регулятор выразил опасения, что более слабый, чем ожидалось, рост экономики может привести к более резкому снижению инфляции.

Глава ЦБ Маклем отметил, что, поскольку инфляция близка к целевому уровню, банк должен быть все более осторожным в отношении риска того, что чрезмерно слабая экономика может привести к чрезмерному снижению инфляции.

Он подчеркнул, что центральный банк в равной степени обеспокоен как падением инфляции ниже целевого уровня, так и ростом инфляции выше него.

Маклем отметил, что общая слабость экономики ведет к снижению инфляции, в то время как сохраняющееся давление на цены на жилье и некоторые услуги поддерживает инфляцию на высоком уровне.

Он отметил, что если инфляция продолжит снижаться в соответствии с июльским прогнозом Банка Канады, то будет разумно ожидать дальнейшего снижения учетной ставки.

Реакция рынка

USD/CAD колеблется в районе 1,3540, держась немного ниже предыдущих недельных максимумов, отмеченных в диапазоне 1,3565-1,3570.

Данный раздел был опубликован в качестве превью к решению Банка Канады (BoC) по процентной ставке.

- Банк Канады (BoC) снизит учетную ставку до 4,25%.

- Канадский доллар начал месяц в минусе по отношению к доллару США.

- Базовая инфляция в Канаде в июле еще больше снизилась.

- Рынки свопов ожидают снижения ставки на этой неделе на 36 б.п.

Широко распространено ожидание, что Банк Канады (BoC) снизит свою учетную ставку на третьем заседании подряд 4 сентября. Как и предыдущие решения центрального банка, это снижение, скорее всего, составит 25 базисных пунктов, в результате чего базовая процентная ставка составит 4,25%.

С начала года канадский доллар (CAD) слабел по отношению к доллару США (USD), в результате чего в начале августа пара USDCAD достигла новых максимумов вблизи отметки 1,3950. Однако с тех пор канадская валюта начала период резкого укрепления, в результате чего пара подешевела примерно на 5 центов к эпилогу предыдущего месяца.

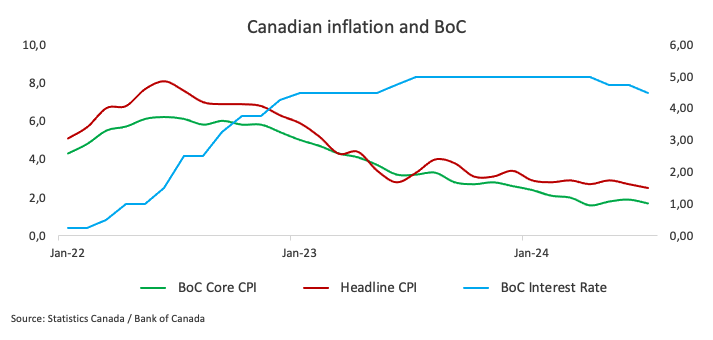

В июле годовой уровень внутренней инфляции, измеряемый базовым индексом потребительских цен (CPI), снизился до 2,5% по сравнению с тем же месяцем 2023 года, а базовый индекс CPI Банка Канады опустился еще ниже целевого уровня 2,0%, зафиксировав рост на 1,7% за последние двенадцать месяцев. Ожидаемое снижение ставки центральным банком связано с продолжающимся снижением потребительских цен и ожидаемым дальнейшим смягчением ситуации на рынке труда Канады.

Инфляция остается ниже 3% с января, что соответствует прогнозу центрального банка на первую половину 2024 года, а основные показатели потребительских цен также демонстрируют последовательное снижение. Кроме того, Банк Канады, вероятно, продолжит основывать свои будущие решения по ставкам на экономических данных. Текущие рынки свопов предполагают смягчение ставки в сентябре на 36 базисных пунктов.

Банк Канады может сохранить "голубиный" настрой

Несмотря на ожидаемое снижение ставки, общая позиция центрального банка, как ожидается, будет склоняться в сторону "медвежьих" настроений, особенно на фоне снижения инфляции (что предполагает, что основной индекс CPI может достичь целевого уровня банка в ближайшее время) и растущего провисания на рынке труда.

После снижения ставки в июле глава Банка Канады Тифф Маклем заявил, что в экономике наблюдается избыток предложения, а провисание на рынке труда способствует снижению инфляции. Он пояснил, что, по его оценке, в экономике уже достаточно избыточного предложения, и все больше создается необходимых условий для возвращения инфляции к целевому уровню 2%. Он также подчеркнул, что для поглощения избыточного предложения и достижения устойчивого возвращения к целевому уровню инфляции необходимо не столько увеличение избыточного предложения, сколько ускорение роста и создание новых рабочих мест.

Маклем добавил, что центральный банк стремится сбалансировать риски с обеих сторон, выражая решимость вернуть инфляцию к 2% без чрезмерного ослабления экономики и снижения инфляции ниже целевого уровня. Он отметил, что в дальнейшем эти соображения будут тщательно взвешиваться, а решения будут приниматься по одному на каждом заседании.

В свете предстоящего решения Банка Канады по процентной ставке Тейлор Шлейх и Уоррен Лавли из Национального банка Канады заявили:

"В среду Банк Канады снизит целевой уровень ставки овернайт на 25 базисных пунктов, что станет третьим подобным шагом за несколько заседаний. Единственные данные, которые могли помешать снижению ставки, - июльский отчет по CPI - принесли обнадеживающие новости по базовой инфляции, что позволяет политикамснизить ставку без разногласий.

Между тем, несмотря на то, что июльский отчет по занятости показал неизменный уровень безработицы, перспективы рынка труда остаются сложными. Консенсус-ожидания по уровню безработицы (и те, что подразумеваются радужными прогнозами Банка Канады по росту) слишком оптимистичны, и мы все еще видим, что уровень безработицы достигнет ~7% к концу года".

Когда Банк Канады опубликует свое решение по монетарной политике, и как оно может повлиять на USDCAD?

Банк Канады объявит о своем решении по монетарной политике в 16.45 мск в среду, 4 сентября, после чего в17.30 мск состоится пресс-конференция губернатора Макклема.

Исключая возможные сюрпризы, ожидается, что влияние на канадскую валюту будет в основном связано с посланием банка, а не с изменением процентной ставки как таковой. Консервативный подход может привести к поддержке CAD и последующему падению пары USDCAD. Если банк укажет, что намерен и дальше снижать процентные ставки, канадский доллар может пострадать и открыть дверь для дальнейшего роста пары USDCAD.

По словам Пабло Пиовано, старшего аналитика FXStreet.com, "USDCAD находится на сильном понижательном тренде с начала августа, и на прошлой неделе курс достиг месячных минимумов в районе 1,3640. Отскок с тех пор произошел в основном за счет восстановления доллара США (USD), что позволило паре отвоевать барьер 1,3500 и далее".

Пабло добавляет:

"Ближайшая цель находится на 200-дневной SMA, в настоящее время на уровне 1,3589. Как только эта область будет пройдена, пара может вернуться к диапазону 1,3665-1,3680, где сходятся промежуточные 55-дневная и 100-дневная SMA. Далее, до пика 2024 года на 1,3946, зафиксированного 6 августа, нет никаких заслуживающих внимания уровней сопротивления".

"Если медведи вернут себе инициативу, пара USDCAD может вернуться к августовскому минимуму 1,3436 (28 августа), а затем к мартовскому минимуму 1,3419 (8 марта). Более глубокое падение за пределы последней отметки может привести к движению к минимуму декабря 2023 года 1,3177 (27 декабря)", - заключает Пабло.

Вся информация на данной странице подвержена изменениям. Использование данного сайта автоматически означает принятие наших условий нашего пользовательского соглашения. Пожалуйста, ознакомьтесь с нашей политикой конфиденциальности и юридическим предупреждением. Торговля на валютном рынке с использованием заемных средств несет в себе высокий уровень риска и может подойти не всем инвесторам. Большое кредитное плечо может сыграть как положительную, так и отрицательную роль. Прежде, чем принимать решение о начале торговли на валютном рынке, внимательно продумайте инвестиционные цели, оцените ваш уровень опыта и степень азартности. Существует вероятность, что вы понесете убытки по стартовому или дальнейшему депозиту и тем самым лишитесь средств, к потере которых вы были не готовы. Вы должны осознавать все риски, связанные с торговлей на валютном рынке, и при наличии любых сомнений и вопросов мы рекомендуем консультироваться с независимыми финансовыми советниками. Мнения, выражаемые на сайте FXStreet, являются следствием личных убеждений их авторов и могут не совпадать с мнением FXStreet или руководства компании. FXStreet не берет на себя обязанности проверять точность или обоснованность любых заявлений независимых авторов. Материалы могут быть неполными и/или содержать ошибки. Любые мнения, новости, аналитика, исследования, цены или другая информация, содержащаяся на данном сайте и размещенная сотрудниками FXStreet, партнерами или независимыми авторами, предоставляется как общая оценка ситуации на рынках и не содержит в себе советов по инвестициям. FXStreet не несет ответственности за убыток или полную или частичную потерю прибыли вследствие прямого или непрямого использования информации, размещенной на сайте.

Последние новости

ВЫБОР РЕДАКЦИИ

EUR/USD: Эскалация войны на фоне инфляции в преддверии решений ФРС и ЕЦБ

Пара EUR/USD упала до новых минимумов 2026 года в районе 1,1430, остановившись недалеко от этого уровня, так как доллар США (USD) резко вырос на фоне опасений, связанных с войной, в связи с тем, что кризис на Ближнем Востоке эскалирует на ежедневной основе.

Золото: медвежье давление нарастает на фоне роста опасений по поводу инфляции, что поддерживает USD

На протяжении второй недели подряд золото (XAU/USD) не смогло воспользоваться атмосферой бегства от риска на рынке и понесло потери, так как растущие опасения по поводу инфляции поддержали доллар США (USD).

GBP/USD: фунт стерлингов остается медвежьим, находясь ниже 200-дневной скользящей средней

Фунт стерлингов (GBP) оставался уязвимым, находясь в медвежьей фазе консолидации против доллара США (USD) ниже уровня 1,3500.

Биткоин: Превосходство, вероятно, продолжится, так как притоки в ETF остаются сильными, несмотря на страхи войны

Биткоин (BTC) демонстрирует силу на этой неделе, торгуясь выше $71 000 в пятницу, несмотря на продолжающуюся неопределенность, вызванную затянувшейся войной между США и Ираном.

Вот что вам нужно знать в пятницу, 13 марта:

Доллар США укрепляет свои недельные gains, индекс USD поднимается до самого высокого уровня с конца ноября выше 100,00. Во второй половине дня в экономическом календаре США будут представлены данные по индексу цен на расходы на личное потребление и заказам на товары длительного пользования за январь. Кроме того, Бюро экономического анализа США опубликует вторую оценку роста валового внутреннего продукта за четвертый квартал.