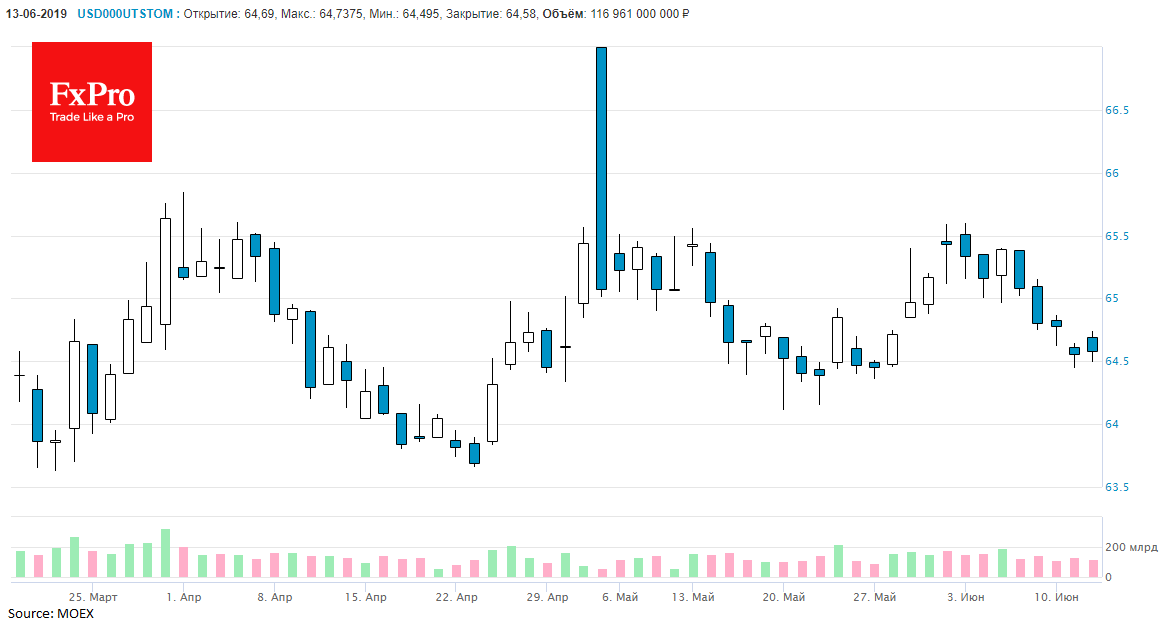

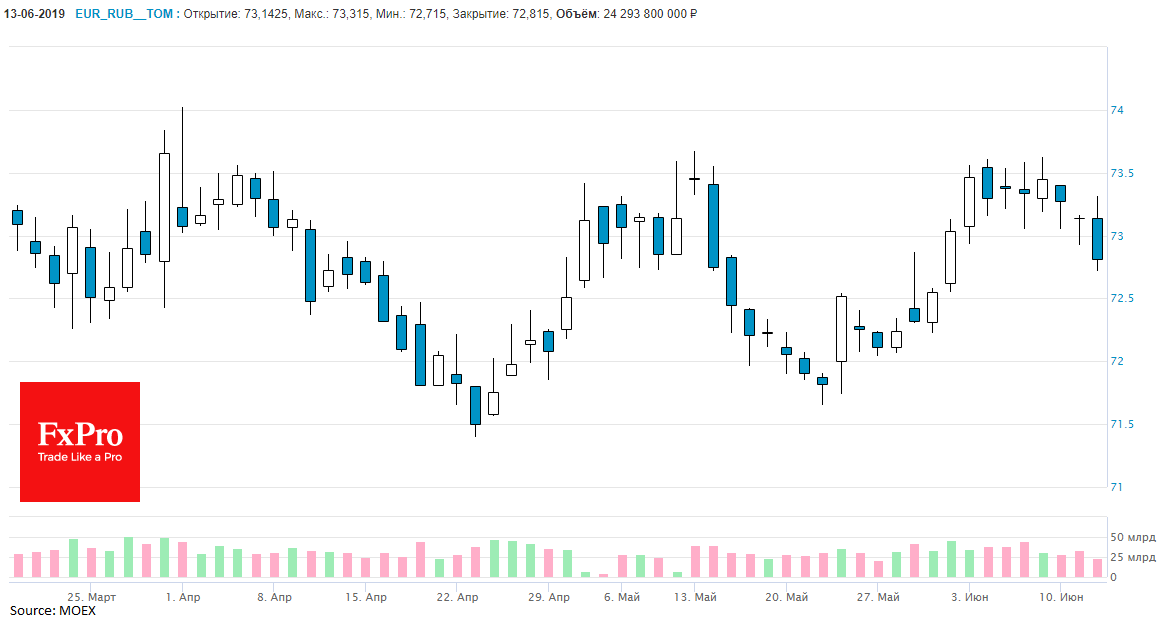

Рубль в четверг резко развернулся к росту, благодаря отскоку нефти. Российская валюта сначала игнорировала большую часть падения Brent, но затем моментально отреагировала на ее отскок, что тут же отразилось в снижении EURRUB на 34 копейки до 72.79. Впрочем, USDRUB так и осталась у 64.57. Однако в пятницу рублю предстоит пройти через еще одно важное испытание.

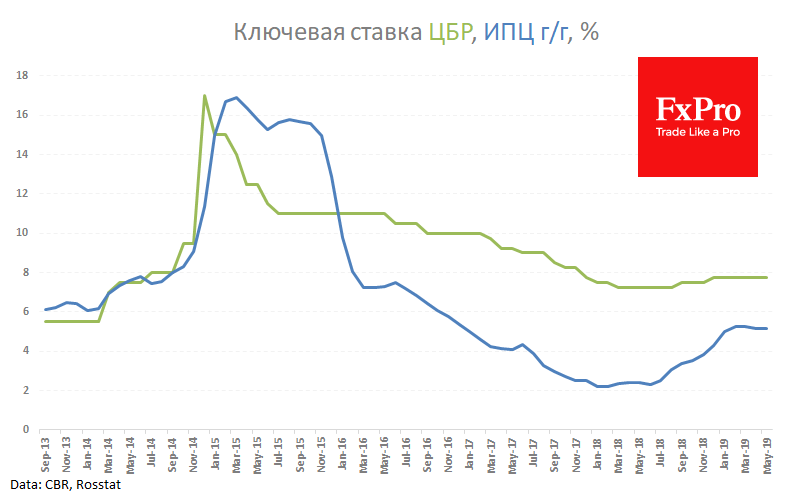

Заседание ЦБ, как ожидается, отметится снижением ключевой ставки на четверть процентного пункта до 7.50%, что станет возвращением к циклу смягчения денежно-кредитной политики. Напомним, что в сентябре прошлого года Банк России поднимал ставку, защищая рубль от спекулятивных атак. За счет высоких ставок и так и не реализовавшихся с тех пор санкционных рисков, российская валюта остается лидером подорожания с начала года по отношению к доллару. Это означает, что Банку России можно перейти от поддержания рубля к поддержке экономики.

Стоит отметить, что в последние недели мысль о том, что ЦБ вернется к снижению ставок, лишь уткреплялась в головах инвесторов. Теперь же участники торгов практически не сомневаются в результате предстоящего решения, хотя следить за сопутствующим заявлением будут с явным интересом. Основная цель – понять, сколько же снижений ставки предстоит увидеть до конца этого года.

Банк России вообще часто следует за трендами мировых центральных банков, если избавлен от необходимости защищать рубль от избыточного давления санкций – и сейчас как раз такой случай. Чуть больше чем за полгода большинство мировых ЦБ развернуло курс монетарной политики в сторону смягчения, пытаясь удержать собственные экономики от резкого замедления из-за торговых войн США и Китая. Российская экономика также испытывает трудности с ростом, а Уровень инфляции раз за разом оказывается слабей ожиданий. В этих условиях у центробанка есть необходимость и возможность смягчения политики.

Рискнем предположить, что в ЦБ будут пристально следить за реакцией рубля и финансовых рынков. Если произведенные смягчения не вызовут всплеска потребительского кредитования, мы можем ожидать более решительных шагов по смягчению политики в последующие месяцы.

Напомним, что ключевая ставка на уровне 7.75% делала рублевые активы привлекательными для иностранных спекулянтов, которые уже мало где встречают подобную доходность при столь крепких фундаментальных данных. Снижение же, зачастую, оказывается благоприятным фактором для экономического роста в среднесрочной перспективе, а также поддерживает кредитование бизнеса и населения, по цепочке формируя спрос во всей экономике.

Отрицательными моментами низких ставок можно назвать перегретый рынок жилья, потенциальный кредитный пузырь и слишком высокую инфляцию. Все три риска сейчас не представляют угрозы: рынок недвижимости стагнирует несколько лет, явно нуждаясь в более низких ставках и рефинансировании. Кредитование населения растёт высоким, более 20% годовых, темпом, однако до общемировых стандартов пока еще далеко. Как мы видим, в последнее время инфляцию не так-то просто разогнать даже повышением НДС.

Таким образом, снижение ставок может стать хорошей новостью для экономики России. Впрочем, в текущих условиях может потребоваться сделать намного больше, активно понижая ставку и на последующих заседаниях.

Команда аналитиков FxPro

Contracts for Difference (‘CFDs’) are complex financial products that are traded on margin. Trading CFDs carries a high level of risk since leverage can work both to your advantage and disadvantage. As a result, CFDs may not be suitable for all investors because you may lose all your invested capital. You should not risk more than you are prepared to lose. Before deciding to trade, you need to ensure that you understand the risks involved taking into account your investment objectives and level of experience. Past performance of CFDs is not a reliable indicator of future results. Most CFDs have no set maturity date. Hence, a CFD position matures on the date you choose to close an existing open position. Seek independent advice, if necessary. Please read FxPro’s full ‘Risk Disclosure Notice’

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

Нефть резко подскочила, WTI снова выше $90 на фоне атак Ирана на танкеры в заливе

Нефть ускоряет свой бычий импульс в азиатские часы торгов в четверг. Цена WTI выросла более чем на 5% и нацеливается на $100 на фоне ухудшения опасений по поводу перебоев в поставках из-за предполагаемых атак Ирана на нефтяные танкеры в Ормузском проливе.

Пара AUD/USD снова поднимается к 0,7200 на фоне ожиданий ястребиного РБА

AUD/USD привлекает новый спрос в азиатской сессии в четверг, возвращаясь к трехлетним максимумам 0,7187. Новый рост цен на нефть угрожает прогнозу инфляции, сдерживая аппетит инвесторов к более рискованным активам и поднимая доходность облигаций США. Это, в свою очередь, поддерживает доллар США. Однако австралийский доллар остается устойчивым на фоне бегства от рисков, так как ожидания немедленного повышения ставки РБА затмевают силу доллара США.

Золото остается под давлением, поскольку инфляционные риски снижают ожидания снижения ставки ФРС

Цена на золото продолжает свои потери второй день подряд, торгуясь около $5 150 на азиатской сессии в четверг. Цена на золото снижается на фоне роста цен на нефть, что увеличивает инфляционные риски и снижает вероятность снижения процентных ставок Федеральной резервной системы.

Binance подает в суд на The Wall Street Journal из-за отчета о сделках, связанных с Ираном

Binance подала иск против The Wall Street Journal из-за отчета от 23 февраля, в котором утверждается, что биржа была вовлечена в криптовалютные транзакции, связанные с санкционированными иранскими организациями.

Форекс сегодня: данные по инфляции США и волатильные цены на нефть будут определять динамику рынка

Вот что вам нужно знать в среду, 11 марта: