К началу третьего квартала начинает обрисовываться неоднородная картина экономического восстановления в разных странах и секторах экономики. Если описывать кратко, то тут обошлось без сюрпризов: слабые отрасли потеряли больше и восстанавливаются хуже. В разных странах это относится к различным секторам.

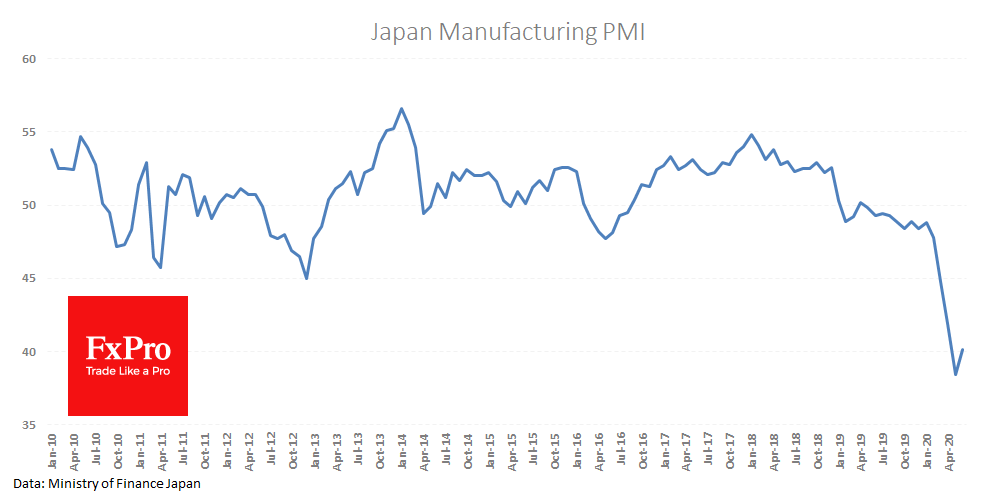

Например, промышленность Китая продолжает удивлять своей стойкостью: свежий PMI от независимой Markit отметил рост индекса в июне до 51.2, самого высокого значения в этом году. На контрасте этот же показатель в Японии поднялся с 38.4 до 40.1, подтверждая крах промышленного производства на 25.9% г/г по итогам мая.

Другой поразительный контраст – это 35.6% скачок разрешений на строительство в Новой Зеландии в мае против провала на 16.4% в Австралии.

Опубликованные данные по Германии отметили крайне резкий рост розничных продаж на 13.9% за май, с запасом перекрывший провальные показатели марта (-4%) и апреля (-6.5%). Аналогичная ситуация отмечалась и во Франции, где сообщалось о росте потребительских расходов на 36.6%, что по-прежнему на 7.2% ниже уровня февраля.

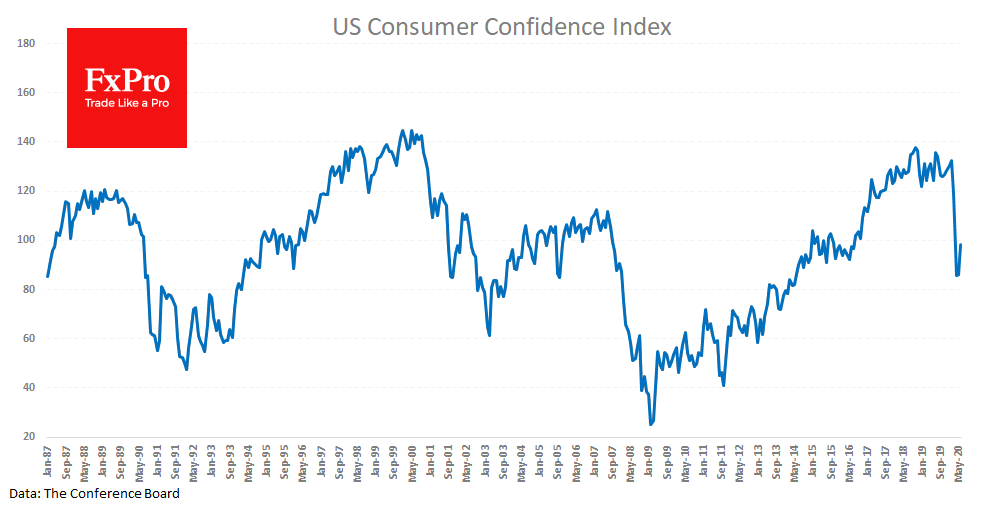

Ситуация в США представляет собой нечто среднее: так обороты набирает сфера строительства и продаж домов. Рынки также вчера позитивно приняли самый резкий рост индекса потребительской уверенности за 9 лет. Однако его значение (98.1) оставляет значительное пространство для восстановления к предкризисному уровню февраля (132.6).

В целом, настроения американцев объяснимы: люди готовы обновлять жильё, заново осмысляя фразу «мой дом – моя крепость». Настроения также улучшаются благодаря снятию ограничений, программам помощи от правительства и росту курса акций. При этом, производственный сектор отстаёт, что может оказаться плохой новостью для экономики в целом и сигнализировать о дальнейших проблемах рынка труда.

Сегодня по США будут опубликованы производственный ISM и оценка занятости в июне от ADP – два наиболее важных индикатора перед завтрашним релизом NFP.

Доллар снизился по итогам предыдущих двух месяцев, но в конце июня стало появляться всё больше признаков пробуксовки в этом отступлении. Американская валюта вернулась к наступлению против валют развивающихся стран: сильный удар получили мексиканский песо, российский рубль и южноафриканский ранд. Это может стать ранним признаком разворота настроений инвесторов в сторону тихих гаваней, либо небольшой перетряской портфелей на стыке полугодия. Так или иначе, динамика рынков акций и валют на этой неделе может дать важный сигнал трендов на ближайшие недели.

Команда аналитиков FxPro

Contracts for Difference (‘CFDs’) are complex financial products that are traded on margin. Trading CFDs carries a high level of risk since leverage can work both to your advantage and disadvantage. As a result, CFDs may not be suitable for all investors because you may lose all your invested capital. You should not risk more than you are prepared to lose. Before deciding to trade, you need to ensure that you understand the risks involved taking into account your investment objectives and level of experience. Past performance of CFDs is not a reliable indicator of future results. Most CFDs have no set maturity date. Hence, a CFD position matures on the date you choose to close an existing open position. Seek independent advice, if necessary. Please read FxPro’s full ‘Risk Disclosure Notice’

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

EUR/USD остается под давлением около 1,1470 на фоне данных из США

EUR/USD сохраняет давление продаж, снижаясь четвертый день подряд и торгуясь вблизи 1,1470 после выхода данных по PCE в США. Доллар США, в свою очередь, торгуется на свежих максимумах, так как инвесторы остаются осторожными на фоне неослабевающей напряженности на Ближнем Востоке.

GBP/USD встречает уровень поддержки около 1.3250

Улучшение настроя в долларе США отправило GBP/USD к новым годовым минимумам в диапазоне 1,3250-1,3240 в пятницу, где, похоже, он встретил некоторую поддержку на данный момент. Тем временем спрос на безопасные активы продолжает оказывать поддержку доллару США в текущем контексте геополитической нестабильности.

Золото набирает обороты выше $5 100

Золото торгуется с заметным ростом в конце недели, сумев преодолеть отметку $5 100 за тройскую унцию и развернуть два последовательных дневных отката. Увеличение цен на драгоценный металл происходит на фоне устойчивого спроса на безопасные активы, несмотря на интенсивный рост доллара США.

Крипто сегодня: биткоин, Ethereum, XRP растут, игнорируя напряженность из-за войны США и Ирана

Цены на криптовалюту в целом восстанавливаются, несмотря на эскалацию войны между Соединенными Штатами (США) и Ираном. Биткоин (BTC) увеличился и торгуется выше $72 000 на момент написания статьи в пятницу, что отражает улучшающееся настроение для класса криптоактивов.

Форекс сегодня: доллар США вырос почти до 4-месячного максимума на фоне опасений по поводу инфляции

Вот что вам нужно знать в пятницу, 13 марта: