- Аукцион 20-летних облигаций демонстрирует слабый спрос, доходность подскакивает до 5,047%, что является самым высоким показателем с ноября 2023 года.

- Понижение рейтинга Moody’s и надвигающийся налоговый счет подогревают опасения по поводу фискальной надежности США.

- Широкая кривая доходности растет, поскольку инвесторы готовятся к инфляционным и дефицитным политикам.

Доходность казначейских облигаций США резко возросла в среду после того, как аукцион 20-летних облигаций США показал более слабые результаты, чем ожидалось, перед голосованием по бюджету США в Конгрессе. На момент написания эталонная доходность 10-летних казначейских облигаций США выросла на 11 базисных пунктов до 4,601%.

Доходность казначейских облигаций резко увеличивается после слабого спроса на облигации и опасений по поводу дефицита, связанных с налоговым планом Трампа

Reuters сообщило, что продажа облигаций на сумму 16 миллиардов долларов на 20 лет показала слабый спрос, с доходностью 5,047%, что превышает доходность предыдущего аукциона в 4,810%.

Доходности государственного долга США по всей кривой возросли в начале недели после новостей о том, что Moody’s понизил кредитный рейтинг США с AAA до Aa1, ссылаясь на более чем десятилетнюю бездействие последующих администраций США и Конгресса в решении ухудшающейся фискальной ситуации в стране.

Источники, цитируемые Reuters, сообщили, что "среда процентных ставок отражает опасения по поводу бюджетных дефицитов США, при этом некоторые оценки нового налогового закона показывают, что он добавит триллионы к дефициту."

Доходность 20-летних облигаций США возросла до 5,125% после аукциона, что является самым высоким уровнем с ноября 2023 года.

Непредсказуемая экономическая политика президента США Дональда Трампа вызвала рост доходности казначейских облигаций по всей кривой. Тарифы рассматриваются как способствующие инфляции, а увеличение фискального дефицита США продолжает оказывать давление на рынок облигаций.

Палата представителей США проголосует по бюджету Трампа в среду.

Тем временем Федеральная резервная система сохраняет свою позицию по поддержанию процентных ставок на стабильном уровне. В результате доходность 2-летних казначейских облигаций США, наиболее чувствительная к изменениям в монетарной политике, увеличилась на пять базисных пунктов до 4,022% на момент написания.

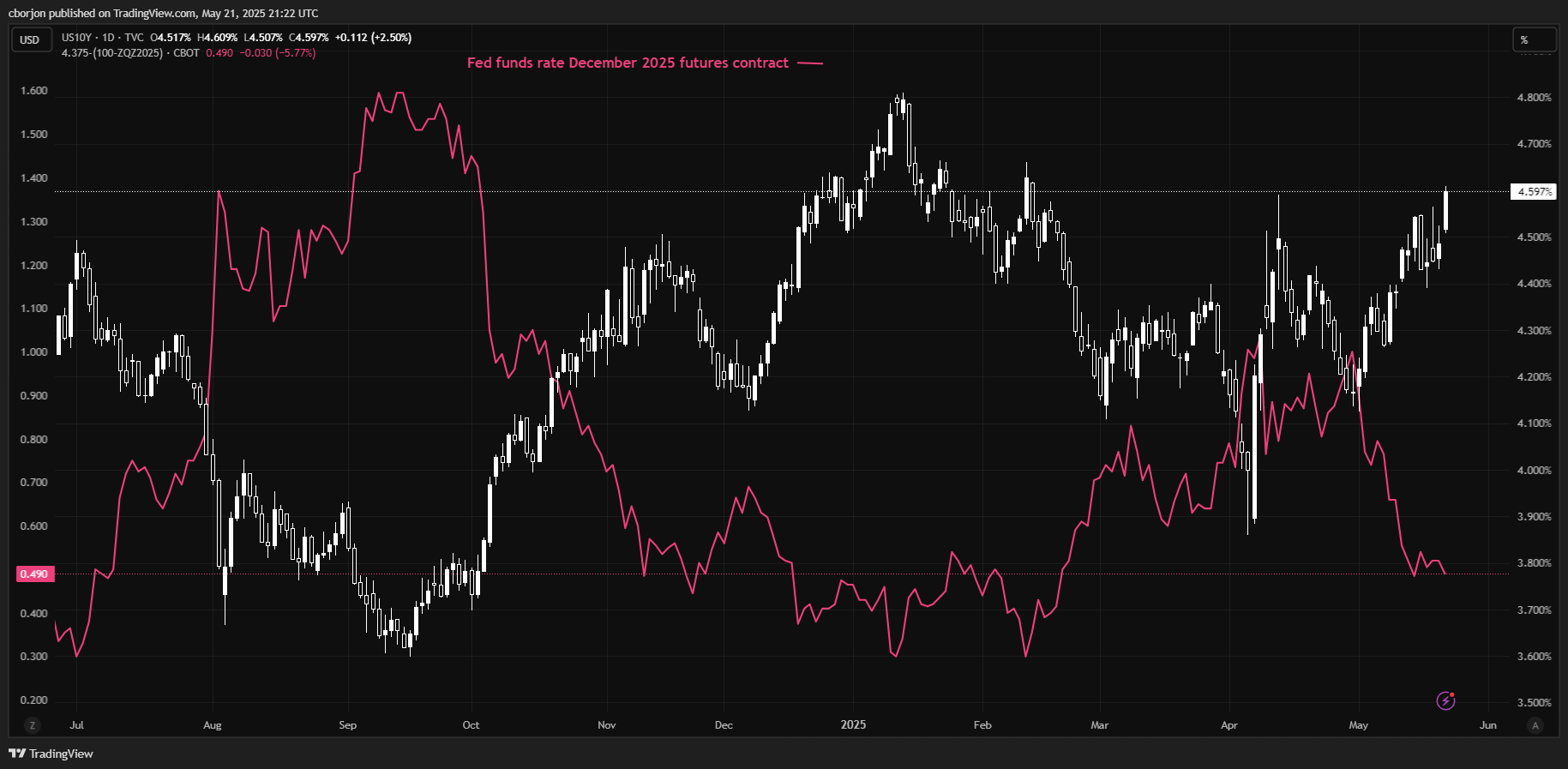

Доходность 10-летних облигаций США против ставки по фондам ФРС: ожидания смягчения в декабре 2025 года

Процентные ставки США FAQs

Процентные ставки устанавливаются финансовыми учреждениями по кредитам заемщиков и выплачиваются в виде процентов вкладчикам. На них влияют базовые ставки по кредитам, которые устанавливаются центральными банками в ответ на изменения в экономике. Центральные банки обычно уполномочены обеспечивать стабильность цен, что в большинстве случаев означает установление целевого уровня базовой инфляции на уровне около 2%. Если инфляция упадет ниже целевого уровня, центральный банк может снизить базовые кредитные ставки с целью стимулирования кредитования и подъема экономики. Если инфляция существенно превышает 2%, это обычно приводит к тому, что центральный банк повышает базовые ставки по кредитам в попытке снизить инфляцию.

Более высокие процентные ставки, как правило, способствуют укреплению национальной валюты, поскольку делают ее более привлекательной инвестицией для размещения своих денег глобальными инвесторами.

Более высокие процентные ставки в целом негативно влияют на цену золота, поскольку они увеличивают издержки, связанные с возможностью держать золото вместо того, чтобы инвестировать в процентные активы или положить наличные в банк. Если процентные ставки высоки, это обычно приводит к росту цены доллара США (USD), а поскольку цена на золото устанавливается в долларах, это приводит к снижению цены на золото.

Ставка по федеральным фондам - это ставка овернайт, по которой американские банки предоставляют кредиты друг другу. Это ключевая ставка, устанавливаемая Федеральной резервной системой на заседаниях FOMC. Она задается в виде диапазона, например, 4,75-5,00%, хотя верхний предел (в данном случае 5,00%) является основным значением. Рыночные ожидания относительно будущей ставки ФРС отслеживаются с помощью инструмента CME FedWatch, который отслеживает поведение многих финансовых рынков в ожидании будущих решений ФРС по монетарной политике.

Вся информация на данной странице подвержена изменениям. Использование данного сайта автоматически означает принятие наших условий нашего пользовательского соглашения. Пожалуйста, ознакомьтесь с нашей политикой конфиденциальности и юридическим предупреждением. Торговля на валютном рынке с использованием заемных средств несет в себе высокий уровень риска и может подойти не всем инвесторам. Большое кредитное плечо может сыграть как положительную, так и отрицательную роль. Прежде, чем принимать решение о начале торговли на валютном рынке, внимательно продумайте инвестиционные цели, оцените ваш уровень опыта и степень азартности. Существует вероятность, что вы понесете убытки по стартовому или дальнейшему депозиту и тем самым лишитесь средств, к потере которых вы были не готовы. Вы должны осознавать все риски, связанные с торговлей на валютном рынке, и при наличии любых сомнений и вопросов мы рекомендуем консультироваться с независимыми финансовыми советниками. Мнения, выражаемые на сайте FXStreet, являются следствием личных убеждений их авторов и могут не совпадать с мнением FXStreet или руководства компании. FXStreet не берет на себя обязанности проверять точность или обоснованность любых заявлений независимых авторов. Материалы могут быть неполными и/или содержать ошибки. Любые мнения, новости, аналитика, исследования, цены или другая информация, содержащаяся на данном сайте и размещенная сотрудниками FXStreet, партнерами или независимыми авторами, предоставляется как общая оценка ситуации на рынках и не содержит в себе советов по инвестициям. FXStreet не несет ответственности за убыток или полную или частичную потерю прибыли вследствие прямого или непрямого использования информации, размещенной на сайте.

Последние новости

ВЫБОР РЕДАКЦИИ

EUR/USD опускается до трехдневных минимумов вблизи 1,1750

EUR/USD теперь испытывает растущее понижательное давление, приближаясь к области 1,1750, так как восстановление доллара США продолжает набирать дополнительную силу в четверг. Рост доллара США происходит после сильных данных по недельным заявкам на пособие по безработице и, похоже, дополнительно подкрепляется восходящим импульсом в доходности США по всему спектру рынка.

GBP/USD откатывается к недельным минимумам в районе 1,3540

Пара GBP/USD продолжает свою коррекцию в четверг, ускоряя движение ниже уровня поддержки 1,3600, или многодневных минимумов, на фоне продолжения отскока доллара США. Тем временем инвесторы остаются апатичными после в целом ожидаемого сохранения прежней политики Банком Англии на его заседании ранее в день. В очередной раз Комитет по монетарной политике проголосовал 7-2 за сохранение процентной ставки на прежнем уровне.

Золото испытывает давление на недельных минимумах в районе $3 630

Цены на золото продолжают падение, зафиксированное в среду, и опускаются к уровням чуть ниже отметки $3 630 за тройскую унцию в четверг, одновременно проверяя недельные минимумы. Дополнительный откат драгоценного металла происходит в ответ на дальнейшую фиксацию прибыли, продолжение восстановления доллара США после заседания ФРС и рост доходности в США по всему спектру.

Биткоин нацелился на $120 000 после голубиного настроя FOMC

Цена биткоина торгуется в зеленой зоне выше $117 000 в четверг после отскока от ключевой поддержки накануне. Снижение процентной ставки Федеральной резервной системы на 25 б.п. и перспективы еще двух снижений в этом году повысили интерес к риску на рынках.

Форекс сегодня: ожидается, что Банк Англии сохранит свою процентную ставку

Доллар США (USD) протестировал область многонедельных минимумов перед попыткой заметного отскока, завершив день с хорошими приростами, так как инвесторы оценивали снижение процентной ставки Федеральной резервной системы (ФРС).