Американская валюта серьезно пострадает от передела мира

На протяжении многих десятилетий весь финансовый мир смотрел в рот США. Американская экономика самая сильная, рынок ценных бумаг самый огромный, доллар самый нужный. Увы, но однополярный мир не ускоряет развитие, а замедляет его. Любопытно, что запустить механизм его разрушения помогла пандемия. Китай наверняка обгонит США, европейские акции и облигации утрут нос американским аналогам, а удельный вес гринбэка в золотовалютных резервах, международных расчетах и конверсионных операциях будет снижаться. Все это делает долгосрочные перспективы EUR/USD «бычьими».

По мнению USB, экономика Китая в 2020 вырастет на 2,5%. С учетом проседания американского ВВП в текущем году и медленного восстановления в 2021-2022, Поднебесная сможет обогнать Штаты уже во второй половине 20-х годов. Это очень хорошая новость для ориентированной на экспорт еврозоны. Безусловно, Вашингтону это не нравится. Он устраивает торговые побоища, закрывает китайское консульство в Хьюстоне, не исключает разрыва дипломатических отношений, но процесс-то не остановить!

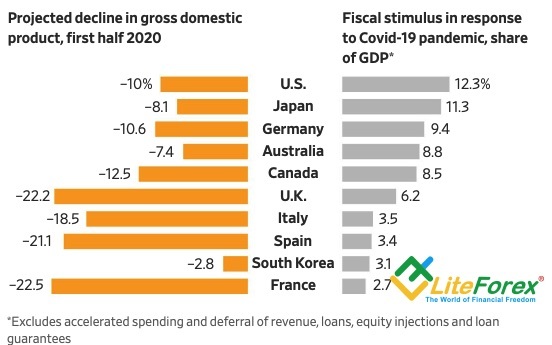

Американская экономика нынче напоминает накачанного стероидами спортсмена. Все эти сильные данные по розничным продажам и другим индикаторам на фоне катастрофы на рынке труда - прямое следствие фискальных и монетарных стимулов, куда больших, чем в других развитых странах. Но по поводу нового пакета помощи между республиканцами и демократами идут ожесточенные дебаты, а когда стена денег от ФРС начинает искать места для применения, доллар США чувствует себя крайне неважно.

Прогнозы по ВВП и масштабы стимулов

Источник: Wall Street Journal.

Соотношение P/E по акциям, входящим в базу расчета S&P 500, находится на самом высоком уровне со времен кризиса доткомов. Тогда пузырь лопнул, кто даст гарантии, что этого не произойдет сейчас? Доходность казначейских облигаций США блуждает вблизи рекордного дна, рынок явно перекуплен, однако как только ставки будут расти, ФРС найдет место для финансовых репрессий. И если долгое время у инвесторов не было альтернатив, то после одобрения ЕС франко-германского предложения, они появились.

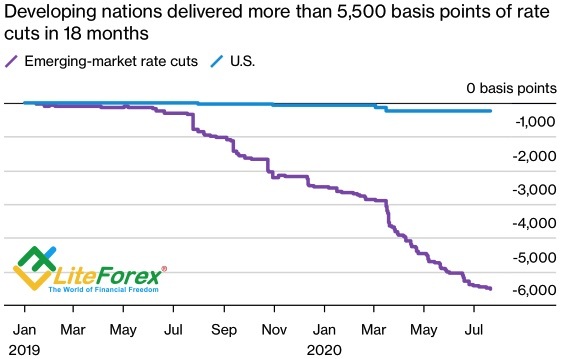

Проект не зря называют вехой в европейской истории и сравнивают с предложением американского министра финансов Александра Гамильтона, предложившего в конце XVIII века идею покупок долгов штатов. Облигации Еврокомиссии являются обязательством самого ЕС, а не его членов. Их может приобретать ЕЦБ, что практически исключает риск дефолта. Рынок получил надежный актив, конкурентоспособный с трежерис. Кроме того, он получил весьма привлекательный актив в виде облигаций периферийных стран еврозоны, конкурентоспособный с долговыми обязательствами развивающихся стран. Последние с начала 2019 снизили стоимость заимствований на 5510 б.п, что снижает привлекательность их облигаций.

Динамика стоимости заимствований

Источник: Bloomberg.

На мой взгляд, передел мира, перелив капитала из Нового в Старый свет и снижение роли доллара США в международных расчетах, золотовалютных резервах и конверсионных операциях будут способствовать росту EUR/USD к отметкам 1,18 и 1,22 через 6 и 12 месяцев.

Дмитрий Демиденко для LiteForex

Пользователь берет на себя полную ответственность за использование и трактовку информации, содержащейся на данном ресурсе, а также за любое решение относительно совершения любого действия, основанное на полученной информации.

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

EUR/USD: Эскалация войны на фоне инфляции в преддверии решений ФРС и ЕЦБ

Пара EUR/USD упала до новых минимумов 2026 года в районе 1,1430, остановившись недалеко от этого уровня, так как доллар США (USD) резко вырос на фоне опасений, связанных с войной, в связи с тем, что кризис на Ближнем Востоке эскалирует на ежедневной основе.

Золото: медвежье давление нарастает на фоне роста опасений по поводу инфляции, что поддерживает USD

На протяжении второй недели подряд золото (XAU/USD) не смогло воспользоваться атмосферой бегства от риска на рынке и понесло потери, так как растущие опасения по поводу инфляции поддержали доллар США (USD).

GBP/USD: фунт стерлингов остается медвежьим, находясь ниже 200-дневной скользящей средней

Фунт стерлингов (GBP) оставался уязвимым, находясь в медвежьей фазе консолидации против доллара США (USD) ниже уровня 1,3500.

Биткоин: Превосходство, вероятно, продолжится, так как притоки в ETF остаются сильными, несмотря на страхи войны

Биткоин (BTC) демонстрирует силу на этой неделе, торгуясь выше $71 000 в пятницу, несмотря на продолжающуюся неопределенность, вызванную затянувшейся войной между США и Ираном.

Форекс сегодня: доллар США вырос почти до 4-месячного максимума на фоне опасений по поводу инфляции

Вот что вам нужно знать в пятницу, 13 марта: