Сегодня Федрезерв опубликует результаты очередного двухдневного заседания, после чего председатель Пауэлл выступит с пресс-конференцией. Не ожидается изменений по ставке или расширений стимулирующих программ. Тем не менее, для рынков это будет весьма важным заседанием.

Инвесторы и трейдеры будут пристально следить за тем, как изменятся оценки ФРС относительно перспектив восстановления экономики. В июне, когда комитет публиковал свои квартальные прогнозы, были надежды на поступательное восстановление экономики. Однако после этого число новых случаев заражения поползло вверх, и теперь более чем вдвое превышает уровни локдауна в апреле. В результате, снятие ограничений приостановилось, а в некоторых случаях вновь происходит ужесточение. Всё это обещает добавить неопределенности в прогнозы или даже вынудить снизить их.

Не меньше внимания и со стороны долговых рынков. В последние дни всё больше разговоров о потере долларом его «исключительной привилегии». С 1960-х, когда этот термин оказался в ходу, он объяснял преимущества доллара как мировой резервной валюты. Этот статус помогал годами размещать облигации под более низкие ставки, чем у конкурирующих экономик, и неизменно довольствоваться высоким спросом и первоклассной ликвидностью. Нельзя забывать, что доходности американских госбумаг выше, чем во многих странах Европы и Японии. Это тревожно, ведь Штатам необходимо занимать на рынках триллионы долларов. В силах Федрезерва поддержать цены облигаций, тем самым снизив их доходность и стоимость обслуживания долга.

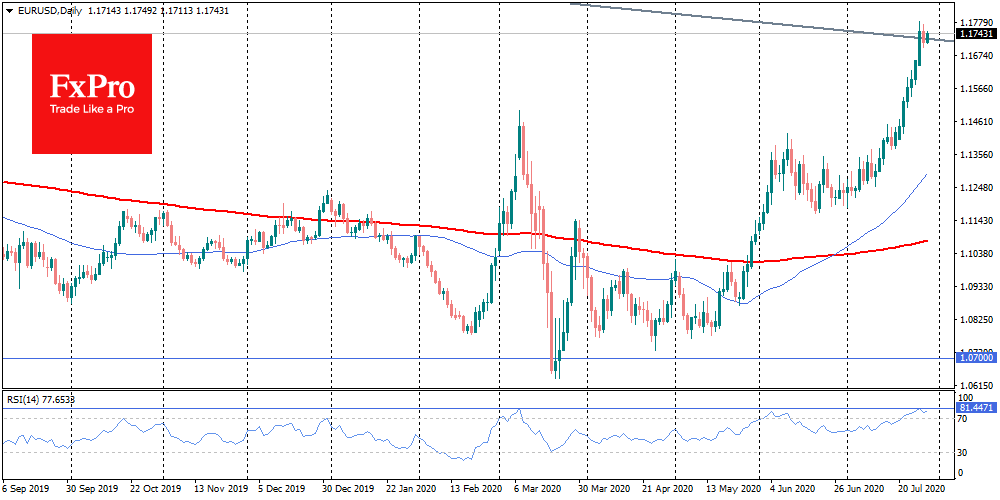

Возможно, максимальный накал страстей всё же касается динамики доллара. С начала июля он демонстрирует почти ежедневное снижение к основным конкурентам. На долгосрочных графиках EURUSD приблизился к уровню сопротивления нисходящей тенденции с 2011 года. Уверенный рост выше текущих уровней (1.1750-1.1800) может стать сигналом начала продолжительной тенденции роста пары, как это было в период с 2000 по 2008 год.

Без внимания ФРС к теме ослабления доллара, импульс роста EURUSD может увести ее в область 1.2000 в ближайший месяц и до 1.2500 уже в этом году. Сложно всерьез воспринимать разговоры о том, что это выгодно для американских компаний. Ведь Штаты являются чистым импортёром с огромным дефицитом торгового баланса. Устойчивое снижение доллара может быстро перерасти в давление на долговых рынках США, что поставит казначейство в крайне тяжёлое положение.

Если Федрезерв рассуждает подобным образом, то его глава Пауэлл попытается на пресс-конференции убедить мир в устойчивости курса. В сочетании с излишне перегретыми продажами американской валюты в прошлые недели всё это может перерасти в уверенный откат доллара до 1.1000. Этот сценарий видится наиболее вероятным, поскольку позволит Казначейству США купить время для новых раундов заимствований на долговых рынках.

В то же время вряд ли стоит делать ставку на возращение EURUSD ниже 1.07 или даже к паритету, если не будет повторения мартовской катастрофы на рынках, когда спрос на доллар сметал всё на своём пути.

Команда аналитиков FxPro

Contracts for Difference (‘CFDs’) are complex financial products that are traded on margin. Trading CFDs carries a high level of risk since leverage can work both to your advantage and disadvantage. As a result, CFDs may not be suitable for all investors because you may lose all your invested capital. You should not risk more than you are prepared to lose. Before deciding to trade, you need to ensure that you understand the risks involved taking into account your investment objectives and level of experience. Past performance of CFDs is not a reliable indicator of future results. Most CFDs have no set maturity date. Hence, a CFD position matures on the date you choose to close an existing open position. Seek independent advice, if necessary. Please read FxPro’s full ‘Risk Disclosure Notice’

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

EUR/USD остается под давлением около 1,1470 на фоне данных из США

EUR/USD сохраняет давление продаж, снижаясь четвертый день подряд и торгуясь вблизи 1,1470 после выхода данных по PCE в США. Доллар США, в свою очередь, торгуется на свежих максимумах, так как инвесторы остаются осторожными на фоне неослабевающей напряженности на Ближнем Востоке.

GBP/USD встречает уровень поддержки около 1.3250

Улучшение настроя в долларе США отправило GBP/USD к новым годовым минимумам в диапазоне 1,3250-1,3240 в пятницу, где, похоже, он встретил некоторую поддержку на данный момент. Тем временем спрос на безопасные активы продолжает оказывать поддержку доллару США в текущем контексте геополитической нестабильности.

Золото набирает обороты выше $5 100

Золото торгуется с заметным ростом в конце недели, сумев преодолеть отметку $5 100 за тройскую унцию и развернуть два последовательных дневных отката. Увеличение цен на драгоценный металл происходит на фоне устойчивого спроса на безопасные активы, несмотря на интенсивный рост доллара США.

Крипто сегодня: биткоин, Ethereum, XRP растут, игнорируя напряженность из-за войны США и Ирана

Цены на криптовалюту в целом восстанавливаются, несмотря на эскалацию войны между Соединенными Штатами (США) и Ираном. Биткоин (BTC) увеличился и торгуется выше $72 000 на момент написания статьи в пятницу, что отражает улучшающееся настроение для класса криптоактивов.

Форекс сегодня: доллар США вырос почти до 4-месячного максимума на фоне опасений по поводу инфляции

Вот что вам нужно знать в пятницу, 13 марта: