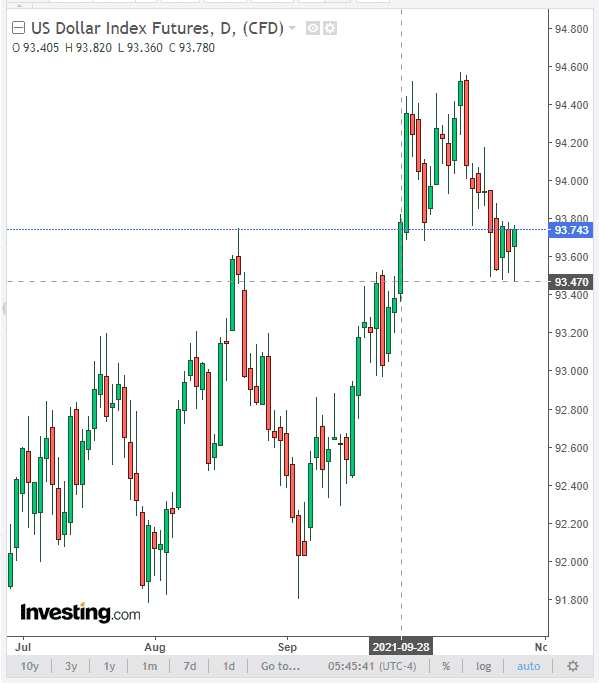

Снизившись в ходе азиатской сессии, доллар перешел в наступление в начале сегодняшней европейской сессии. На момент публикации данной статьи фьючерсы на индекс доллара DXY торгуются вблизи отметки 93.74, на 27 пунктов выше локального минимума 93.47, достигнутого в ходе сегодняшней азиатской сессии.

При этом, доходность 10-летних американских гособлигаций остается в зоне локальных 5-месячных максимумов 1.705%, достигнутых на прошлой неделе, подтверждая склонность инвесторов к активности при покупках на рынках акций.

Участники рынка оценивают перспективы кредитно-денежной политики ФРС, после публикации на позапрошлой неделе протоколов заседания ФРС, прошедшего 21 и 22 сентября, и выступления в минувшую пятницу главы ФРС Джером Пауэлл на конференции по случаю столетия банка международных расчётов. Пауэлл подтвердил намерения центрального банка приступить в скором времени к сокращению покупок облигаций. Пауэлл ожидает, что «повышенная инфляция, вероятно, будет более продолжительной, чем предполагалось», но повысить ставки сейчас «было бы преждевременно». «Сейчас время для сворачивания стимулирования, а не для повышения ставок, и ФРС стоит на пути к тому, чтобы завершить процесс сворачивания стимулирования к середине 2022 года», - сказал Пауэлл.

Таким образом, несмотря на начало сокращения объемов стимулирования, политика ФРС остается мягкой. Как следует из протоколов сентябрьского заседания ФРС, лишь половина из 18 руководителей ожидают, что потребуется повышение процентных ставок к концу 2022 года, и почти все руководители предвидят еще одно повышение ставок в 2023 году.

О том, что инвесторы настроены на то, чтобы принять заявления руководителей ФРС как руководство к действию, говорит продолжающийся рост американских фондовых индексов. Так, на прошлой неделе индексы S&P 500 и DJIA установили новые абсолютные рекорды. Для них это уже была 3-я подряд неделя роста, и этот месяц, судя по всему, также станет одним из самых удачных для американского фондового рынка.

Продолжающееся восстановление американской и мировой экономик на фоне мягкой политики ФРС и других крупнейших мировых центральных банков подогревает аппетит инвесторов к покупке доходных рискованных активов. Растущие цены на сырьевые товары, прежде всего на энергоносители, такие как уголь, нефть, газ, способствуют росту акций энергетических и добывающих компаний, также толкая фондовые индексы вверх.

Сегодня фьючерсы на американские фондовые индексы вновь растут. Не исключено, что при отсутствии в сегодняшнем экономическом календаре публикации важной макро статистики, американская торговая сессия также начнется на позитивной волне.

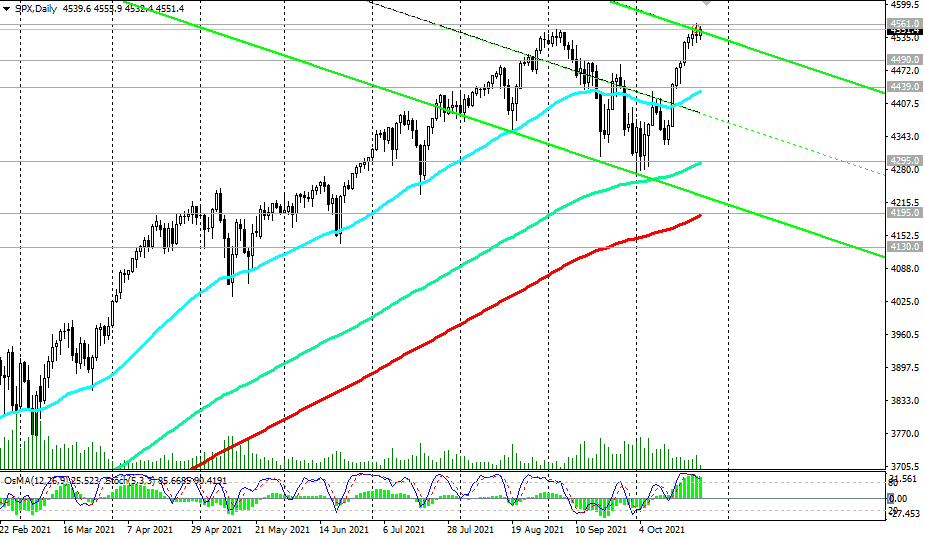

Между тем, на момент публикации данной статьи фьючерсы на индекс широкого рынка S&P 500 торгуются вблизи отметки 4451.0, сохраняя долгосрочную позитивную динамику. По-прежнему, предпочтительными остаются длинные позиции, а пробой локального уровня сопротивления 4561.0 станет сигналом к их наращиванию.

И все же, волатильность сегодня повысится, как обычно, в начале американской торговой сессии, чему также, вероятно, будет способствовать публикация (в 12:30 GMT) индекса национальной активности от ФРБ Чикаго. Степень влияния на рынки этого индекса считается средней. Однако, это индекс, оценивающий экономическую активность в целом, а также инфляционные риски, и его публикация при значительном отклонении показателя от предыдущего (0,29 в августе) или прогнозного значения, может вызвать рост волатильности на рынке.

Уровни поддержки: 4525.0, 4490.0, 4439.0, 4295.0, 4195.0, 4130.0

Уровни сопротивления: 4561.0, 4600.0, 4700.0

Торговые рекомендации

S&P 500: Sell Stop 4523.0. Stop-Loss 4563.0. Цели 4490.0, 4439.0, 4295.0, 4195.0, 4130.0

Buy Stop 4563.0. Stop-Loss 4523.0. Цели 4600.0, 4700.0, 4800.0

*) см. также на Telegram, с самой актуальной и "горячей" аналитикой и торговыми рекомендациями (в том числе входы в сделки "по-рынку")

Анализ, представленный выше, предназначен только для информационных и образовательных целей. Торговля любыми активами сопряжена со значительным риском убытков и подходит не всем инвесторам. Никакая часть предоставленных материалов не должна рассматриваться как предложение купить или продать какой-либо финансовый инструмент или как предложение инвестиций со стороны компании.

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

EUR/USD выглядит под давлением ниже 1,1600 после CPI в США

EUR/USD продолжает откат во вторник, опускаясь обратно в район ниже 1,1600 после публикации данных по инфляции в США. Тем временем геополитический фактор продолжает оказывать поддержку доллару США, удерживая динамику цен в связанной с риском среде на низком уровне.

Золото выглядит неопределенно около $5 200

Золото не может определиться с направлением в среду, вращаясь вокруг отметки $5 200 за тройскую унцию после публикации данных по индексу потребительских цен (CPI) в США за февраль. В то же время геополитическая напряженность остается в центре внимания, поскольку ситуация на Ближнем Востоке продолжает обостряться, поддерживая спрос на безопасный металл.

WTI продолжает консолидацию в районе $857,00 за баррель

Цены на баррель американской эталонной нефти WTI торгуются в узком диапазоне около отметки $85,00 в среду, поскольку инвесторы продолжают оценивать события на Ближнем Востоке, а также спекуляции о том, что страны G7 могут выпустить стратегические запасы нефти для стабилизации рынков.

Индекс CPI в США, как ожидается, останется на уровне 2,4% г/г в феврале

Бюро статистики труда США опубликует данные по индексу потребительских цен за февраль в среду. Ожидается, что отчет покажет стабилизацию инфляции, все еще превышающей целевой уровень Федеральной резервной системы в 2%. Прогнозируется, что месячный индекс CPI вырастет на 0,3%, после увеличения на 0,2%, зафиксированного в январе.

Форекс сегодня: данные по инфляции США и волатильные цены на нефть будут определять динамику рынка

Вот что вам нужно знать в среду, 11 марта: