- Европейский центробанк снизит ставки на 25 базисных пунктов, продлив тенденцию снижения стоимости заемных средств.

- Австралия останется в стороне, оставив ставки без изменений.

- Данные по CPI в США, скорее всего, укажут на то, что базовая инфляция не снижается.

Единственный путь - это вниз, но не для Австралии. Центробанки Еврозоны, Канады и Швейцарии будут снижать ставки на этой неделе, а на следующей неделе аналогичный шаг будет предпринят в США. Релиз данных по инфляции в крупнейшей экономике мира станет главным макроэкономическим событием.

Перед тем как перейти к рассмотрению данных по центробанкам, несколько слов о Ближнем Востоке. Драматический крах сирийского режима - это исторический момент, который может открыть как возможности, так и риски для охваченной войной страны и всего региона. Однако рынки, скорее всего, не будут обращать внимания на происходящее. На очереди борьба за контроль над Сирией, причем вероятность эскалации конфликта невелика - по крайней мере, такого, который повлиял бы на цены на нефть.

1) РБА оставит ставку без изменений, несмотря на беспокойство по поводу Китая

Вторник, 3:30 GMT. Резервный банк Австралии (РБА) намерен оставить ставки без изменений на уровне 4,35%. Глава РБА Мишель Буллок - "ястреб", и у нее есть веские причины удерживать стоимость заимствований на высоком уровне.

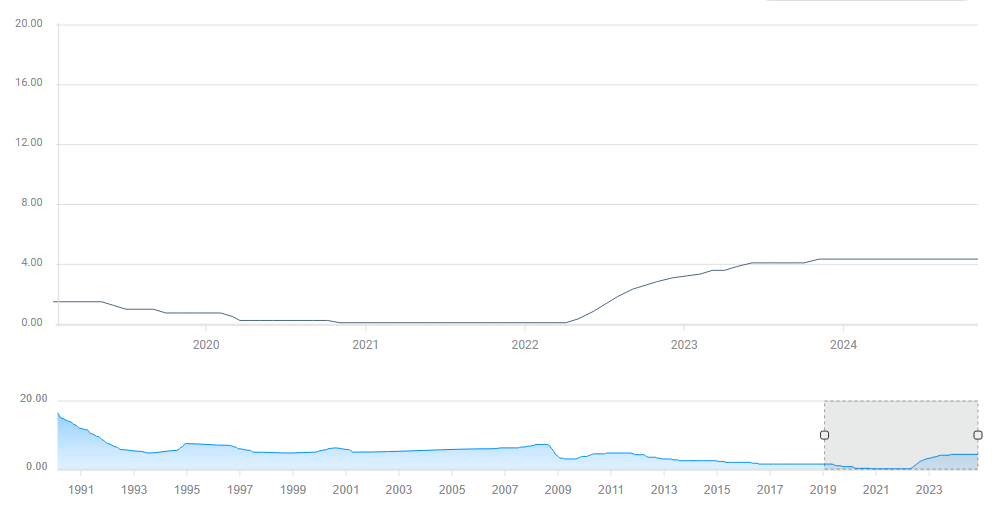

РБА еще не снижал ставки в этом цикле:

Процентная ставка РБА. Источник: FXStreet.

Уровень безработицы в Австралии по состоянию на октябрь составил 4,1%, что является низким показателем. Инфляция снизилась от максимумов, но риска дефляции, как в Китае, основном торговом партнере страны, нет.

Если Австралия сохранит ставки на прежнем уровне, австралийский доллар будет расти в течение недели, особенно если другие центральные банки примут решение о снижении ставок. В случае снижения ставок пострадает не только оззи, но и инвесторы поймут, что даже относительно благополучная Австралия обеспокоена, что негативно скажется на мировых акциях.

2) Базовый индекс CPI остается в центре внимания отчета по инфляции в США

Среда, 13:30 GMT. Три месяца подряд базовый индекс потребительских цен (core CPI) составлял 0,3% м/м, что в годовом исчислении отражает рост на 3,6% в каждом из этих месяцев. Это не то, что хочет видеть Федеральная резервная система (ФРС), а скорее снижение базового роста цен до 2%.

Еще один такой рост, вероятно, не удержит ФРС от ожидаемого снижения ставки на 25 б.п. на следующей неделе, но это повысит уровень стоимости заимствований на 2025 год. Это укрепит доллар США и надавит на золото и акции.

В то время как инфляция в основном побеждена, и ФРС сосредоточена на рабочих местах, любой сюрприз в базовой инфляции CPI приведет рынки в движение, особенно если сюрприз будет на 0,2% расходиться с ожиданиями.

3) Ожидается, что Банк Канады снизит ставку на 50 б.п. после скачка уровня безработицы в Канаде

Среда, решение в 14:45 GMT, пресс-конференция в 15:30 GMT. В отличие от РБА, Банк Канады, как ожидается, будет выделяться, идя дальше по пути снижения ставок. Экономика североамериканской страны испытывает ряд трудностей на своем пути.

Недавний отчет о занятости в Канаде показал неутешительный рост уровня безработицы до 6,8%, что еще больше отдаляет страну от США. Избранный президент Америки Дональд Трамп пригрозил ввести тарифы для Канады, если она не обуздает миграцию, что усугубляет политический кризис в стране.

Управляющий ЦБ Тифф Маклем и его коллеги, скорее всего, нарисуют относительно мрачную картину состояния местной экономики, оправдывая снижение ставки, но могут воздержаться от принятия обязательств по неизбежному дальнейшему снижению ставок. В таком случае канадский доллар (CAD) может совершить отскок по принципу "покупай на слухах, продавай на фактах".

Если Маклем подаст сигнал о дальнейшем снижении ставок в начале 2025 года, канадский доллар пострадает, и это также может негативно сказаться на долларе США - прогнозы Банка Канады также основаны на прогнозах по США, поскольку подавляющее большинство канадского экспорта направляется в Америку. Пессимизм в отношении США может иметь более широкие последствия.

4) ШНБ может удивить стабильным прогнозом

Четверг, 8:30 GMT. Центробанк Швейцарии (ШНБ) собирается только раз в квартал, и у него есть тенденция удивлять рынки. За последние пять заседаний по ставкам его решения застали рынки врасплох в трех случаях - все в сторону "голубиных".

В Швейцарии низкая инфляция и низкая процентная ставка в 1%, и экономисты теперь ожидают дальнейшего снижения ставки до 0,75%. Однако ШНБ может решить взять паузу в дальнейших шагах.

Одной из причин снижения инфляции стал сильный обменный курс швейцарского франка (CHF), вызванный напряженностью на Ближнем Востоке. Теперь, когда напряженность несколько спала, курс франка оказался под давлением, что делает снижение ставки менее неизбежным.

Если ШНБ неожиданно оставит ставки без изменений, то не только франк вырастет, но и евро выиграет, поскольку это будет означать более жесткую позицию Европейского центробанка (ЕЦБ).

Если ШНБ снизит ставки, как и ожидалось, это окажет негативное влияние на курс франка, но не такое значительное, как неожиданное решение о сохранении ставок на прежнем уровне.

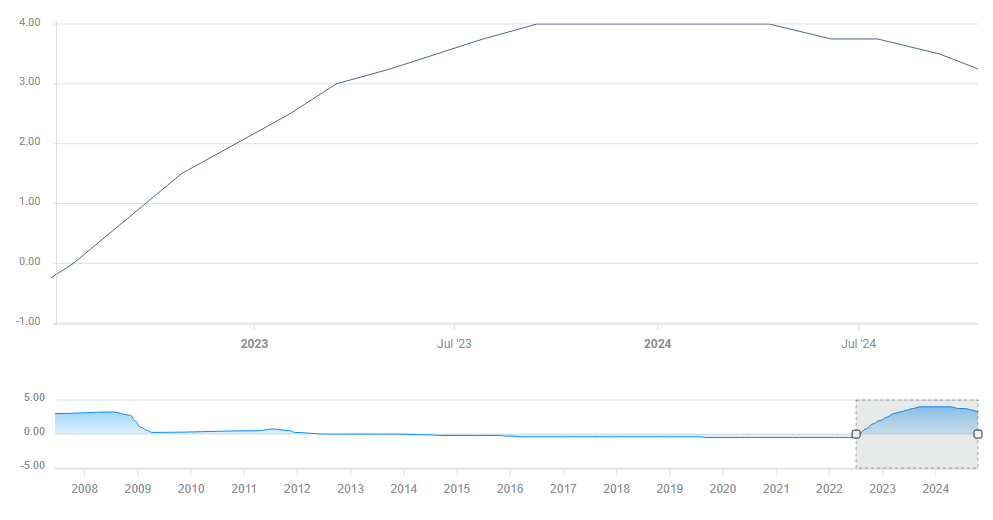

5) ЕЦБ может навредить евро из-за неопределенных перспектив

Четверг, решение в 13:15 GMT, пресс-конференция в 13:45. Третье снижение ставки подряд? Таковы ожидания в отношении ЕЦБ. Однако прогнозы о более значительном снижении ставки в значительной степени развеялись. В то время как на старом континенте инфляция снизилась, последние данные демонстрируют стабильность. Более того, рост экономики несколько превзошел ожидания, показав, что не все так мрачно.

Депозитная ставка ЕЦБ. Источник: FXStreet

С другой стороны, Европа страдает от политической нестабильности в Германии и Франции, крупнейших странах. Французское правительство рухнуло, а в Германии в феврале пройдут выборы. Экономики обеих стран испытывают трудности.

Также растет неопределенность в отношении политики следующей администрации США. Я ожидаю, что институт, базирующийся во Франкфурте, снизит ставки на 25 б.п., как и предполагалось, но его прогнозы и послания могут быть неоднозначными и неопределенными, поскольку в них так много движущихся частей.

Что делают рынки в условиях неопределенности? Они наказывают соответствующие активы. Даже если ЕЦБ воздержится от более значительного снижения ставок и откажется от дальнейших серьезных шагов, я ожидаю, что евро пострадает, продолжив свое недавнее падение.

Заключительные мысли

Тот факт, что центральные банки действуют разными темпами, повышает неопределенность и волатильность. Торгуйте с осторожностью.

Вся информация на данной странице подвержена изменениям. Использование данного сайта автоматически означает принятие наших условий нашего пользовательского соглашения. Пожалуйста, ознакомьтесь с нашей политикой конфиденциальности и юридическим предупреждением. Торговля на валютном рынке с использованием заемных средств несет в себе высокий уровень риска и может подойти не всем инвесторам. Большое кредитное плечо может сыграть как положительную, так и отрицательную роль. Прежде, чем принимать решение о начале торговли на валютном рынке, внимательно продумайте инвестиционные цели, оцените ваш уровень опыта и степень азартности. Существует вероятность, что вы понесете убытки по стартовому или дальнейшему депозиту и тем самым лишитесь средств, к потере которых вы были не готовы. Вы должны осознавать все риски, связанные с торговлей на валютном рынке, и при наличии любых сомнений и вопросов мы рекомендуем консультироваться с независимыми финансовыми советниками. Мнения, выражаемые на сайте FXStreet, являются следствием личных убеждений их авторов и могут не совпадать с мнением FXStreet или руководства компании. FXStreet не берет на себя обязанности проверять точность или обоснованность любых заявлений независимых авторов. Материалы могут быть неполными и/или содержать ошибки. Любые мнения, новости, аналитика, исследования, цены или другая информация, содержащаяся на данном сайте и размещенная сотрудниками FXStreet, партнерами или независимыми авторами, предоставляется как общая оценка ситуации на рынках и не содержит в себе советов по инвестициям. FXStreet не несет ответственности за убыток или полную или частичную потерю прибыли вследствие прямого или непрямого использования информации, размещенной на сайте.

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

Годовой прогноз по золоту: будет ли 2025 год еще одним годом рекордов?

Золото выиграло от эскалации геополитической напряженности и глобального перехода к более мягкой монетарной политике в течение 2024 года, установив новый исторический максимум на уровне $2 790 и поднявшись примерно на 25% за год.

Доллар США: внимание, смена тренда и момент покупки

Многие трейдеры, желая зайти в рынок по лучшей цене, используют разные способы поиска точки входа, но единое мнение есть, и оно сводится к границе

Узнайте ключевые торговые уровни с помощью индикатора областей слияния

Повысьте эффективность точек входа в рынок и выхода из него. Этот инструмент выявляет области слияния сразу нескольких технических индикаторов, таких как скользящие средние, уровни Фибоначчи и ключевые разворотные уровни, предлагая использовать их в ваших торговых стратегиях.

Узнайте, какие позиции на рынке занимают наши эксперты

Используйте наш интерактивный график с более чем 1500 активами, межбанковскими ставками и обширной базой исторических данных. Это обязательный к использованию профессиональный онлайн-инструмент, который предлагает вам ультрасовременную платформу реального времени, полностью настраиваемую и бесплатную.