Текущая неделя не была насыщена макроэкономическими событиями. Более того, она пришлась на самый спокойный период летнего затишья, поэтому большинство рынков обошлись без сильных движений. Наиболее ярким событием обещает стать выступление главы ФРС Пауэлла в Джексон-Хоул, которое начнется в 14:00 GMT.

Рынки в предвкушении, что глава ФРС укрепит ожидания снижения ставок в сентябре и отметит гибкость подхода к вопросу ставок. Стоит отметить исторически сложившийся нюанс: главы ФРС, со времен Гринспена, то есть с 1980-х, отличались умением «отвечать не отвечая», т.е. создавать максимальный туман вокруг предстоящих решений, дабы не ограничивать себя в последующих действиях.

Намного больше шансов на то, что Пауэлл будет винить торговые войны в ухудшении экономических перспектив и связывать свои дальнейшие шаги с ходом переговоров Китая-США.

Со своей стороны, на выходных Трамп и другие лидеры G7, скорее всего, будут требовать от центробанков активных шагов, отмечая, что еще не время усиливать бюджетные стимулы. Это перекладывание ответственности способно стать главной приметой времени на ближайшие месяцы, а накал споров, вероятно, будет только усиливаться по мере ухудшения экономических настроений.

Помимо перекладывания ответственности между ЦБ и правительством, ФРС втянут также в своеобразное перетягивание каната в ожиданиях по ставкам.

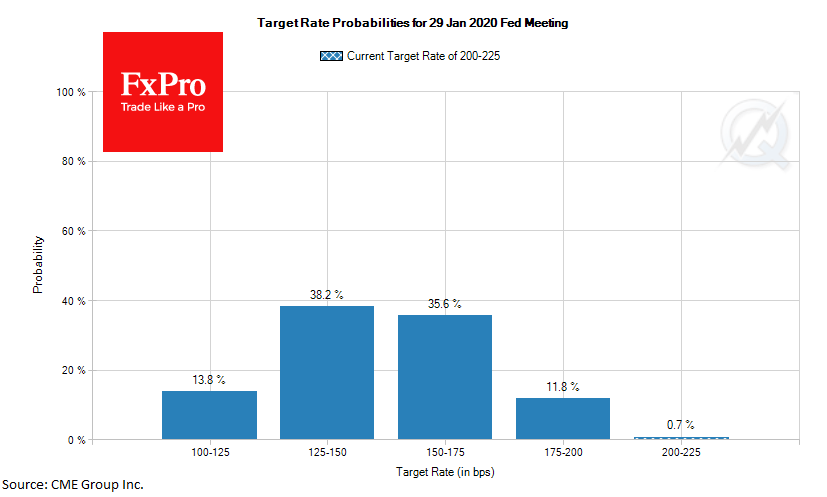

Рынки ждут весьма агрессивных шагов от Федрезерва, предполагая еще три сокращения до конца года. Подобная позиция поддерживает котировки фондовых площадок и сдерживает укрепление доллара. Надо сказать, что последнюю неделю чиновники пытаются понизить планку этих ожиданий. Ведь как Истер Джордж – которая не поддержала последнее снижение ставки, так и Харкер – который отдал свой голос за снижение отмечали в своих выступлениях на этой неделе, что экономика не нуждается в дополнительных стимулах на данный момент.

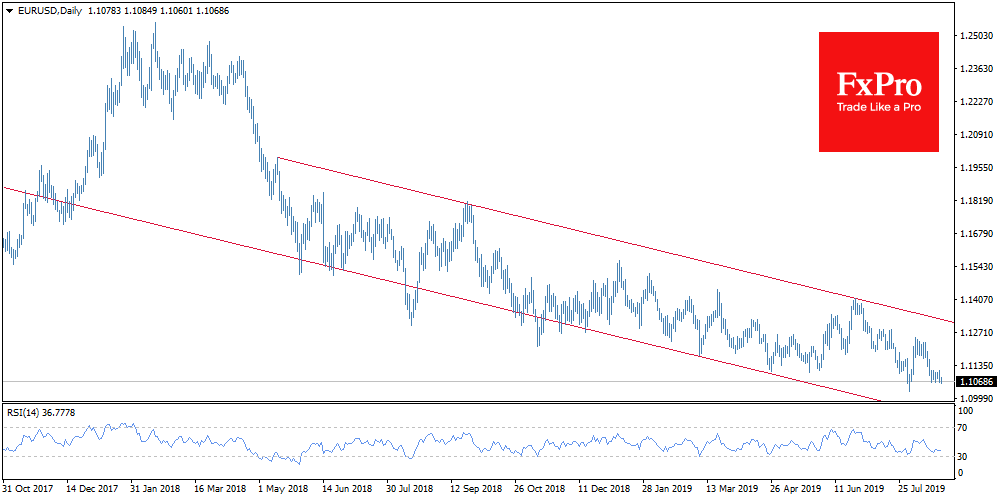

На наш взгляд, именно позицию «туманной логики», вероятней всего, и следует ожидать от Пауэлла. Возможная линия его речи сводится к следюущему: «мы готовы поддержать экономику снижением ставок в случае необходимости, но пока такой необходимости нет». Если же мы окажемся правы и ФРС будет сдерживать ожидания рынков, доллар вполне в состоянии взлететь от текущих уровней вблизи 2-летних максимумов и начать быстрый рост в область пиковых значений конца 2016, прибавив еще 5%, дойдя до 103 по USDX и 1.03 по EURUSD.

Если оправдаются ожидания рынков, это может положить начало продолжительному снижению доллара, так как станет явным смягчением риторики Федрезерва относительно предыдущих заявлений.

Команда аналитиков FxPro

Contracts for Difference (‘CFDs’) are complex financial products that are traded on margin. Trading CFDs carries a high level of risk since leverage can work both to your advantage and disadvantage. As a result, CFDs may not be suitable for all investors because you may lose all your invested capital. You should not risk more than you are prepared to lose. Before deciding to trade, you need to ensure that you understand the risks involved taking into account your investment objectives and level of experience. Past performance of CFDs is not a reliable indicator of future results. Most CFDs have no set maturity date. Hence, a CFD position matures on the date you choose to close an existing open position. Seek independent advice, if necessary. Please read FxPro’s full ‘Risk Disclosure Notice’

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

Пара AUD/USD корректируется вниз, пробивает 0,7100

AUD/USD испытывает нарастающее давление продаж перед открытием торгов в Азии, прорвавшись ниже ключевого уровня поддержки 0,7100 и достигнув новых двухдневных минимумов в четверг. Дневной откат происходит в ответ на интенсивное укрепление доллара США, всегда на фоне хрупкой обстановки на Ближнем Востоке.

EUR/USD угрожает уровню 1,1500 на фоне покупок доллара США

EUR/USD отступает третий день подряд и остается близким к уровню 1,1500, поскольку североамериканская сессия подходит к концу в четверг. Устойчивые геополитические напряженности на Ближнем Востоке продолжают поддерживать спрос на доллар США, удерживая спот под сильным понижательным давлением. В дальнейшем в экономическом календаре США ожидаются данные по PCE, ВВП за 4 квартал и индекс U-Mich.

Золото снижается до трехдневных минимумов в районе $5 100

Золото остается в обороне в четверг, откатываясь к уровню $5 100 за тройскую унцию. В то же время геополитическая напряженность остается в центре внимания, поскольку ситуация на Ближнем Востоке продолжает эскалироваться, в то время как стабильные показатели доллара США удерживают цену желтого металла под давлением.

Прогноз по Bittensor: TAO продолжает расти на фоне восстановления сектора криптовалют с ИИ

Bittensor (TAO) торгуется выше $210 на момент написания статьи в четверг, что отражает стабильность более широкого рынка криптовалют на фоне войны между Соединенными Штатами (США) и Ираном.

Форекс сегодня: нефть и доллар снова растут на фоне возвращения спроса на безопасные активы

Вот что вам нужно знать в четверг, 12 марта: