Фондовые индексы восстанавливают часть потерь после мощной распродажи накануне, сравнимой с тем, что мы видели в середине марта. За четверг Dow Jones потерял 6.9%, S&P500 рухнул на 5.9%, Nasdaq снизился на 4.6%. Спусковым крючком, вероятно, послужили страхи перед новым скачком числа заражённых в США и по всему миру. Антирасистские демонстрации в стране в предыдущие две недели, вероятно, еще больше ухудшат ситуацию с заражениями.

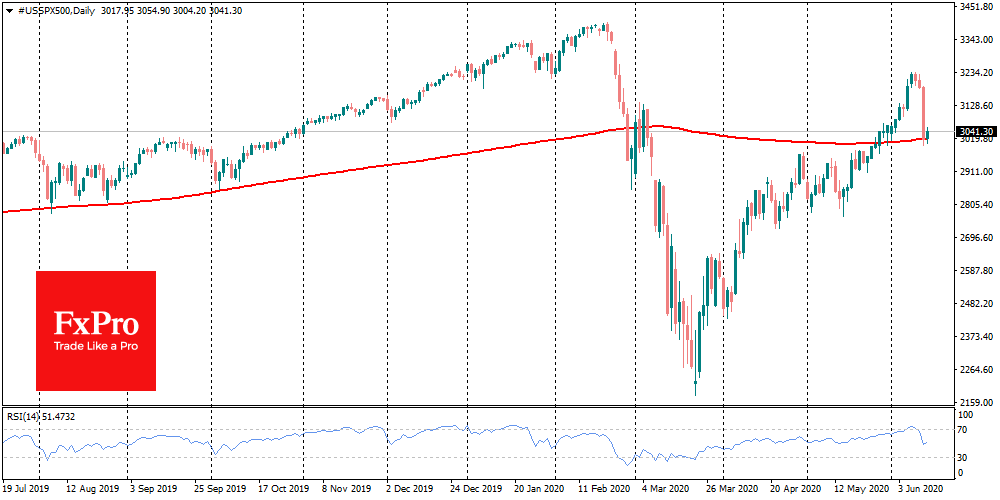

В ближайшие дни стоит внимательно следить за рынками, на которых может либо начаться более глубокая коррекция, либо вернуться спрос со стороны покупателей. Фьючерсы на S&P500 вчера упали до 200-дневной средней, где получили поддержку и теперь прибавляют 1.2% в пятницу утром. Аналогичное восстановление спроса на рисковые активы наблюдается и на валютном рынке, где иена и франк отступают к доллару.

Восстановительное ралли в акциях, наблюдавшееся почти три месяца, зашло слишком далеко, сделав индексы уязвимыми к плохим новостям. Снижение вчера напоминало сход снежной лавины, для начала которой оказалось достаточно громкого звука. И таких звуков оказалось несколько.

Влиятельные прогнозы Федрезерва отметили, что в ближайшие два года экономика не восполнит уже понесённые потери. Глава минфина США Стивен Мнучин отметил, что страна не может позволить себе закрыться еще раз. Это живо напомнило о том, что вторая волна испанки в 1920-х была настолько разрушительной ровно по тем же самым причинам: правительства не могли себе позволить еще раз заплатить за остановку экономики.

Текущая ситуация интереса тем, что в предыдущие месяцы котировки тянули вверх покупки со стороны небольших игроков. Розничные инвесторы прониклись идеей восстановления фондового рынка, поверив, что он, благодаря ФРС, будет расти бесконечно.

Эти же ошибки были свойственны буму жилищного кредитования в ранние 2000-е, однако это не помешало ценам на жильё потерять около 30% в последующие годы. Нельзя забывать, что рынки могут годами падать. Снижение фондовых индексов продолжалось более трёх лет после пика в 2000-м и более двух лет после 2007-го.

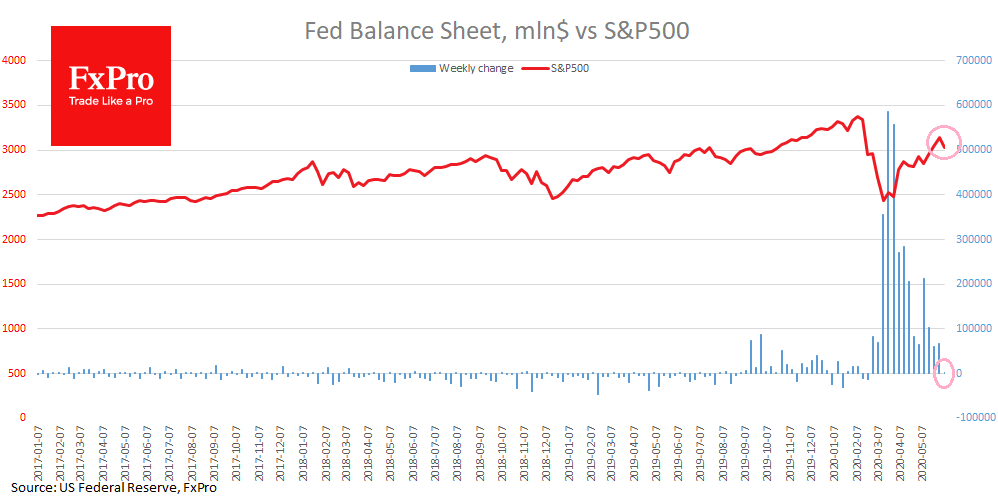

Сейчас Федрезерв уверяет, что не будет допускать ошибок 1930-х и не будет спешить с ужесточением политики. Однако это не исключает другого факта: доход очень многих людей резко сократился в последние месяцы, что обещает повлечь за собой приток свежих денег на рынки. Параллельно, ФРС сокращает покупки на баланс, бизнес – пересматривает свои инвестиционные планы, а правительства – осторожней подходят к расходам. По сути, единственным покупателем с бездонными карманами сейчас являются центробанки. Однако восстановление фондовых индексов и нормализация ликвидности на финансовых рынках позволила ЦБ ослабить хватку, что сразу же отразилось на рынках. Краткосрочно, очень многое зависит от веры в действия Федрезерва. Но это очень хрупкая вера.

Команда аналитиков FxPro

Contracts for Difference (‘CFDs’) are complex financial products that are traded on margin. Trading CFDs carries a high level of risk since leverage can work both to your advantage and disadvantage. As a result, CFDs may not be suitable for all investors because you may lose all your invested capital. You should not risk more than you are prepared to lose. Before deciding to trade, you need to ensure that you understand the risks involved taking into account your investment objectives and level of experience. Past performance of CFDs is not a reliable indicator of future results. Most CFDs have no set maturity date. Hence, a CFD position matures on the date you choose to close an existing open position. Seek independent advice, if necessary. Please read FxPro’s full ‘Risk Disclosure Notice’

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

EUR/USD выглядит под давлением ниже 1,1600 после CPI в США

EUR/USD продолжает откат во вторник, опускаясь обратно в район ниже 1,1600 после публикации данных по инфляции в США. Тем временем геополитический фактор продолжает оказывать поддержку доллару США, удерживая динамику цен в связанной с риском среде на низком уровне.

Золото выглядит неопределенно около $5 200

Золото не может определиться с направлением в среду, вращаясь вокруг отметки $5 200 за тройскую унцию после публикации данных по индексу потребительских цен (CPI) в США за февраль. В то же время геополитическая напряженность остается в центре внимания, поскольку ситуация на Ближнем Востоке продолжает обостряться, поддерживая спрос на безопасный металл.

WTI продолжает консолидацию в районе $857,00 за баррель

Цены на баррель американской эталонной нефти WTI торгуются в узком диапазоне около отметки $85,00 в среду, поскольку инвесторы продолжают оценивать события на Ближнем Востоке, а также спекуляции о том, что страны G7 могут выпустить стратегические запасы нефти для стабилизации рынков.

Индекс CPI в США, как ожидается, останется на уровне 2,4% г/г в феврале

Бюро статистики труда США опубликует данные по индексу потребительских цен за февраль в среду. Ожидается, что отчет покажет стабилизацию инфляции, все еще превышающей целевой уровень Федеральной резервной системы в 2%. Прогнозируется, что месячный индекс CPI вырастет на 0,3%, после увеличения на 0,2%, зафиксированного в январе.

Форекс сегодня: данные по инфляции США и волатильные цены на нефть будут определять динамику рынка

Вот что вам нужно знать в среду, 11 марта: