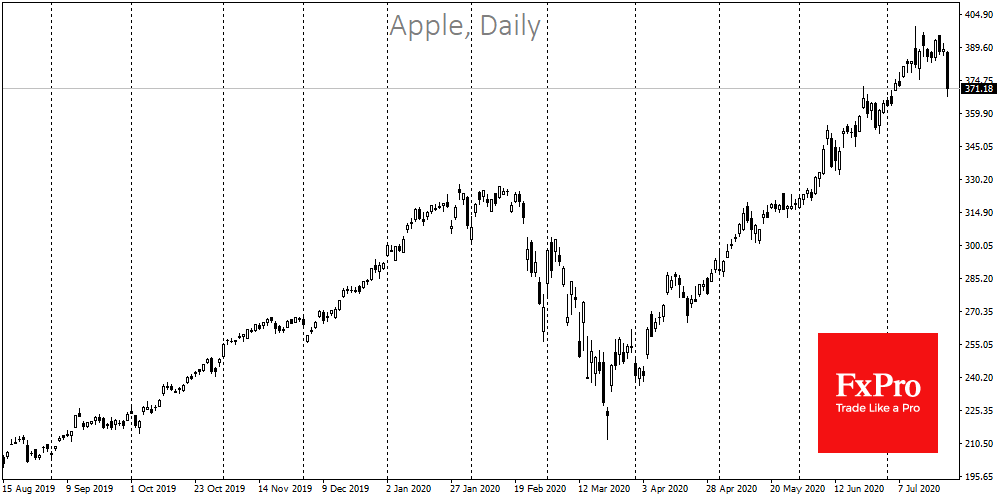

Финансовые рынки окрасились в красное. Индексы Китая теряют более 3% на ужесточении риторики между США и Китаем. Кроме того, Nasdaq и крупнейшие компании, входящие в него, чувствуют себя в последнее время значительно хуже рынка. Накануне акции Apple и Microsoft потеряли более 4.5%, Alphabet и Amazon – более 3%. Это выглядит как грозное начало проблем у недавних лидеров роста, которые были путеводной звездой рынка.

Впрочем, стоит обратить внимание и на другой момент. Спусковым крючком к масштабной фиксации прибыли стали вовсе не разногласия США и Китая: так или иначе, мир живет на фоне этих конфронтации уже более двух лет. Запустить распродажу вполне могли слова главы минфина США.

В своём выступлении в четверг Стивен Мнучин обратил внимание на ослабление доллара и отметил, что Штаты намерены защищать его стабильность. После этих слов американская валюта временно получила дополнительные силы для противостояния всеобщему давлению, в моменте прибавляя около 0.5% к большинству основных валют.

Мнучин как бывший сотрудник Goldman Sachs и руководитель ряда хедж-фондов явно понимает важность психологии на рынках. Последние дни и даже недели давление на доллар набирало силу и грозило перерасти в самоподдерживающуюся спираль. Такая ситуация весьма опасна для США. В стране в почти ежедневно обновляются рекорды по приросту заболевших, что требует всё новых и новых пакетов мер. Тот же Мнучин объявил, что помимо обсуждаемого сейчас четвертого пакета стимулов, вероятно, потребуется и пятый. Это означает, что Минфин будет еще больше занимать наличности на рынках: в данном случае краеугольным камнем станет спрос на новые выпуски облигаций. Опасения инвесторов за судьбу доллара довольно быстро могут перерасти в распродажу американского госдолга, что повысит стоимость его обслуживания за счёт более высокой доходности облигаций.

Своими словами о стабильности американской валюты минфин США пытается вернуть интерес покупателей к национальным трежерис, которые рассматриваются как надежная защита от рисковых вложений в акции и валюты других стран.

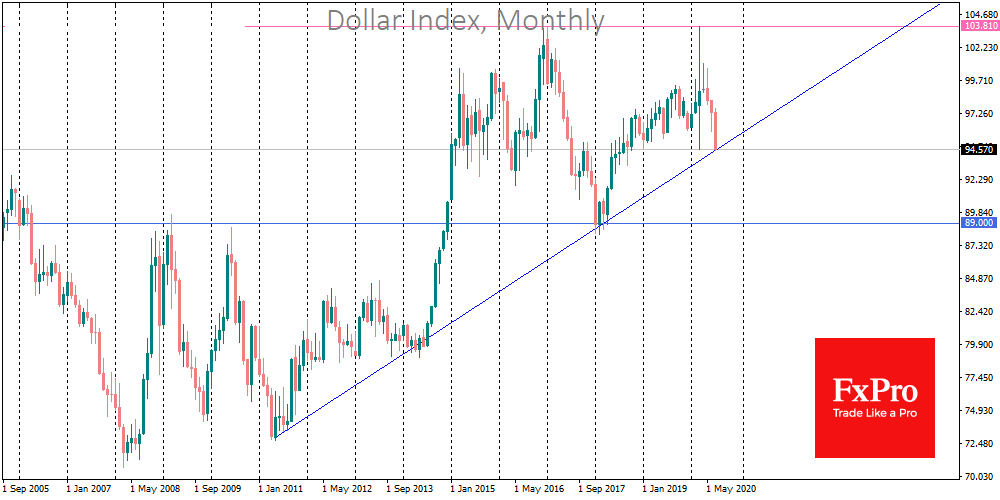

Не стоит также упускать из виду и техническую картину. Индекс доллара в ходе трехмесячного снижения приблизился к долгосрочной линии поддержки восходящего тренда с 2011 года. До этого в марте DXY продублировал многолетние максимумы 2017 года. Провал под линию поддержки способен стать сигналом слома многолетнего тренда и могло заметно ухудшить условия привлечения средств.

Несмотря на то, что по Штатам в последнее время приходит довольно много тревожных новостей, минфин США обращает внимание на доллар. Ему вполне под силу вернуть на рынки тренд на рост – во всяком случае, на какое-то время, как удавалось это сделать в предыдущие разы при касании курсом линии поддержки. Ранее подобный процесс занимал недели: вера в доллар постепенно восстанавливалась либо за счёт заверений министра финансов, либо вследствие волны ликвидации рисковых позиций на рынках.

Команда аналитиков FxPro

Contracts for Difference (‘CFDs’) are complex financial products that are traded on margin. Trading CFDs carries a high level of risk since leverage can work both to your advantage and disadvantage. As a result, CFDs may not be suitable for all investors because you may lose all your invested capital. You should not risk more than you are prepared to lose. Before deciding to trade, you need to ensure that you understand the risks involved taking into account your investment objectives and level of experience. Past performance of CFDs is not a reliable indicator of future results. Most CFDs have no set maturity date. Hence, a CFD position matures on the date you choose to close an existing open position. Seek independent advice, if necessary. Please read FxPro’s full ‘Risk Disclosure Notice’

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

EUR/USD выглядит под давлением ниже 1,1600 после CPI в США

EUR/USD продолжает откат во вторник, опускаясь обратно в район ниже 1,1600 после публикации данных по инфляции в США. Тем временем геополитический фактор продолжает оказывать поддержку доллару США, удерживая динамику цен в связанной с риском среде на низком уровне.

Золото выглядит неопределенно около $5 200

Золото не может определиться с направлением в среду, вращаясь вокруг отметки $5 200 за тройскую унцию после публикации данных по индексу потребительских цен (CPI) в США за февраль. В то же время геополитическая напряженность остается в центре внимания, поскольку ситуация на Ближнем Востоке продолжает обостряться, поддерживая спрос на безопасный металл.

WTI продолжает консолидацию в районе $857,00 за баррель

Цены на баррель американской эталонной нефти WTI торгуются в узком диапазоне около отметки $85,00 в среду, поскольку инвесторы продолжают оценивать события на Ближнем Востоке, а также спекуляции о том, что страны G7 могут выпустить стратегические запасы нефти для стабилизации рынков.

Индекс CPI в США, как ожидается, останется на уровне 2,4% г/г в феврале

Бюро статистики труда США опубликует данные по индексу потребительских цен за февраль в среду. Ожидается, что отчет покажет стабилизацию инфляции, все еще превышающей целевой уровень Федеральной резервной системы в 2%. Прогнозируется, что месячный индекс CPI вырастет на 0,3%, после увеличения на 0,2%, зафиксированного в январе.

Форекс сегодня: данные по инфляции США и волатильные цены на нефть будут определять динамику рынка

Вот что вам нужно знать в среду, 11 марта: