На фондовых площадках вновь преобладают продажи. Во вторник американские индексы завершили снижением пятую торговую сессию из последних шести. Китайская статистика, не оправдав прогнозов, в среду утром добавила рынкам тревожности.

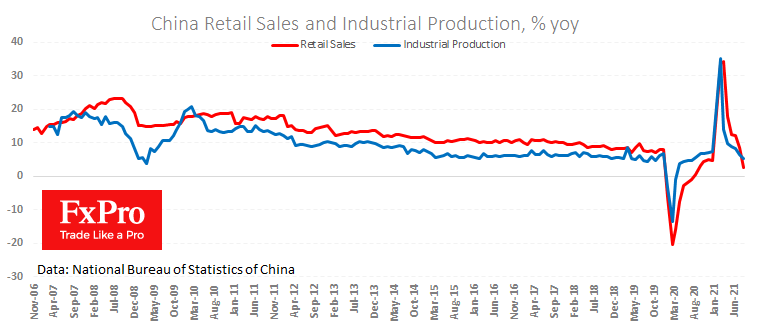

Наибольший резонанс вызвал рост розничных продаж в КНР на 2.5% г/г против 8.5% месяцем ранее и ожидавшихся 7%. Национальная промышленность также теряет темпы роста, прибавляя 5.3% г/г против 6.4% месяцем ранее и ожидавшихся 5.8%. Местные локдауны и высокие цены на сырье сдерживают рост второй крупнейшей экономики значительно сильнее ожиданий, возвращая пессимизм на рынки.

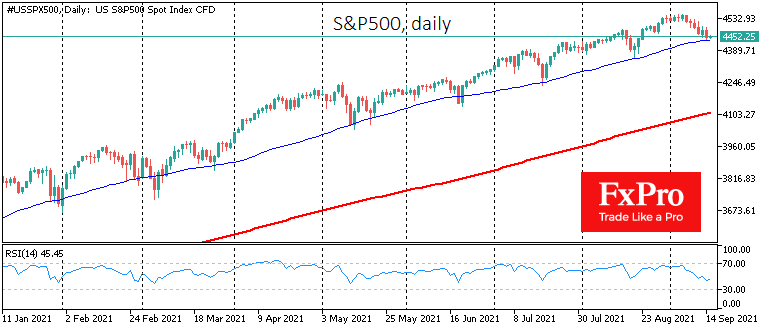

Технически, давление на американские акций повторяет движение, которое мы наблюдали ежемесячно, начиная с апреля: индексы начинают проседать в преддверии экспирации фьючерсов и опционов в третий четверг месяца. На сленге трейдеров эта дата называется «ведьмин день». В большинстве случаев к сроку истечения контрактов индекс S&P500 откатывался к своей 50-дневной скользящей средней, сразу находя там поддержку покупателей.

Большой вопрос, сработает ли подобная тактика на этот раз. Нередко при приближении к дате экспирации на рынках происходят значимые развороты долгосрочных трендов. Поэтому осторожным инвесторам стоит дождаться окончания «ведьминого дня». Закрепление под 50-дневной скользящей средней может дать старт более глубокой коррекции на 5–10%. Последнее подобное движение мы наблюдали в октябре прошлого года.

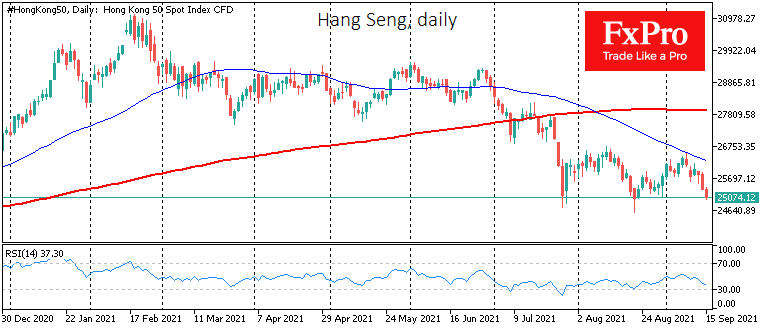

На то, что техническая картина сейчас на стороне медведей, наглядно указывает разворот к снижению китайских индексов. По Hang Seng, H-star и A50 давление продавцов усилилось на подходе к 50-дневной скользящей средней снизу вверх, что указывает на сохранение медвежьей тенденции. Напомним, что в 2020 году давление распродаж началось как раз с китайских рынков. Америка и Европа игнорировали этот разворот на протяжении нескольких недель, после чего все же развернулись вниз с невиданной в истории скоростью.

Негативная динамика рынков, равно как и признаки потери импульса в экономике Штатов, могут повлиять на планы ФРС по сворачиванию стимулов. До следующего заседания FOMC остается «неделя тишины», во время которой представители регулятора не дают комментариев, что еще больше подстегнет нервозность рынков.

Команда аналитиков FxPro

Contracts for Difference (‘CFDs’) are complex financial products that are traded on margin. Trading CFDs carries a high level of risk since leverage can work both to your advantage and disadvantage. As a result, CFDs may not be suitable for all investors because you may lose all your invested capital. You should not risk more than you are prepared to lose. Before deciding to trade, you need to ensure that you understand the risks involved taking into account your investment objectives and level of experience. Past performance of CFDs is not a reliable indicator of future results. Most CFDs have no set maturity date. Hence, a CFD position matures on the date you choose to close an existing open position. Seek independent advice, if necessary. Please read FxPro’s full ‘Risk Disclosure Notice’

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

EUR/USD сохраняет предложенную позицию вблизи 1,1440

EUR/USD остается под выраженным понижательным давлением, падая четвертую подряд сессию и скользя обратно к уровню 1,1430, обновляя годовые минимумы. В то же время доллар США продолжает расти к новым максимумам, так как инвесторы остаются осторожными на фоне продолжающейся напряженности на Ближнем Востоке.

GBP/USD: Падение замедляется чуть перед 1,3230

Пара GBP/USD упала до новых годовых минимумов в зоне 1,3230 на фоне общего отката в рисковых активах в конце недели. Тем временем откат Cable происходит в ответ на растущий спрос на безопасные активы, что, в свою очередь, поддерживает доллар США на фоне текущей геополитической напряженности.

Золото продолжает откат; медведи нацелены на $5 000

Золото разворачивается в пятницу, испытывая дополнительное давление и скользя обратно к ключевой отметке $5 000 за тройскую унцию. Жёлтый металл теперь падает третий день подряд, под давлением резкого роста доллара США на фоне продолжающегося спроса на безопасные активы.

Крипто сегодня: биткоин, Ethereum, XRP растут, игнорируя напряженность из-за войны США и Ирана

Цены на криптовалюту в целом восстанавливаются, несмотря на эскалацию войны между Соединенными Штатами (США) и Ираном. Биткоин (BTC) увеличился и торгуется выше $72 000 на момент написания статьи в пятницу, что отражает улучшающееся настроение для класса криптоактивов.

Форекс сегодня: доллар США вырос почти до 4-месячного максимума на фоне опасений по поводу инфляции

Вот что вам нужно знать в пятницу, 13 марта: