Преждевременный выход из QE может создать проблемы для долгового рынка еврозоны и «быков» по EUR/USD

Когда на рынки возвращается спокойствие, а ставки центробанков-эмитентов валют G10 близки к нулевым отметкам, мир становится как никогда более фундаментальным. Идея торговли на изменении глобального аппетита к риску уступает место такому драйверу как дивергенция в экономическом росте. Сильные данные приводят к укреплению курса национальной денежной единицы и наоборот. Все как в учебнике. Стоит ли удивляться, что доллар США более живо отреагировал на впечатляющий рост американского промышленного производства, чем S&P 500?

По мнению Deutsche Bank, именно ухудшение макроиндикаторов по Штатам из-за роста числа инфицированных COVID-19 станет основной причиной слабости гринбэка в краткосрочной перспективе. Его взвешенный по торговле индекс готов протестировать линию стартовавшего в 2011 «бычьего» тренда, а Goldman Sachs утверждает, что улучшение внутренних условий в еврозоне и в Китае вкупе со структурной долгосрочной слабостью доллара, позволят «медведям» праздновать успех.

Динамика взвешенного по торговле курса доллара

Источник: Bloomberg.

Путь EUR/USD наверх не будет безоблачным. В любой момент все может измениться. По оценкам Bloomberg, сворачивание программ удержания населения в составе рабочей силы чревато ростом безработицы на 6 п.п , снижением потребления на 4% и ВВП через данный канал – на 1,3% в четырех крупнейших экономиках еврозоны. Несмотря на то, что Германия и Франция намерены всеми силами защищать совместное предложение о фискальном стимуле на €750 млрд, проект еще не принят. Слабость внутреннего спроса в пострадавших от пандемии странах угрожает европейскому экспорту, что для ориентированного на него валютного блока крайне болезненно.

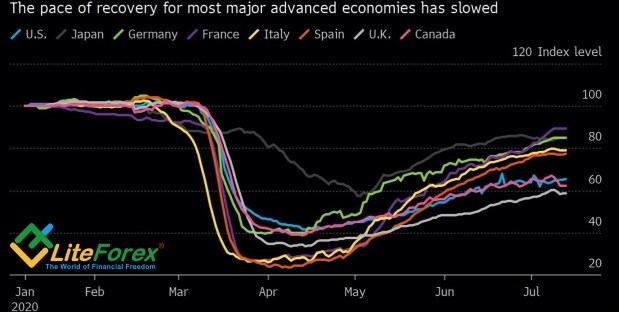

Эти факторы заставляют ЕЦБ быть крайне осторожным в вопросе выхода из программы чрезвычайной покупки активов. Да, судя по опережающим индикаторам от Bloomberg, восстановление в Германии, Франции, Испании и Италии идет быстрее, чем в США, однако еврозона в любой момент может пойти по пути Японии, где процесс возвращения к тренду застопорился.

Динамика восстановления ведущих экономик мира

Источник: Bloomberg.

Вероятнее всего, Кристин Лагард предпочтет умеренно-«голубиную» риторику, сделает акцент на существующих рисках и оставит дверь для расширения QE открытой, что успокоит рынки, сузит спреды по облигациям и благоприятно отразится на евро.

Поддержку «быкам» по EUR/USD оказывают ожидания утверждения франко-германского проекта на саммите ЕС, рост ободренных новостью об успехах в тестировании вакцины против COVID-19 американских фондовых индексов и расширение ВВП Китая на 3,2% во втором квартале. Показатель превзошел прогноз, он наверняка закроет в плюс 2020, однако статистика по розничным продажам подкачала. Это заставляет насторожиться развитые страны, где доля потребления в валовом внутреннем продукте существенно выше, чем в Поднебесной.

Несмотря на откат EUR/USD от уровней 3-месячных максимумов, средне- и долгосрочные перспективе пары остаются «бычьими». Достижение таргета на 1,16 в текущем году вполне реально, так что откаты имеет смысл использовать для покупок.

Дмитрий Демиденко для LiteForex

Пользователь берет на себя полную ответственность за использование и трактовку информации, содержащейся на данном ресурсе, а также за любое решение относительно совершения любого действия, основанное на полученной информации.

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

EUR/USD остается под давлением около 1,1470 на фоне данных из США

EUR/USD сохраняет давление продаж, снижаясь четвертый день подряд и торгуясь вблизи 1,1470 после выхода данных по PCE в США. Доллар США, в свою очередь, торгуется на свежих максимумах, так как инвесторы остаются осторожными на фоне неослабевающей напряженности на Ближнем Востоке.

GBP/USD встречает уровень поддержки около 1.3250

Улучшение настроя в долларе США отправило GBP/USD к новым годовым минимумам в диапазоне 1,3250-1,3240 в пятницу, где, похоже, он встретил некоторую поддержку на данный момент. Тем временем спрос на безопасные активы продолжает оказывать поддержку доллару США в текущем контексте геополитической нестабильности.

Золото набирает обороты выше $5 100

Золото торгуется с заметным ростом в конце недели, сумев преодолеть отметку $5 100 за тройскую унцию и развернуть два последовательных дневных отката. Увеличение цен на драгоценный металл происходит на фоне устойчивого спроса на безопасные активы, несмотря на интенсивный рост доллара США.

Крипто сегодня: биткоин, Ethereum, XRP растут, игнорируя напряженность из-за войны США и Ирана

Цены на криптовалюту в целом восстанавливаются, несмотря на эскалацию войны между Соединенными Штатами (США) и Ираном. Биткоин (BTC) увеличился и торгуется выше $72 000 на момент написания статьи в пятницу, что отражает улучшающееся настроение для класса криптоактивов.

Форекс сегодня: доллар США вырос почти до 4-месячного максимума на фоне опасений по поводу инфляции

Вот что вам нужно знать в пятницу, 13 марта: