У каждой рецессии есть своя изюминка

Кризисы – это моменты грубого разрушения паттернов памяти. И текущая, спровоцированная пандемией рецессия мировой экономики исключением не является. Взять хотя бы теорию улыбки доллара, в соответствии с которой, гринбэк растет на фоне резкого скачка спроса на активы-убежища; падает, когда ФРС впечатляет рынки масштабным монетарным стимулом; и, наконец, вновь укрепляется на фоне опережающей динамики американского ВВП над аналогами. Июль может стать худшим месяцем для индекса USD почти за десятилетие, в том числе из-за того, что на последнем этапе что-то пошло не по плану. Шаблон нарушен. Дивергенция в экономическом росте играет на руку «быкам» по EUR/USD.

Внимание инвесторов неизбежно обращается к прошлому опыту: мировому экономическому кризису 2007-2009, Великой депрессии 1930-х, пандемии испанского гриппа 1918. Предыдущая рецессия все еще свежа в памяти, поэтому ФРС вполне закономерно ответила масштабным монетарным стимулом, а финансовые рынки вспомнили об успехах центробанка в 2008-м, одели розовые очки и посчитали, что время для покупки рисков уже пришло. Сейчас S&P 500 всерьез беспокоит, что будет с экономикой и корпоративными прибылями в третьем квартале. Акции долгое время бежали впереди себя, и вопрос, не слишком ли высоко они взобрались, как никогда актуален.

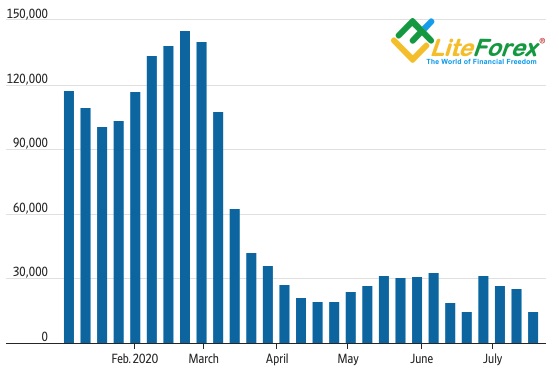

Кризисы действительно ломают паттерны памяти, но в какой-то момент появляется новый консенсус в отношении премии за риск, так как инвесторы реагируют на новые представления о мире. Полагаю, таким моментом стало франко-германский проект о фискальном стимуле. До пандемии Европа воспринималась в качестве основного тормоза мировой экономики. Программы фискальной консолидации, Brexit, евроскептики, слухи о распаде еврозоны и, наконец, боль ориентированного на экспорт региона от торговой войны США и Китая заставляли спекулянтов активно продавать евро. Пандемия все перевернула с ног на голову, что отчетливо видно на срочном рынке.

Динамика спекулятивных позиций по евро

Источник: Wall Street Journal.

Единая европейская валюта уже не идет на поводу у американских фондовых индексов. Более того, она готова противостоять возможным распродажам на рынке акций США. Из-за коррекции S&P 500 международные инвесторы будут перемещать деньги из Нового в Старый свет. Одновременно будет подорван статус доллара как основной резервной валюты. Об этом на весь мир трубит Goldman Sachs, в качестве основной причины сокращения доли гринбэка в конверсионных операциях (88%) и золотовалютных резервах (62%) называющий ускорение инфляции и чрезмерный госдолг.

Банк утверждает, что на начальном этапе рецессии Уолл-стрит не решалась говорить, что масштабный монетарный стимул ФРС приведет к ускорению PCE и CPI, так как уже ошиблась с аналогичным прогнозом в 2007-2009, однако в настоящее время мировоззрение инвесторов меняется. Инфляционные ожидания растут как на дрожжах, реальная доходность трежерис падает в красную зону, доллар слабеет. И прояви ФРС толерантность к разгону потребительских цен на июльском заседании, прорыв сопротивлений на 1,1765 и 1,178 позволит паре EUR/USD продолжить ралли.

Дмитрий Демиденко для LiteForex

Пользователь берет на себя полную ответственность за использование и трактовку информации, содержащейся на данном ресурсе, а также за любое решение относительно совершения любого действия, основанное на полученной информации.

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

EUR/USD остается под давлением около 1,1470 на фоне данных из США

EUR/USD сохраняет давление продаж, снижаясь четвертый день подряд и торгуясь вблизи 1,1470 после выхода данных по PCE в США. Доллар США, в свою очередь, торгуется на свежих максимумах, так как инвесторы остаются осторожными на фоне неослабевающей напряженности на Ближнем Востоке.

GBP/USD встречает уровень поддержки около 1.3250

Улучшение настроя в долларе США отправило GBP/USD к новым годовым минимумам в диапазоне 1,3250-1,3240 в пятницу, где, похоже, он встретил некоторую поддержку на данный момент. Тем временем спрос на безопасные активы продолжает оказывать поддержку доллару США в текущем контексте геополитической нестабильности.

Золото набирает обороты выше $5 100

Золото торгуется с заметным ростом в конце недели, сумев преодолеть отметку $5 100 за тройскую унцию и развернуть два последовательных дневных отката. Увеличение цен на драгоценный металл происходит на фоне устойчивого спроса на безопасные активы, несмотря на интенсивный рост доллара США.

Крипто сегодня: биткоин, Ethereum, XRP растут, игнорируя напряженность из-за войны США и Ирана

Цены на криптовалюту в целом восстанавливаются, несмотря на эскалацию войны между Соединенными Штатами (США) и Ираном. Биткоин (BTC) увеличился и торгуется выше $72 000 на момент написания статьи в пятницу, что отражает улучшающееся настроение для класса криптоактивов.

Форекс сегодня: доллар США вырос почти до 4-месячного максимума на фоне опасений по поводу инфляции

Вот что вам нужно знать в пятницу, 13 марта: