Внимание EUR/USD будет приковано к американским фондовым индексам, встречам ЕЦБ и ЕС

Ничто не вечно под Луной. Единая европейская валюта испытывает прилив оптимизма, созерцая за эффективностью предпринятых ЕЦБ и ЕС мер по спасению экономики от вызванной пандемией рецессии. Завершение локдауна и восстановление ВВП идет быстрее, чем ранее предполагалось, однако все может перевернуться с ног на голову, если число инфекций в Старом свете резко пойдет вверх, а «скромная четверка» в лице Нидерландов, Австрии, Швеции и Дании поставит палки в колеса Евросоюзу в области фискального стимулирования. Впрочем, этот сценарий для тех, кто считает, что стакан наполовину пуст. Лично я себя к таким не отношу.

Начало сезона корпоративной отчетности в США, заседание ЕЦБ и саммит ЕС – ключевые события недели к 17 июля для EUR/USD. Ралли американских фондовых индексов не дает поднять голову гринбэку, однако если мрачные прогнозы экспертов Уолл-Стрит воплотятся в жизнь, евро потеряет важный драйвер роста. Согласно оценкам FactSet, прибыли компаний, акции которых входят в базу расчета S&P 500, во втором квартале упадут на 45% г/г. Dow Jones Market Data отмечает, что разброс прогнозов составляет 50 центов на бумагу по сравнению с 40 центами в первом квартале. Средний спред за последние 13 лет варьировался от 9 до 16 центов. Широкий разрыв говорит о том, что акции могут столкнуться с «дикой поездкой».

На мой взгляд, чем хуже прогнозы, тем больше шансов, что фактические данные их превзойдут, что станет хорошей новостью как для фондовых индексов, так и для евро. Пока же S&P 500 растет не только благодаря масштабным стимулам, но из-за того, что слухи о вакцинах и снижение смертности компенсируют негатив о рекордном числе инфекций.

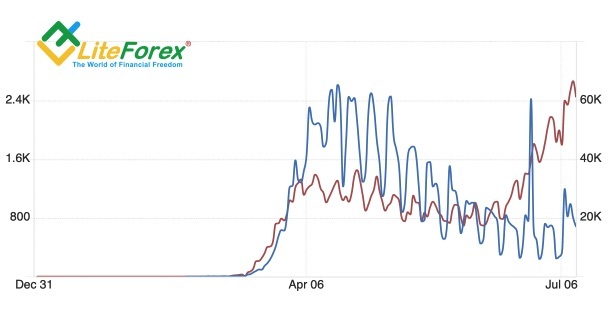

Динамика зараженных и умерших от COVID-19 в США

Источник: Trading Economics.

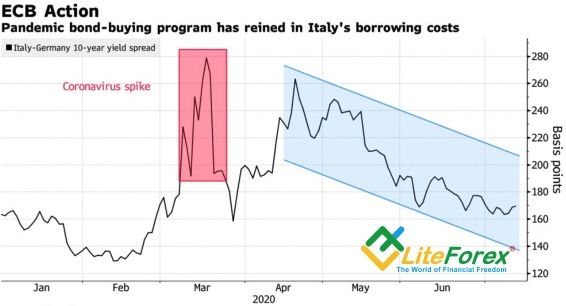

Пока Новый свет взвешивает риски повторного локдауна, Старый – стремительно восстанавливается. Экономика еврозоны продолжает оставаться двухскоростной. Как и в случае с торговыми войнами в 2018-2019, сильный внутренний спрос компенсирует недостатки экспорта. Ожидания V-образной траектории движения ВВП способствуют сокращению доходности облигаций периферийный стран еврозоны и их спредов с немецкими аналогами. Они являются основными показателями финансового стресса в регионе.

Динамика дифференциала доходности облигаций Италии и Германии

Источник: Bloomberg.

Впрочем, если мнению Клааса Кнота станет официальным мнением ЕЦБ, все может резко измениться. Глава Банка Нидерландов утверждает, что европейский регулятор может не потратить всю сумму QE в €1,35 трлн, если экономика валютного блока встанет на ноги раньше, чем он этого ожидает. Преждевременное ужесточение денежно-кредитной политики будет дорого стоить как европейскому долговому рынку, так и евро. Будем надеется, что этого не произойдет.

А вот утверждение франко-германского проекта по фискальному стимулу на саммите ЕС хотелось бы увидеть. Ангела Меркель отметила, что Европа не может позволить себе тратить время впустую, что укрепляет надежду на позитивное решение вопроса и на то, что пара EUR/USD сумеет выйти за пределы торгового диапазона 1,11-1,14 и продолжить свой путь на север.

Дмитрий Демиденко для LiteForex

Пользователь берет на себя полную ответственность за использование и трактовку информации, содержащейся на данном ресурсе, а также за любое решение относительно совершения любого действия, основанное на полученной информации.

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

EUR/USD: Эскалация войны на фоне инфляции в преддверии решений ФРС и ЕЦБ

Пара EUR/USD упала до новых минимумов 2026 года в районе 1,1430, остановившись недалеко от этого уровня, так как доллар США (USD) резко вырос на фоне опасений, связанных с войной, в связи с тем, что кризис на Ближнем Востоке эскалирует на ежедневной основе.

Золото: медвежье давление нарастает на фоне роста опасений по поводу инфляции, что поддерживает USD

На протяжении второй недели подряд золото (XAU/USD) не смогло воспользоваться атмосферой бегства от риска на рынке и понесло потери, так как растущие опасения по поводу инфляции поддержали доллар США (USD).

GBP/USD: фунт стерлингов остается медвежьим, находясь ниже 200-дневной скользящей средней

Фунт стерлингов (GBP) оставался уязвимым, находясь в медвежьей фазе консолидации против доллара США (USD) ниже уровня 1,3500.

Биткоин: Превосходство, вероятно, продолжится, так как притоки в ETF остаются сильными, несмотря на страхи войны

Биткоин (BTC) демонстрирует силу на этой неделе, торгуясь выше $71 000 в пятницу, несмотря на продолжающуюся неопределенность, вызванную затянувшейся войной между США и Ираном.

Форекс сегодня: доллар США вырос почти до 4-месячного максимума на фоне опасений по поводу инфляции

Вот что вам нужно знать в пятницу, 13 марта: