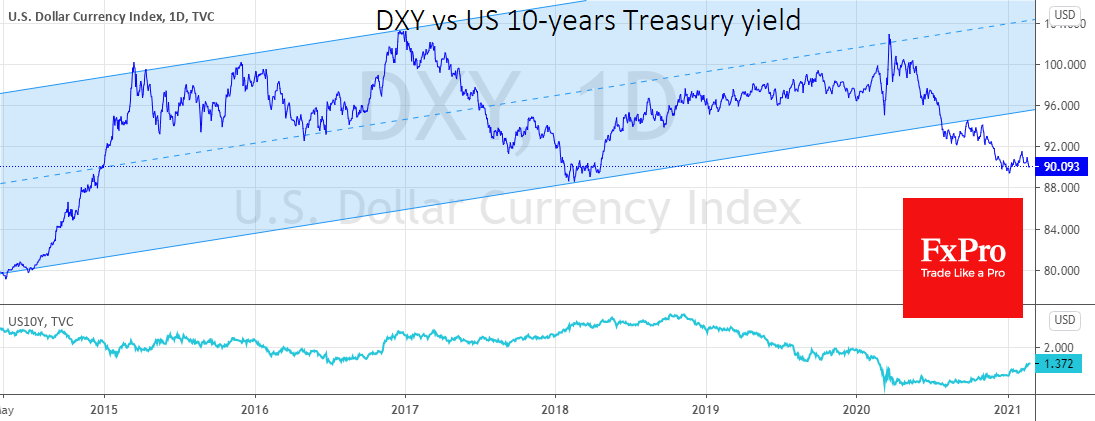

Американский доллар отступает, отправив индекс DXY ниже 90, значимого круглого уровня и под 50-дневную скользящую среднюю. Коррекционное восстановление доллара оказалось непродолжительным, быстро вернув в фокус рынка более обильное наращивание денежной массы в США по сравнению с другими странами.

Штаты даже в большей степени, чем после мирового финансового кризиса стараются закидать проблемы деньгами, готовя второй 2-триллионный пакет поддержки экономики с начала пандемии. На контрасте, в Европе дают понять, что 750-млрд коронавирусного пакета, принятого прошлым летом, более чем достаточно.

Вакцинация и жесткие ограничения в США привели к сокращению новых заражений: 7-дневное среднее число новых случаев уже меньше 70 тыс. против 250 тыс. в начале года. Рынки рассматривают это как сигнал быстрого улучшения экономической ситуации. В сочетании с обильными стимулами это настраивает на ускорение инфляции, ужесточая условия заимствований на рынках.

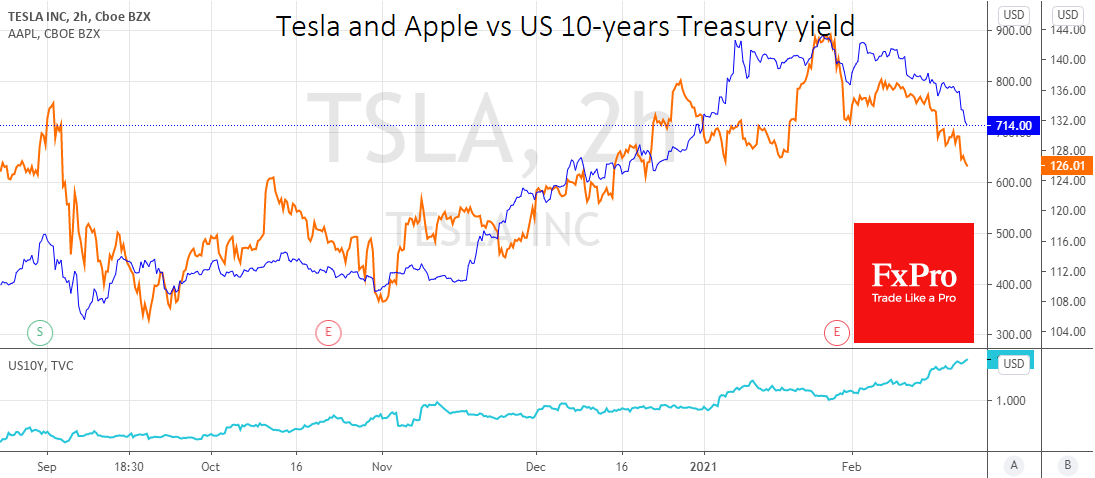

В результате страдают так называемые компании «роста», опирающиеся на дешевые кредиты для финансирования своей деятельности. При более высоких процентных ставках им тяжелей получить доступ к подобным вливаниям. Складывается на первый взгляд парадоксальная ситуация: перспективы улучшения макроэкономических условий давят на компании роста.

И это хорошо видно по снижению Tesla на 20% и Apple на 15% от пиковых значений в конце января. Подобное снижение набирает обороты, вызвав в понедельник падение Nasdaq Composed на 2.5%: это на 5% меньше от исторических максимумов в начале прошлой недели.

Долгосрочные процентные ставки далеки от нормальных значений, а ожидания ускорения инфляции рискуют их толкнуть еще выше уровней, чем те, что были до пандемии. Это создает потенциал существенного давления на ценные бумаги роста. Поскольку они имеют огромный вес в индексах акций, подобная ситуация рискует привести к мощному давлению на рынках.

В теории исправить эту ситуацию по силам ФРС. Программа QE оказывала давление на доходности гособлигаций, ведь на рынках всегда был крупный покупатель в виде агентов ЦБ. Дальнейший рост волатильности может заставить ФРС прийти на помощь рынкам, расширив покупки облигаций на баланс. Пауэлл даже заложил основы для такого шага, ранее утверждая, что реальная безработица в США близка к 10% против 6.3% официальных.

Впрочем, такие шаги несут в себе репутационные риски для Федеральной резервной системы, которую могут обвинить в потере независимости и финансировании правительства. А это уже плохие новости для доллара.

Позже сегодня глава ФРС выступает с полугодовым посланием перед конгрессом. В его речи могут содержаться намеки на то, какой путь выберет регулятор: поддержать доллар или низкие ставки и рынки. Потенциально это может стать главным трендом всего 2021 года.

Команда аналитиков FxPro

Contracts for Difference (‘CFDs’) are complex financial products that are traded on margin. Trading CFDs carries a high level of risk since leverage can work both to your advantage and disadvantage. As a result, CFDs may not be suitable for all investors because you may lose all your invested capital. You should not risk more than you are prepared to lose. Before deciding to trade, you need to ensure that you understand the risks involved taking into account your investment objectives and level of experience. Past performance of CFDs is not a reliable indicator of future results. Most CFDs have no set maturity date. Hence, a CFD position matures on the date you choose to close an existing open position. Seek independent advice, if necessary. Please read FxPro’s full ‘Risk Disclosure Notice’

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

Пара AUD/USD нацелена на многолетний максимум на фоне ослабления доллара перед CPI США

Пара AUD/USD привлекает некоторых покупателей на откате во время азиатской сессии в среду и остается ниже трехлетнего максимума 0,7169. В целом позитивный тон на фондовых рынках подрывает безопасный доллар США и приносит пользу чувствительному к риску австралийскому доллару на фоне увеличившихся ожиданий повышения ставки РБА. Теперь внимание сосредоточено на данных по инфляции в США для дальнейшего импульса.

Нефть снижается на надеждах на публикацию запасов нефти из стратегических резервов

Цены на нефть встретили новое предложение на азиатской сессии в среду, приостановив овернайт-отскок с уровней ниже $76,00 или недельного минимума. МЭА и страны G7 обсудили потенциальный выпуск экстренных запасов нефти, чтобы смягчить удар по рынку, что, как ожидается, окажет давление на черное золото. Однако опасения по поводу перебоев в ключевых потоках поставок нефти через Ормузский пролив и неопределенность относительно окончания конфликта с Ираном смягчают снижение для этого товара.

Золото вновь преодолевает $5 200; держится рядом с недельным максимумом перед данными по CPI в США

Золото вновь пытается достичь $5 200 на азиатской сессии в среду, быки стремятся развить уверенный отскок на этой неделе из района психологической отметки $5 000. Дальнейшая эскалация конфликта на Ближнем Востоке и неопределенность относительно окончания войны с Ираном продолжают поддерживать традиционные безопасные активы, включая XAU/USD. Более того, незначительное снижение доллара США поддерживает золото перед публикацией данных по потребительской инфляции в США, которые ожидаются позже сегодня.

USD/JPY уверенно держится выше 158,00; внимание на CPI в США

USD/JPY набирает обороты выше 158,00 на азиатской сессии в среду, так как трейдеры ожидают публикации данных по инфляции потребителей в США, прежде чем делать новые направленные ставки. В то же время опасения, что растущие цены на энергоносители могут оказать давление на экономический прогноз Японии, сдерживают быков по JPY, поддерживая валютную пару.

Форекс сегодня: доллар США отступает на фоне улучшения настроений из-за падения цен на нефть

Вот что вам нужно знать во вторник, 10 марта: