- Релиз важнейших данных по США потрясет рынки в конце месяца.

- Инвесторы также будут следить за последними опросами общественного мнения в преддверии президентских выборов в США, которые состоятся на следующей неделе.

- Банк Японии будет в центре внимания после выборов в Японии.

- Волатильность будет очень высокой.

Напуганы? В преддверии Хэллоуина рынки открылись с несколькими гэпами, особенно на графиках с японской иеной (JPY), после неожиданных результатов выборов в Японии. Скоро президентские выборы в США и ряд важных макроэкономических данных еще больше накалят обстановку.

Пристегните ремни.

1) Инвесторы обращают внимание на выборы, поскольку контроль над Конгрессом также имеет значение

Выиграет ли вице-президент Камала Харрис главную должность в мире? Или в Белый дом бывший президент Дональд Трамп? Личность человека, который займет Овальный кабинет, имеет решающее значение во многих аспектах, но для рынков контроль над Конгрессом имеет большое значение. 5 ноября приближается.

Опросы общественного мнения показывают незначительный перевес в пользу Трампа, но в пределах погрешности. 45-й президент пообещал высокие тарифы, которые приведут к инфляции и повышению процентных ставок. Однако если его Республиканская партия получит контроль над обеими палатами Конгресса, он снизит налоги, что очень нравится рынкам.

Если победит Харрис, это создаст исторический прецедент - первая женщина-президент, - но без контроля над Конгрессом это будет продолжением нынешней ситуации. Неожиданная победа демократов в обеих палатах Конгресса также приведет к инфляции, поскольку она обещала большие расходы.

На этой неделе инвесторам придется довольствоваться опросами общественного мнения, и они могут внести еще большую путаницу, особенно те, что касаются "колеблющихся" штатов. Основное внимание уделяется тому, кто лидирует в Пенсильвании, Мичигане и Висконсине. Второй эшелон штатов находится на юге: Северная Каролина, Джорджия, Аризона и Невада.

Любой опрос из этих штатов имеет большее значение, чем общенациональный.

2) JOLTS даст представление о рынке труда в отсутствие ISM

Вторник, 17:00 мск. Каждый отчет по рабочим местам имеет значение для Федеральной резервной системы (ФРС), которая нацелена на то, чтобы поддерживать сильный рынок труда, но при этом объявила о победе над инфляцией. JOLTS имеет значение, даже несмотря на то, что это данные за сентябрь, а не за октябрь, как количество рабочих мест в несельскохозяйственном секторе (NFP).

Данные JOLTS по количеству открытых вакансий удивили в августе, увеличившись до 8,04 млн рабочих мест в годовом исчислении, что отражает стабильность после длительного спада от максимумов восстановления. Тем не менее, это все еще сильная ситуация. Такой же сильный показатель будет означать перспективы более высоких ставок, что окажет давление на золото и повысит курс доллара США и акций. Слабый показатель приведет к обратному результату.

Еще одним фактором, делающим JOLTS важным релизом, является то, что индекс менеджеров по закупкам ISM публикуется только после выхода количества рабочих мест в несельскохозяйственном секторе.

3) ADP задаст тон перед NFP

Среда, 15:15 vcr. Ошарашив рынки слабыми данными за август, крупнейший американский поставщик данных по занятости удивил оптимистичным отчетом за сентябрь - тогда было создано 143 000 рабочих мест в частном секторе. За хорошими новостями последовал еще больший сюрприз в виде официального отчета о количестве рабочих мест в несельскохозяйственном секторе. Так бывает не всегда.

Несмотря на слабую корреляцию, отчет ADP, скорее всего, всколыхнет рынки, по крайней мере, в краткосрочной перспективе. Сильные данные являются бычьими для акций и доллара США и медвежьими для золота. Позже они сформируют ожидания по NFP. Однако после первоначальной реакции - если только не произойдет большого сюрприза - движение затухает. Релиз, как правило, дает возможность пойти против него.

На этой неделе за показателем ADP быстро последует еще один важный показатель.

4) Предварительный ВВП за 3-й квартал, вероятно, покажет впечатляющий рост в США

Среда, 15:30 мск. Вслед за отчетом ADP, первый релиз данных по валовому внутреннему продукту (ВВП) за третий квартал должен потрясти рынки. Хотя не все в Америке является исключительным, ее экономика, несомненно, выделяется среди богатых стран.

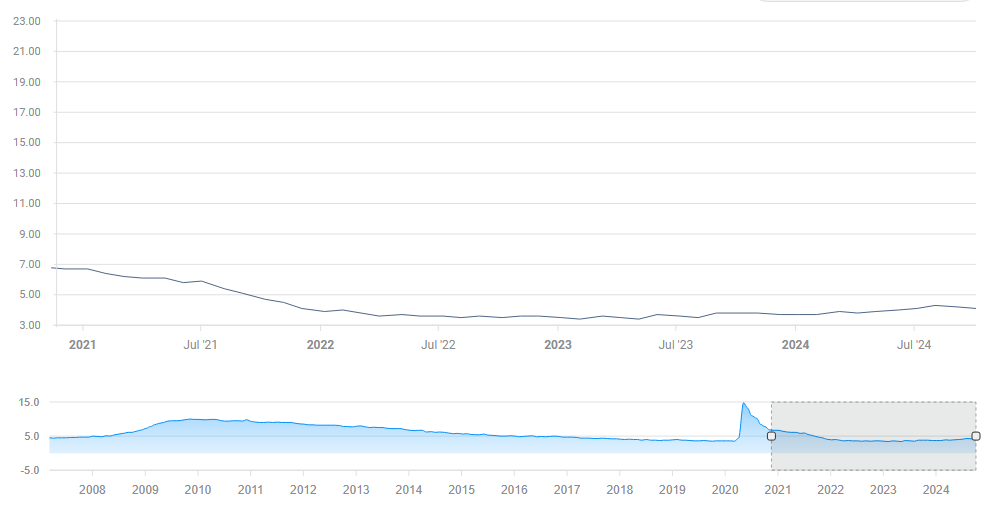

ВВП США. Источник: FXStreet.

Во втором квартале крупнейшая экономика мира выросла на 3% в среднегодовом исчислении, и в третьем квартале ожидается аналогичный рост. Небольшой промах - а этого нельзя исключать, учитывая высокие ожидания - приведет к росту золота, одновременно оказывая давление на доллар США и акции. Превышение прогноза приведет к обратному результату.

Влияние на рынки, скорее всего, будет сильнее, если и ADP, и ВВП выйдут в одном направлении - либо с превышением, либо с провалом прогнозов. В противном случае, скорее всего, реакция будет смешанной.

5) Банк Японии, вероятно, будет скрываться после выборов, что надавит на иену

Четверг, утром в Азии. Политическая нестабильность достигла берегов Японии - долгое правление Либерально-демократической партии (ЛДП) находится под вопросом после того, как партия потеряла большинство в парламенте впервые с 2009 года. Даже если добавить к ней давнего партнера по коалиции, явного большинства не получается. Оппозиционные партии также раздроблены, что означает длительный период переговоров и политического паралича.

В этих условиях Банк Японии может воздержаться от раскачивания лодки, что означает отсутствие повышения ставок или каких-либо намеков на изменения в политике. Это является медвежьим фактором для японской иены. В отсутствие решительных лидеров в правительстве, готовых укрепить иену, валюта может подвергнуться новому снижению.

6) Основной показатель PCE может иметь политические последствия

Четверг, 15:30 мск. Базовый показатель расходов на личное потребление (базовый PCE) - это то, на что ориентируется ФРС. Центральный банк хочет, чтобы он колебался в районе 2%. Цель почти достигнута, но борьба еще не закончена.

Хотя предыдущий отчет по индексу потребительских цен (CPI) был опубликован раньше, чем PCE, этот релиз за сентябрь влияет как на ФРС, так и на электорат. Слабый отчет пойдет на пользу Харрис, в то время как высокие показатели будут способствовать росту Трампа, чья предвыборная кампания была сосредоточена на проблеме инфляции.

После незначительного роста на 0,1% в прошлом месяце, вероятен сильный результат, учитывая CPI и другие показатели. Однако ожидания роста на 0,2% могут оказаться слишком завышенными. Небольшой промах окажет давление на доллар США и будет способствовать росту золота.

7) Количество рабочих мест в несельскохозяйственном секторе на этот раз окажет чрезмерное влияние

Пятница, 15:30 мск. Как только американцы проснутся после вечеринок в честь Хэллоуина, их может напугать октябрьский отчет о количестве рабочих мест в несельскохозяйственном секторе. После скачка на 254 тысячи рабочих мест в сентябре ожидается, что NFP едва превысит 100 тысяч.

Почему? Есть несколько факторов, от ураганов на юго-востоке до забастовки в компании Boeing и волатильности данных. Более благоприятный заголовок отчета окажет поддержку доллару США и акциям, в то время как более слабый - подтолкнет к росту золото.

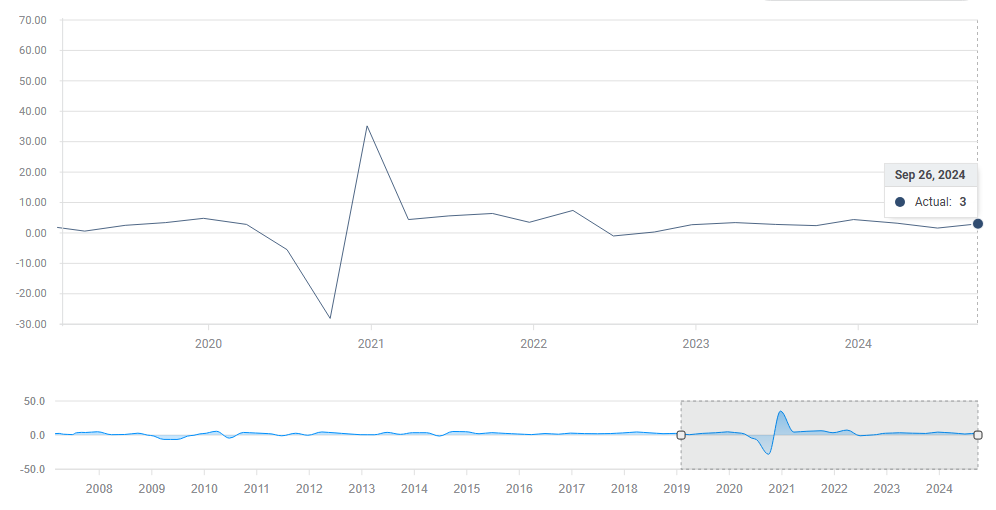

Уровень безработицы также имеет большое значение. В сентябре он снизился до 4,1% от пика в 4,3% в июле. В октябре ожидается повторение уровня 4,1%, но может произойти все, что угодно.

Уровень безработицы в США. Источник: FXStreet

Неутешительный рост повысит шансы Трампа на победу в конкурентной борьбе, в то время как падение до 4%, а тем более ниже, поддержит кампанию Харрис. Экономика является проблемой №1 для американцев.

Заключительные мысли

Все семь вышеперечисленных пунктов важны, но некоторые другие не попали в список, например, сохраняющаяся геополитическая напряженность на Ближнем Востоке. Она снизилась после израильской атаки на Иран, которая была расценена как ограниченная.

Еще один фактор, о котором стоит упомянуть, - это потоки капитала в конце месяца, но при таком количестве экономических данных и опросов общественного мнения обычно нерегулярные потоки могут не привлечь большого внимания. Волатильность будет высокой как при наличии, так и при отсутствии этих нестабильных движений 31 октября.

Торгуйте с осторожностью.

Вся информация на данной странице подвержена изменениям. Использование данного сайта автоматически означает принятие наших условий нашего пользовательского соглашения. Пожалуйста, ознакомьтесь с нашей политикой конфиденциальности и юридическим предупреждением. Торговля на валютном рынке с использованием заемных средств несет в себе высокий уровень риска и может подойти не всем инвесторам. Большое кредитное плечо может сыграть как положительную, так и отрицательную роль. Прежде, чем принимать решение о начале торговли на валютном рынке, внимательно продумайте инвестиционные цели, оцените ваш уровень опыта и степень азартности. Существует вероятность, что вы понесете убытки по стартовому или дальнейшему депозиту и тем самым лишитесь средств, к потере которых вы были не готовы. Вы должны осознавать все риски, связанные с торговлей на валютном рынке, и при наличии любых сомнений и вопросов мы рекомендуем консультироваться с независимыми финансовыми советниками. Мнения, выражаемые на сайте FXStreet, являются следствием личных убеждений их авторов и могут не совпадать с мнением FXStreet или руководства компании. FXStreet не берет на себя обязанности проверять точность или обоснованность любых заявлений независимых авторов. Материалы могут быть неполными и/или содержать ошибки. Любые мнения, новости, аналитика, исследования, цены или другая информация, содержащаяся на данном сайте и размещенная сотрудниками FXStreet, партнерами или независимыми авторами, предоставляется как общая оценка ситуации на рынках и не содержит в себе советов по инвестициям. FXStreet не несет ответственности за убыток или полную или частичную потерю прибыли вследствие прямого или непрямого использования информации, размещенной на сайте.

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

Годовой прогноз по золоту: будет ли 2025 год еще одним годом рекордов?

Золото выиграло от эскалации геополитической напряженности и глобального перехода к более мягкой монетарной политике в течение 2024 года, установив новый исторический максимум на уровне $2 790 и поднявшись примерно на 25% за год.

Доллар США: внимание, смена тренда и момент покупки

Многие трейдеры, желая зайти в рынок по лучшей цене, используют разные способы поиска точки входа, но единое мнение есть, и оно сводится к границе

Узнайте ключевые торговые уровни с помощью индикатора областей слияния

Повысьте эффективность точек входа в рынок и выхода из него. Этот инструмент выявляет области слияния сразу нескольких технических индикаторов, таких как скользящие средние, уровни Фибоначчи и ключевые разворотные уровни, предлагая использовать их в ваших торговых стратегиях.

Узнайте, какие позиции на рынке занимают наши эксперты

Используйте наш интерактивный график с более чем 1500 активами, межбанковскими ставками и обширной базой исторических данных. Это обязательный к использованию профессиональный онлайн-инструмент, который предлагает вам ультрасовременную платформу реального времени, полностью настраиваемую и бесплатную.