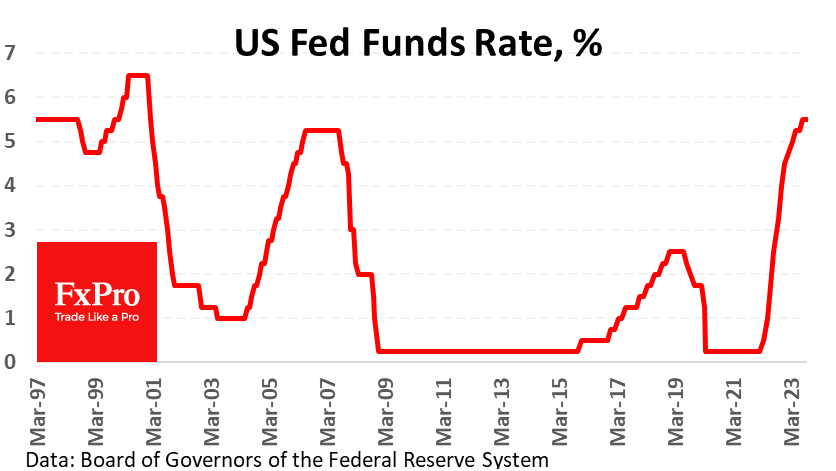

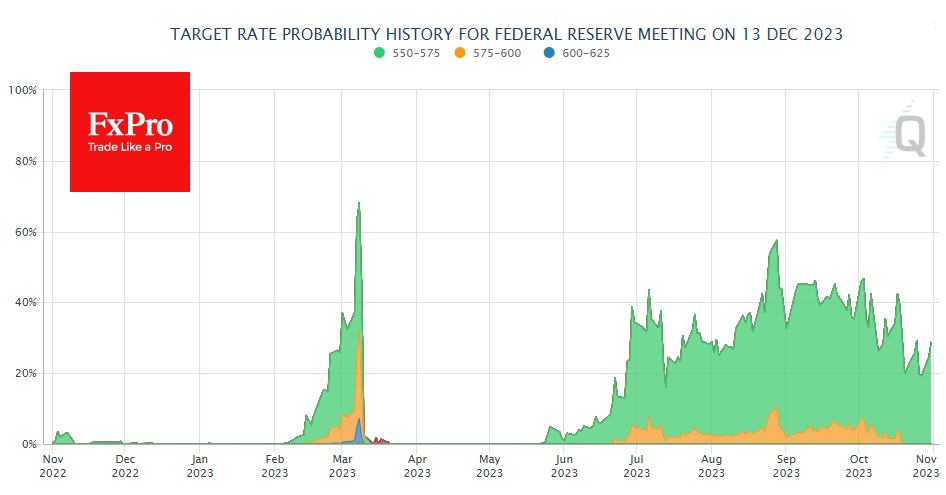

Решение по ключевой ставке и комментарии ФРС обещают стать высшей точкой насыщенной публикациями недели. Рынок совершенно не сомневается, что пауза в ужесточении политики продлится: фьючерсы на ставку закладывают почти 100% вероятность сохранения ставки. Комментарии чиновников Фед в последние недели убрали всю интригу, показав консенсус на сохранение политики, чтобы набрать больше данных.

Удастся ли главе ФРС убедить рынки?

Вся интрига и потенциал движения на рынке сосредоточены вокруг настроя на дальнейшие шаги. По последним данным, рынки закладывают 27% вероятность повышения ставки в декабре, которая падала до 20% в предыдущие несколько дней.

При этом экономика США продолжает выдавать показатели заметно сильней ожиданий и набирать обороты. Чего только стоит темп роста ВВП вблизи 4.9% в предыдущем квартале, что до пандемии было лишь в 2014 году. Какой резкий контраст с ожиданиями рецессии!

В таких условиях у Пауэлла, главы ФРС, пости нет выбора – только продолжать угрожать рынкам готовностью повысить ставку ещё больше, если инфляция вновь начнёт набирать обороты. И эти потенциальные угрозы, как нам кажется, должны быть достаточно открытыми, чтобы достучаться до рынков, которые не верят в новые повышения и настраиваются на первое снижение уже следующим летом.

Это вполне адекватные прогнозы, но для их реализации необходимо резкое охлаждение в ближайшее время. И для этого требуется не на шутку напугать рынки. Если Пауэлл на пресс-конференции сумеет убедить, что не блефует с угрозами нового повышения ставки, это будет лучшей новостью для доллара.

Будет ли у доллара второй шанс?

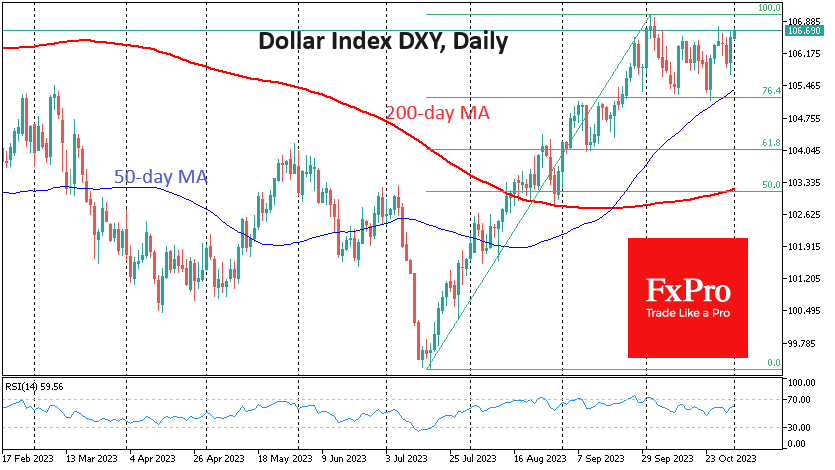

Американский доллар находился в состоянии медленного, но упорного ралли вплоть до начала октября. Позже индекс доллара взял паузу в ожидании ключевой статистики и решений ЦБ. Эта ситуация расчистила путь для движения в обе стороны. Поэтому в случае реальной угрозы повышения ставок ралли доллара может обрести второе дыхание, и мы увидим как изначальный сильный импульс, так и последующее плавное повышение на возобновившемся керри-трейд.

Ужесточение тона монетарной политики, на наш взгляд, также будет хорошей новостью для долгового рынка США. В последние недели он страдал от падения цен (роста доходностей) на долгосрочные облигации. Но повышение краткосрочных ставок взвинтит шансы замедления экономики, понизив долгосрочные ставки, то есть повысив цены на них. И это то, что сейчас нужно ФРС и Казначейству.

Главный вопрос, на наш взгляд, сумеет ли Пауэлл убедить в серьёзности своих угроз (если они будут, конечно), так как доверие к словам председателя ФРС подпорчено слишком жёсткой риторикой в 2018 году и слишком мягкой в 2021. В первом случае он обещал повышать ставки далее, когда рынок сигнализировал, что уже трещит по швам. Обвал в акциях и турбулентность рынка межбанковского кредитования в то время заставила сменить курс. Более свежий эпизод с «транзитной инфляцией» помнят, пожалуй, все. Именно поэтому сейчас Федрезерву так не просто управлять ожиданиями рынка и приходится делать больше, чем можно было бы при более высоком кредите доверия.

Команда аналитиков FxPro

Contracts for Difference (‘CFDs’) are complex financial products that are traded on margin. Trading CFDs carries a high level of risk since leverage can work both to your advantage and disadvantage. As a result, CFDs may not be suitable for all investors because you may lose all your invested capital. You should not risk more than you are prepared to lose. Before deciding to trade, you need to ensure that you understand the risks involved taking into account your investment objectives and level of experience. Past performance of CFDs is not a reliable indicator of future results. Most CFDs have no set maturity date. Hence, a CFD position matures on the date you choose to close an existing open position. Seek independent advice, if necessary. Please read FxPro’s full ‘Risk Disclosure Notice’

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

Годовой прогноз по золоту: будет ли 2025 год еще одним годом рекордов?

Золото выиграло от эскалации геополитической напряженности и глобального перехода к более мягкой монетарной политике в течение 2024 года, установив новый исторический максимум на уровне $2 790 и поднявшись примерно на 25% за год.

Доллар США: внимание, смена тренда и момент покупки

Многие трейдеры, желая зайти в рынок по лучшей цене, используют разные способы поиска точки входа, но единое мнение есть, и оно сводится к границе

Узнайте ключевые торговые уровни с помощью индикатора областей слияния

Повысьте эффективность точек входа в рынок и выхода из него. Этот инструмент выявляет области слияния сразу нескольких технических индикаторов, таких как скользящие средние, уровни Фибоначчи и ключевые разворотные уровни, предлагая использовать их в ваших торговых стратегиях.

Узнайте, какие позиции на рынке занимают наши эксперты

Используйте наш интерактивный график с более чем 1500 активами, межбанковскими ставками и обширной базой исторических данных. Это обязательный к использованию профессиональный онлайн-инструмент, который предлагает вам ультрасовременную платформу реального времени, полностью настраиваемую и бесплатную.