Банк России сегодня в 13:30, как ожидается, объявит о своём решении снизить ключевую ставку на 100 пунктов. Этого, в среднем, ждут по рынку, хотя столь резкое снижение можно считать весьма решительным. ЦБ также проделал большую работу по управлению ожиданиями: его представители послали множество сигналов о том, что подобный вариант развития событий наиболее вероятен.

Пойти на подобный шаг Банк России может лишь по нескольким причинам. Прежде всего, экономике требуется радикальный толчок для возврата к работе после весенней самоизоляции. Аномальный провал деловой и потребительской активности требует столь же нестандартных стимулов от правительства и Банка РФ. Власти свой ход сделали, теперь черед Центробанка.

Кроме того, нет значимых препятствий для смягчения политики, поскольку инфляция до сих пор остаётся низкой. Во время карантина люди больше тратили на продукты и предметы первой необходимости, однако эти расходы давно уже не являются самой значимой статьёй расходов. Кроме того, за некоторыми исключениями, большинство производителей не спешило повышать цены даже на пользующиеся спросом продукты. Рубль впечатляюще восстанавливал свои позиции в предыдущие месяцы, что также работало против инфляции. До этого кризисы в России были связаны с обвалом национальной валюты, что заставляло ЦБ ужесточать политику и еще больше углубляло экономический спад.

В-третьих, большинство мировых ЦБ в последние недели взяли курс на смягчение политики. Исторически низкие уровни ключевых ставок отмечаются не только в развитых странах. ЦБ Украины неделю назад срезал свою ставку на 200 пунктов, до 6%. В Бразилии также ранее на неделе ставка была снижена на 75 пунктов, до 2.25%. Если ЦБР будет идти против такого течения, то рискует вызвать приток денег в рубль и обескровить экономику: капитал будет храниться в валюте, а не пойдёт «в дело».

За счёт смягчений политики от Банка России, ставки по банковским кредитам и депозитам, вероятно, продолжат снижаться. Впрочем, важно понимать, что при приближении ключевой ставки к уровню инфляции банки будут далеко не в полной мере копировать движение регулятора. То есть не стоит ждать снижения ставок по депозитам и кредитам на 100 пунктов вслед за ЦБ. Тем не менее, смягчение политики для коммерческих банков способно поддержать кредитование. Они всё же могут намного охотней давать деньги в долг, имея возможность беспрецедентно дешево заимствовать ликвидность у ЦБ. И это тоже позитивно для экономики: новые кредиты и рефинансирование старых способны оживить деловую и потребительскую активность.

Если регулятор удовлетворит ожидания, внимание рынков переключится на сигналы последующих шагов. Можно ожидать, что мы услышим о готовности и смягчать политику и далее. Однако на деле, скорее всего, смягчение будет не столь кардинальным. Вполне может оказаться, что ключевая ставка после сегодняшнего снижения на 100 пунктов может быть сокращена еще на 50п 24 июля. И на этом всё.

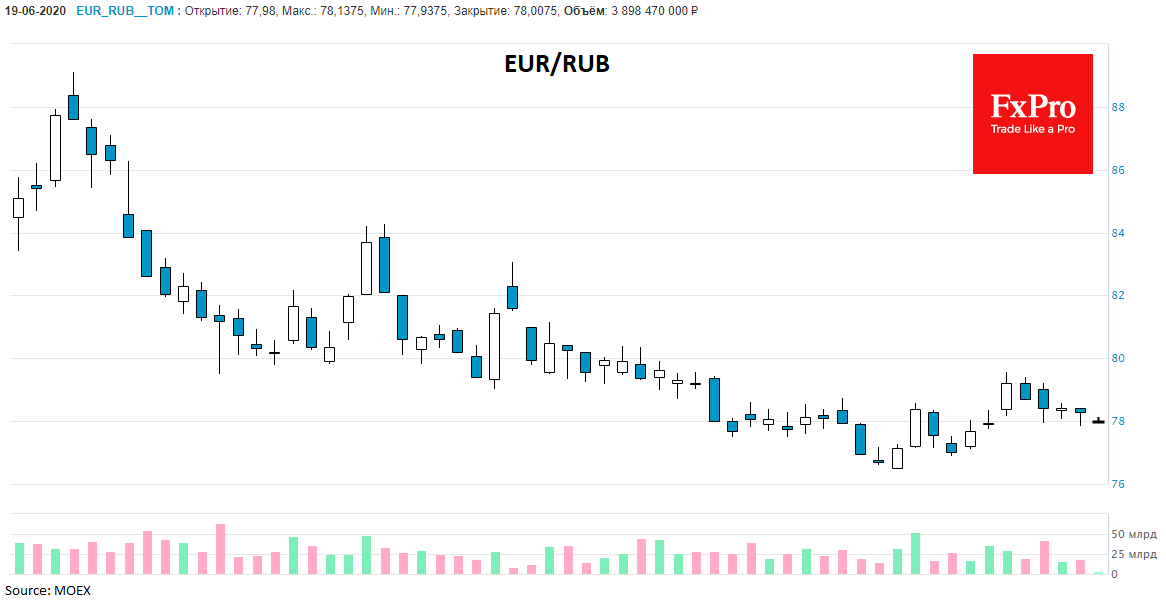

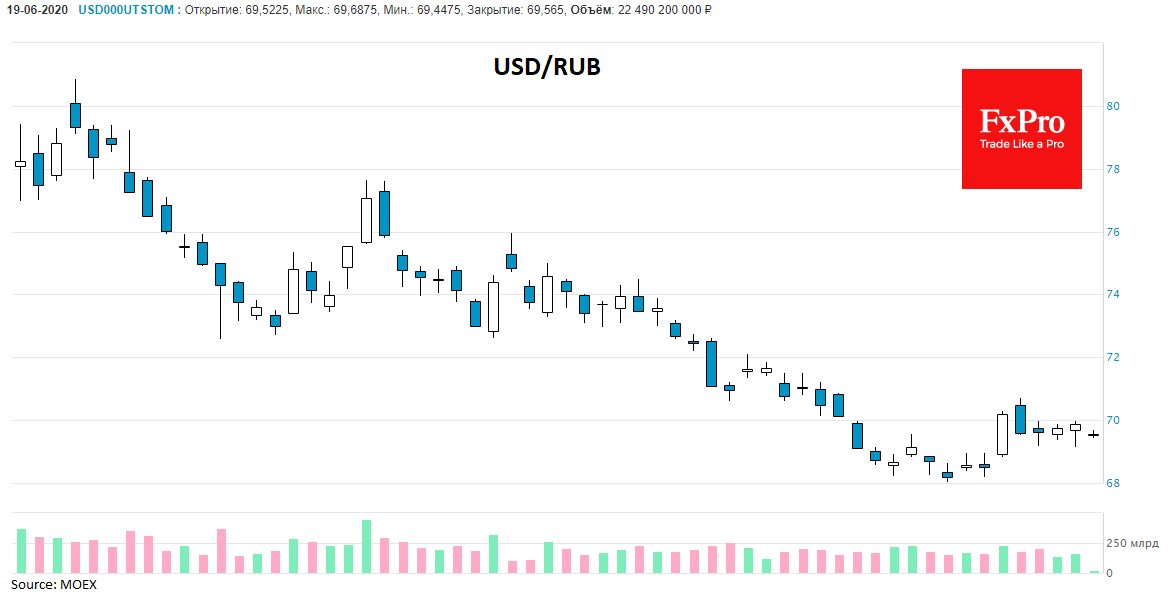

Активные шаги по смягчению позволят рублю прерывать укрепление и остаться на отметке в 70 за доллар. Кроме того, стоит обратить внимание на приближение нефти к порогу балансировки бюджета. Рынки будут прислушиваться к официальным сигналам по тому, как будет вести себя ЦБ и Минфин: с какой цены нефти возобновятся покупки валюты за рубли и каковы их прогнозы. Поскольку рубль находится вблизи важного круглого уровня, действия и комментарии Банка России могут либо подтолкнуть его на длительное снижение, либо усилить покупки российской валюты.

Команда аналитиков FxPro

Contracts for Difference (‘CFDs’) are complex financial products that are traded on margin. Trading CFDs carries a high level of risk since leverage can work both to your advantage and disadvantage. As a result, CFDs may not be suitable for all investors because you may lose all your invested capital. You should not risk more than you are prepared to lose. Before deciding to trade, you need to ensure that you understand the risks involved taking into account your investment objectives and level of experience. Past performance of CFDs is not a reliable indicator of future results. Most CFDs have no set maturity date. Hence, a CFD position matures on the date you choose to close an existing open position. Seek independent advice, if necessary. Please read FxPro’s full ‘Risk Disclosure Notice’

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

AUD/USD получает поддержку от ожиданий повышения ставки РБА, внимание переключается на PCE в США

Пара AUD/USD движется вверх на азиатской сессии в пятницу, останавливая свое коррективное снижение от самого высокого уровня с июня 2022 года, установленного ранее на этой неделе. Ставки на еще одно повышение ставки РБА на следующей неделе оказывают некоторую поддержку австралийскому доллару, хотя геополитическая напряженность и бычий доллар США могут ограничить рост валютной пары перед индексом цен PCE в США.

WTI поднимается выше $95 50, так как Иран заявляет, что Ормузский пролив должен оставаться закрытым

West Texas Intermediate, эталонный сорт нефти США, торгуется в районе $95,75 в ходе ранних азиатских торгов в пятницу. Цена WTI резко растет из-за фактического закрытия Ормузского пролива на фоне конфликта с участием США, Израиля и Ирана.

Золото вновь преодолело $5 100 на фоне спроса на безопасные активы и слабого доллара США; ожидаются данные по PCE в США

Золото привлекает некоторых покупателей в пятницу и возвращается выше отметки $5 100, частично компенсируя ночное падение к нижней границе недельного диапазона. Дальнейшая эскалация конфликтов на Ближнем Востоке поддерживает спрос на безопасные активы в виде золота на фоне умеренного снижения доллара США. Тем не менее, агрессивная переоценка ожиданий снижения ставок ФРС на фоне опасений по поводу роста инфляции, вызванного войной, может ограничить рост недоходного желтого металла перед выходом индекса цен PCE в США.

USD/JPY отступает от максимума с начала года на фоне опасений интервенции, перед данными PCE из США

Пара USD/JPY привлекает некоторых продавцов на азиатской сессии в пятницу, прерывая трехдневную победную серию в районе 159,40-159,45 или максимума с начала года, так как опасения по поводу интервенции побуждают к покрытию коротких позиций вокруг японской иены. Более того, быки по доллару США становятся осторожными в преддверии индекса цен PCE в США, что способствует снижению валютной пары.

Форекс сегодня: нефть и доллар снова растут на фоне возвращения спроса на безопасные активы

Вот что вам нужно знать в четверг, 12 марта: