Несмотря на некоторый прирост китайских индексов в четверг, всё же сейчас на рынке больше признаков настороженного подхода к торговле. В первую очередь об этом сигнализирует динамика ключевых валютных пар.

Американский доллар с прошлой недели прибавляет к евро и фунту. Продажи по австралийскому доллару усиливаются от всё более низких уровней. В то же время американская валюта сдаёт позиции перед иеной. Это явный сигнал преобладания осторожных настроений среди крупных участников рынка.

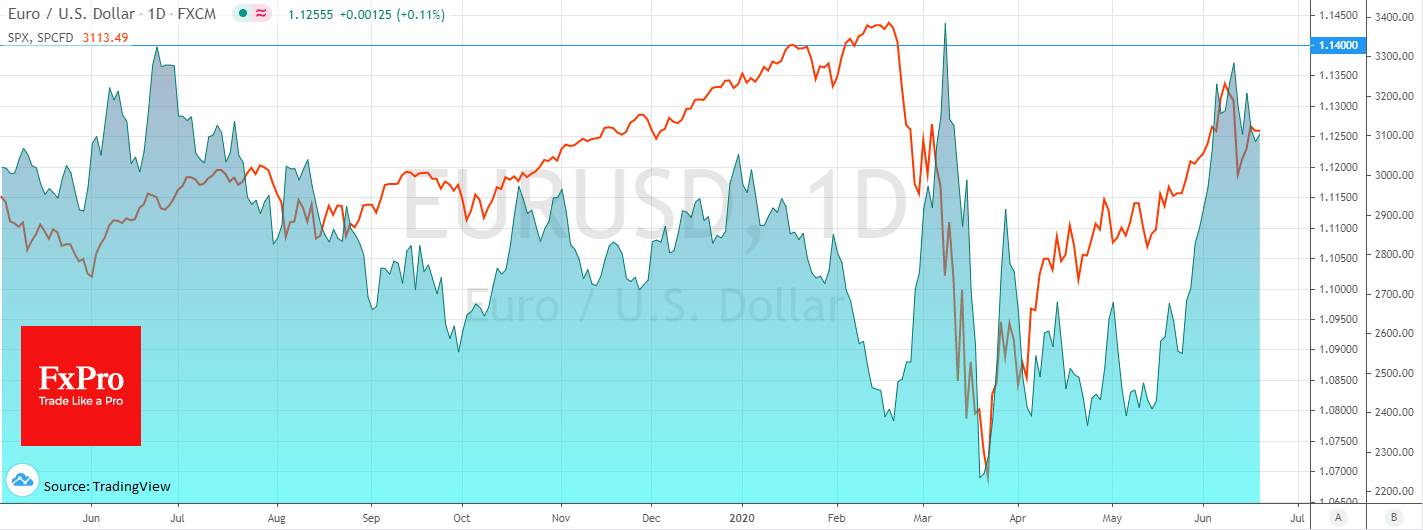

На протяжении примерно года ослабление EURUSD от уровня 1.1400 предшествует усилению давления на мировых площадках. Если в июле-августе 2019 это был вялый боковик, который внезапно завершился 10%-ным снижением SP500 за 5 дней, то в марте ситуация развивалась куда более динамично. Массовая распродажа EURUSD от 1.1400 сопровождалась 25% обвалом по S&P500 в последующие 10 дней.

Конечно, нельзя отрицать положительное влияние стимулов центробанков на финансовые рынки, а также появление ряда макроэкономических сюрпризов. Сейчас инвесторов не покидает ощущение, что на рынках наблюдается финальная стадия бычьего рынка: крупные осведомлённые инвесторы продают свои активы множеству небольших частных инвесторов.

Брокерские компании и биржи продолжают отмечать скачок клиентской активности. В некоторых случаях сообщается от 4-кратном скачке новых отрытых счетов в марте и апреле. Биржи также подтверждают рост числа сделок от физических лиц.

На наш взгляд, стоит с настороженностью смотреть на эту ситуацию. Исследования показывают, что подобная демократизация является опасной для рынков. Подобный бычий тренд может продолжаться годами, но только если он будет поддержан оптимизмом со стороны институциональных инвесторов. Однако факты говорят об обратном: бизнес сейчас играет на другой стороне.

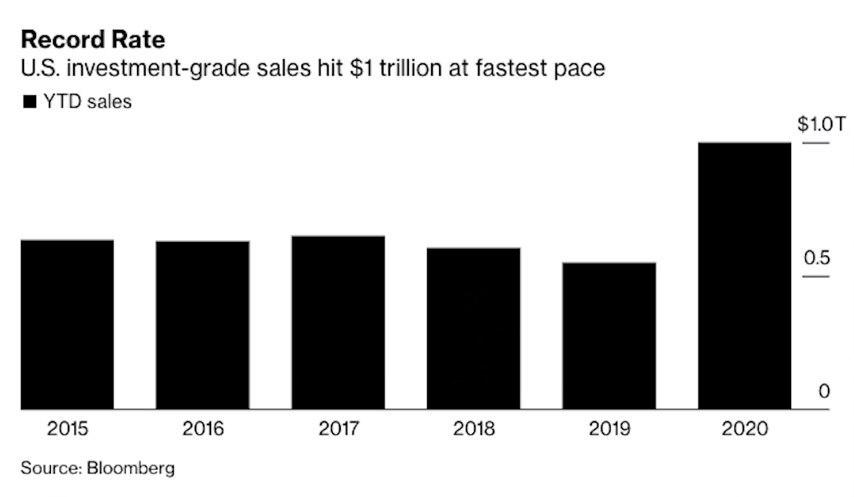

Аналитики мировых инвест-компаний солидарны в том, что многие секторы экономики сейчас являются переоценёнными. При этом бизнес продолжает привлекать деньги с рынков, в течение последних месяцев размещая рекордные объёмы акций и облигаций.

Если сильно упростить, то на данный момент мы видим, что более информированные участники торгов пытаются продать активы менее информированным. Последние же действуют, исходя из опыта 11-летней истории бычьего рынка и массовых покупок активов центробанков. За счёт этого создаётся ощущение, что рынки могут только расти. Но это не так.

Вряд ли разумно покупать акцию той или иной компании в расчёте, что даже в случае просадки она поднимется в цене. Ведь компании банкротятся, и мы только в самом начале этой рекордной волны дефолтов.

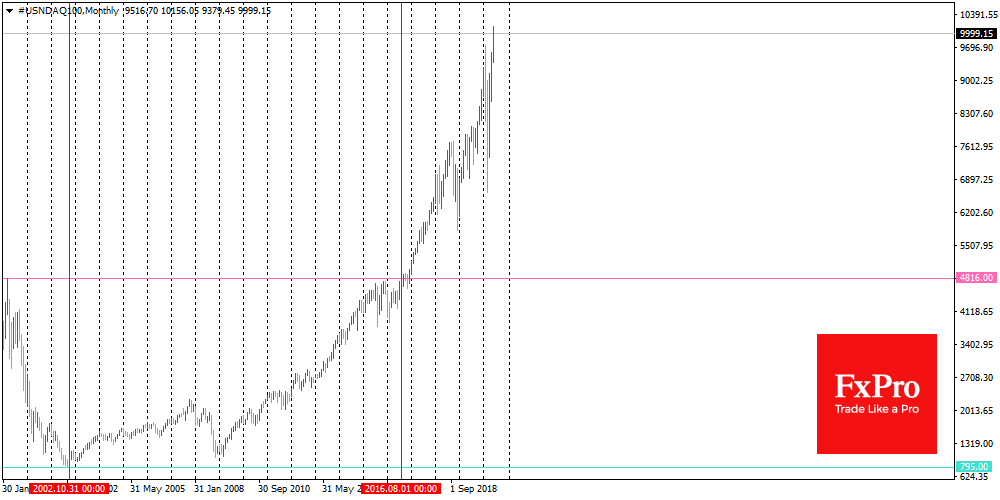

То же можно сказать и о целых секторах. Nasdaq, который вчера опять боролся за уровень 10000, становится весьма поучительным примером. Достаточно вспомнить, как в марте 2000-го он «неожиданно» развернулся к снижению от пика на уровне 4816 и достиг своего дна 31 месяц спустя, потеряв за это время 83%. Преодолеть вершину 2000 года удалось лишь 16 лет спустя. Подобная ситуация происходит и сейчас: частные покупатели акций, похоже, экстремально недооценивают возможность стать долгосрочными инвесторами.

Команда аналитиков FxPro

Contracts for Difference (‘CFDs’) are complex financial products that are traded on margin. Trading CFDs carries a high level of risk since leverage can work both to your advantage and disadvantage. As a result, CFDs may not be suitable for all investors because you may lose all your invested capital. You should not risk more than you are prepared to lose. Before deciding to trade, you need to ensure that you understand the risks involved taking into account your investment objectives and level of experience. Past performance of CFDs is not a reliable indicator of future results. Most CFDs have no set maturity date. Hence, a CFD position matures on the date you choose to close an existing open position. Seek independent advice, if necessary. Please read FxPro’s full ‘Risk Disclosure Notice’

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

EUR/USD ускоряет потери до 1,1580, дневные минимумы

EUR/USD продолжает откат вторника и возвращается к области 1,1580 в среду. В то же время геополитическая напряженность на Ближнем Востоке продолжает поддерживать спрос на доллар США, что делает настроение на чувствительном к риску валютном рынке несколько подавленным.

Золото ждет окончания войны

Золото теперь оказывается под возобновленным понижательным давлением, возвращаясь в область ниже отметки $5 200 за тройскую унцию в среду. Тем временем геополитическая напряженность остается в центре внимания, поскольку ситуация на Ближнем Востоке продолжает эскалироваться, продолжая поддерживать спрос на безопасный металл.

WTI теряет прирост, приближаясь к $86,00/барр.

Цены на WTI чередуют рост и падение вокруг отметки $86,00 за баррель в среду, поскольку инвесторы продолжают оценивать события на Ближнем Востоке наряду с новостями о предложении МЭА выпустить 400 миллионов баррелей сырой нефти из стратегических резервов.

Индекс CPI в США, как ожидается, останется на уровне 2,4% г/г в феврале

Бюро статистики труда США опубликует данные по индексу потребительских цен за февраль в среду. Ожидается, что отчет покажет стабилизацию инфляции, все еще превышающей целевой уровень Федеральной резервной системы в 2%. Прогнозируется, что месячный индекс CPI вырастет на 0,3%, после увеличения на 0,2%, зафиксированного в январе.

Форекс сегодня: данные по инфляции США и волатильные цены на нефть будут определять динамику рынка

Вот что вам нужно знать в среду, 11 марта: