- Золото упало до нового месячного минимума ниже $3 300, но затем резко отскочило после слабых данных по NFP в США.

- Краткосрочные технические перспективы указывают на то, что медвежий настрой ослабевает.

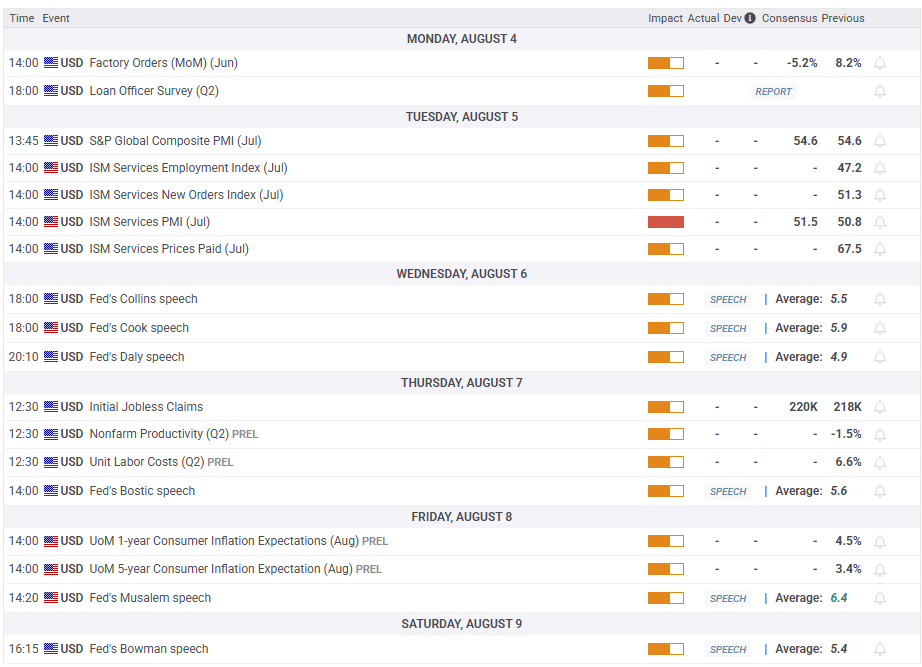

- Комментарии чиновников ФРС и данные среднего уровня из США будут внимательно изучены инвесторами.

Золото (XAU/USD) находилось под давлением большую часть недели, прежде чем совершить решительный отскок в пятницу. Разочаровывающие данные по занятости из США заставили доллар США (USD) стереть приросты, которые он показал на фоне осторожного тона ФРС по смягчению политики, что позволило XAU/USD изменить направление. В отсутствие данных с высоким влиянием инвесторы будут внимательно следить за комментариями чиновников ФРС, чтобы оценить, решит ли центральный банк США снизить ставку в сентябре.

Золото упало ниже $3 300 после заседания ФРС

После закрытия последних трех торговых дней предыдущей недели в отрицательной зоне золото испытывало трудности с поиском спроса как безопасного актива в понедельник и снизилось к уровню $3 300, так как рынки приветствовали новости о торговой сделке между Соединенными Штатами (США) и Европейским Союзом (ЕС).

Обе стороны согласовали рамки, устанавливающие единый тариф в 15% на товары, торгуемые между ними, в то время как ЕС обязался не вводить ответные тарифы и пообещал инвестировать $600 миллиардов в США. Более того, чиновники из США и Китая, как сообщается, провели конструктивные переговоры в Стокгольме в понедельник с целью продлить перемирие по тарифам еще на три месяца.

Во вторник смешанные экономические данные из США ограничили приросты доллара США (USD) и позволили золоту стереть потери понедельника. Бюро трудовой статистики (BLS) сообщило, что число вакансий JOLTS снизилось до 7,43 миллиона в июне с 7,77 миллиона в мае. С положительной стороны, индекс потребительского доверия от Conference Board улучшился до 97,2 в июле с 95,2 в июне.

Золото вновь оказалось под медвежьим давлением в среду, упав до нового месячного минимума ниже $3 270 в американские часы торговли, под давлением общего укрепления доллара США и растущих доходностей казначейских облигаций на фоне позитивных данных и осторожного тона ФРС по смягчению политики.

Первая оценка Бюро экономического анализа США показала, что валовой внутренний продукт (ВВП) США вырос на 3% в годовом исчислении во втором квартале. Этот показатель последовал за сокращением на 0,5%, зафиксированным в первом квартале, и превысил рыночные ожидания по расширению на 2,4%. Кроме того, компания Automatic Data Processing (ADP) сообщила, что занятость в частном секторе выросла на 104 000 в июле, превысив прогноз аналитиков в 78 000.

Позже в тот же день ФРС оставила учетную ставку без изменений в диапазоне 4,25%-4,5%, при этом губернатор Кристофер Уоллер и губернатор Мишель Боуман оба выступили против, поддерживая снижение ставки на 25 базисных пунктов, что соответствует ранее сделанным предположениям.

На пресс-конференции после заседания председатель ФРС Джером Пауэлл воздержался от подтверждения снижения ставки на следующем заседании в сентябре, сославшись на здоровые условия на рынке труда и назвав текущую позицию по политике "уместной" для защиты от инфляционных рисков. Более того, Пауэлл отметил, что политика не сдерживает экономику, несмотря на то, что остается умеренно ограничительной.

Хотя золото совершило отскок в четверг, оно не смогло набрать бычий импульс и стабилизировалось около $3 300, поскольку инвесторы отошли в сторону в ожидании отчета по занятости в США за июль.

BLS сообщил в пятницу, что число рабочих мест в несельскохозяйственном секторе (NFP) увеличилось на 73 000 в июле, что не дотянуло до рыночного ожидания в 110 000. Более того, BLS пересмотрел данные по приросту NFP за май и июнь вниз на 125 000 и 133 000 соответственно. "С учетом этих пересмотров занятость в мае и июне в совокупности на 258 000 ниже, чем сообщалось ранее," - говорится в пресс-релизе BLS. Уровень безработицы немного увеличился до 4,2% с 4,1% в июне.

Вероятность снижения ставки ФРС на 25 базисных пунктов в сентябре по данным инструмента CME FedWatch выросла до почти 70% с около 30% после разочаровывающих данных по занятости. В свою очередь, доллар США оказался под сильным давлением продаж, а доходность эталонных 10-летних казначейских облигаций США упала почти на 3%, открыв путь для решительного отскока золота выше $3 350.

Инвесторы в золото пересматривают прогноз по ставкам ФРС

Институт управления поставками (ISM) опубликует данные по индексу менеджеров по закупкам (PMI) в сфере услуг за июль во вторник. Если общий индекс PMI окажется ниже 50 и укажет на сокращение деловой активности в секторе услуг, доллар США может столкнуться с трудностями в опережении своих конкурентов, что позволит XAU/USD удержать свои позиции. С другой стороны, значение выше 50 в сочетании с улучшением индекса занятости в опросе может поддержать доллар США в качестве первой реакции.

В экономическом календаре США не будет значительных данных в оставшуюся часть недели. С окончанием периода "радиомолчания" ФРС, политики будут делать заявления на протяжении всей недели.

Если представители ФРС укажут, что снижение ставки будет обсуждаться на следующем заседании, ссылаясь на охлаждение условий на рынке труда, доходность казначейских облигаций США может пойти вниз, что позволит золоту продолжить рост. Напротив, XAU/USD может столкнуться с трудностями в накоплении бычьего импульса, если политики ФРС недооценят слабые данные по NFP за июль, сохранят осторожный тон в отношении прогноза по инфляции и повторят необходимость терпения в ожидании следующей порции данных по инфляции и занятости.

Технический анализ золота

Индикатор относительной силы (RSI) на дневном графике восстановился выше 50 после данных по NFP в пятницу, и золото поднялось выше $3 340, где располагаются 20-дневная и 50-дневная простые скользящие средние (SMA), подчеркивая нерешительность продавцов.

Если золото удержится выше $3 340 (20-дневная SMA, 50-дневная SMA) и подтвердит этот уровень в качестве поддержки, $3 400 (статический уровень) может рассматриваться как следующее сопротивление перед $3 430 (статический уровень) и $3 500 (исторический максимум, установленный 22 апреля).

С точки зрения снижения, 100-дневная SMA на уровне $3 270 выступает в качестве непосредственной поддержки. Дневное закрытие ниже этого уровня может привлечь технических продавцов и открыть дверь для нового медвежьего хода к $3 200 (статический уровень, круглый уровень) и $3 150 (38,2% коррекции Фибоначчи восходящего тренда с января по июнь).

Золото - Часто задаваемые вопросы (FAQ)

Золото играет ключевую роль в истории человечества, поскольку оно широко использовалось в качестве средства сохранения стоимости и обмена. В настоящее время, помимо своего блеска и использования в ювелирных изделиях, драгоценный металл широко рассматривается как актив-убежище, а это означает, что он считается хорошей инвестицией в неспокойные времена. Золото также широко рассматривается как средство защиты от инфляции и обесценивания валют, поскольку оно не зависит от какого-либо конкретного эмитента или правительства.

Центральные банки являются крупнейшими держателями золота. Стремясь поддержать свои валюты в неспокойные времена, центральные банки, как правило, диверсифицируют свои резервы и покупают золото, чтобы улучшить восприятие прочности экономики и валюты. Высокие запасы золота могут быть источником доверия к платежеспособности страны. Согласно данным Всемирного совета по золоту, в 2022 году центральные банки добавили в свои резервы 1136 тонн золота на сумму около 70 миллиардов долларов. Это самый высокий годовой объем закупок с начала ведения учета. Центральные банки стран с формирующейся рыночной экономикой, таких как Китай, Индия и Турция, быстро наращивают свои золотые резервы.

Золото имеет обратную корреляцию с долларом США и казначейскими облигациями США, которые являются основными резервными и безопасными активами. Когда доллар обесценивается, золото, как правило, растет, что позволяет инвесторам и центральным банкам диверсифицировать свои активы в неспокойные времена. Золото также имеет обратную корреляцию с рисковыми активами. Ралли на фондовом рынке, как правило, ослабляет цены на золото, в то время как распродажи на рынках рискованных активов, как правило, благоприятствуют росту цен на драгоценный металл.

Цена может меняться под влиянием самых различных факторов. Геополитическая нестабильность или опасения глубокой рецессии могут быстро привести к росту цен на золото из-за его статуса «безопасного убежища». Будучи активом с низкой доходностью, золото имеет тенденцию расти при снижении процентных ставок, в то время как рост ставок обычно негативно влияет на желтый металл. Тем не менее, большинство движений цены зависит от поведения доллара США (USD), поскольку цена актива определяется в долларах (XAU/USD). Сильный доллар, как правило, сдерживает рост цен на золото, в то время как слабый доллар, скорее всего, подтолкнет золото вверх.

Вся информация на данной странице подвержена изменениям. Использование данного сайта автоматически означает принятие наших условий нашего пользовательского соглашения. Пожалуйста, ознакомьтесь с нашей политикой конфиденциальности и юридическим предупреждением. Торговля на валютном рынке с использованием заемных средств несет в себе высокий уровень риска и может подойти не всем инвесторам. Большое кредитное плечо может сыграть как положительную, так и отрицательную роль. Прежде, чем принимать решение о начале торговли на валютном рынке, внимательно продумайте инвестиционные цели, оцените ваш уровень опыта и степень азартности. Существует вероятность, что вы понесете убытки по стартовому или дальнейшему депозиту и тем самым лишитесь средств, к потере которых вы были не готовы. Вы должны осознавать все риски, связанные с торговлей на валютном рынке, и при наличии любых сомнений и вопросов мы рекомендуем консультироваться с независимыми финансовыми советниками. Мнения, выражаемые на сайте FXStreet, являются следствием личных убеждений их авторов и могут не совпадать с мнением FXStreet или руководства компании. FXStreet не берет на себя обязанности проверять точность или обоснованность любых заявлений независимых авторов. Материалы могут быть неполными и/или содержать ошибки. Любые мнения, новости, аналитика, исследования, цены или другая информация, содержащаяся на данном сайте и размещенная сотрудниками FXStreet, партнерами или независимыми авторами, предоставляется как общая оценка ситуации на рынках и не содержит в себе советов по инвестициям. FXStreet не несет ответственности за убыток или полную или частичную потерю прибыли вследствие прямого или непрямого использования информации, размещенной на сайте.

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

USD/JPY восстанавливается синхронно с долларом США, тестирует 152,50

Пара USD/JPY испытывает давление на уровне 152,50 на азиатской сессии в четверг, отскакивая от падения к отметке 151,80. Пара достигает семидневного максимума, следуя за отскоком доллара США по всему спектру рынка. На фоне новых напряженностей между США и Россией доллар США выигрывает от бегства от рисков, в то время как японская иена остается уязвимой на фоне отложенных ожиданий повышения ставки Банка Англии и обсуждений по стимулированию.

Пара AUD/USD сохраняет диапазон ниже 0,6500 на фоне силы доллара США

AUD/USD остается в оборонительной позиции ниже 0,6500 в азиатской торговле в четверг. Доллар США продолжает восстанавливаться на фоне возобновления бегства от рисков, так как геополитические и торговые напряжения продолжают преследовать рынки. США ввели санкции против российских нефтяных компаний, угрожая новыми ограничениями на экспорт программного обеспечения в Китай.

Золото защищает 21-дневную скользящую среднюю на фоне возобновившихся геополитических и торговых трений

Золото борется за отметку $4 100, отыгрывая азиатское падение к уровню $4 065 в четверг. Доллар США находит новый спрос на безопасные активы, так как геополитика и торговые заголовки подрывают интерес к риску. Покупатели золота остаются оптимистичными, находясь выше 21-дневной SMA на уровне $4 024, при этом дневной RSI все еще бычий.

T. Rowe Price подает заявку на активно управляемый ETF на криптовалюту на фоне регуляторных задержек

T. Rowe Price подала заявку на регистрацию S-1 в Комиссию по ценным бумагам и биржам США для запуска активно управляемого биржевого фонда, связанного с несколькими цифровыми валютами. Этот шаг стал ключевым моментом в экспансии фирмы в цифровые активы, даже несмотря на замедление регуляторного прогресса на фоне продолжающегося shutdown правительства США.

Форекс сегодня: фунт стерлингов падает на фоне слабых данных по инфляции в Великобритании

Вот что вам нужно знать в среду, 22 октября: