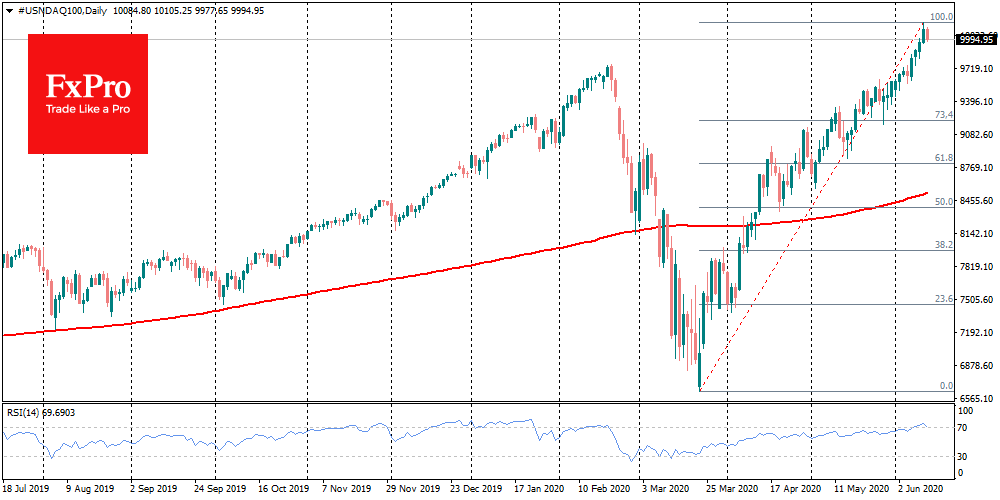

На финансовых рынках в четверг утром усиливается тяга в защитные активы. Инвесторы, похоже, фиксируют прибыль от ралли по всё более широкому спектру активов. Американский Nasdaq опустился до отметки 10000, теряя 1.5% от пиковых уровней после заседания ФРС.

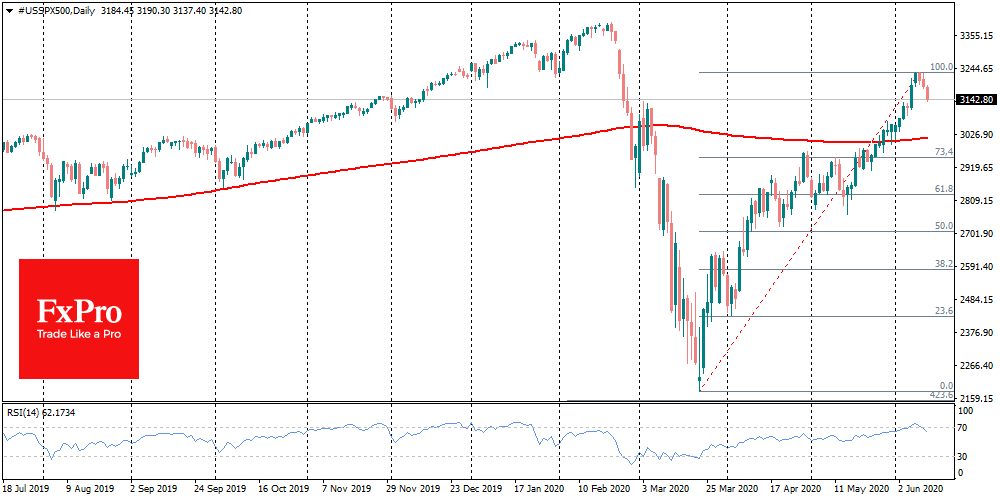

По другим индексам разворот к снижению произошёл чуть раньше: S&P500 и Dow Jones теряют третий день подряд. Сложно считать, что эта смена настроений является беспочвенной и произошла взнезапно. От максимальных уровней начала недели Dow Jones снизился более чем на 1000 пунктов или 4%, а S&P500 – на 85 пунктов или 2.5%.

Ранее мы уже отмечали, что основные индексы ушли в зону перекупленности, что сделало их уязвимыми для коррекционного отката. Выделялся лишь Nasdaq, который вверх тянули акции высокотехнологичных компаний, наименее пострадавших от локдауна.

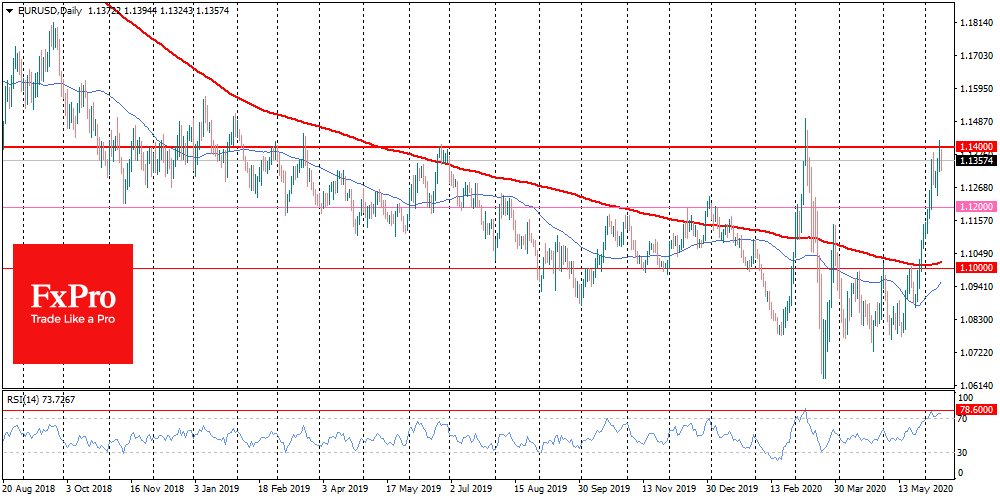

Кроме того, признаки того, что ралли зашло слишком далеко были также и на валютном рынке. Инвесторы на этой неделе уже покупали иену и франк против доллара, а сама американская валюта выглядела экстремально перепроданной.

Полноценное развитие коррекции способно отправить Nasdaq в область 9200 или даже глубже, к 8800, то есть по итогу – минус 10% или 13.3%. Для S&P500 ближайшей поддержкой видится уровень 3020, где проходит 200-дневная средняя. Однако более притягательными уровнями для коррекции могут стать 2950 и 2830, то есть -9% или -12.5%.

Нельзя исключать, что рынки могут не остановиться на этом и продолжить снижение в связи с удручающим состоянием экономики. Мы ранее говорили именно о таком сценарии, но пока вряд ли стоит пытаться смотреть настолько глубоко. Гораздо более разумно будет двигаться небольшими шагами, посмотрев на динамику рынков после текущего технического отката.

Это же касается валютного рынка. EURUSD, пережившая почти 5% ралли за последние недели, выглядит перекупленной и уязвимой перед откатом. После очередной неудачной попытки забраться выше 1.1400, евро может не встретить поддержку вплоть до 1.1200. Однако более значимым уровнем притяжения для медведей могут стать отметки вблизи 1.1000 – психологически важного круглого уровня.

Фундаментально, покупки доллара сейчас поддерживаются прогнозами о сохранении ставок ФРС около ноля в ближайшие два года, причем без риска уйти в отрицательную территорию. Параллельно, в минфине США объявили о намерении выписать еще больше чеков для населения. Это потребует привлечения новых займов на долговых рынках. Повышенные объемы размещений Казначейства США зачастую поддерживают доллар, поскольку инвесторы в первую очередь покупают эти облигации и лишь затем обращают внимание на остальные активы.

Команда аналитиков FxPro

Contracts for Difference (‘CFDs’) are complex financial products that are traded on margin. Trading CFDs carries a high level of risk since leverage can work both to your advantage and disadvantage. As a result, CFDs may not be suitable for all investors because you may lose all your invested capital. You should not risk more than you are prepared to lose. Before deciding to trade, you need to ensure that you understand the risks involved taking into account your investment objectives and level of experience. Past performance of CFDs is not a reliable indicator of future results. Most CFDs have no set maturity date. Hence, a CFD position matures on the date you choose to close an existing open position. Seek independent advice, if necessary. Please read FxPro’s full ‘Risk Disclosure Notice’

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

EUR/USD достигает четырехмесячных минимумов ниже 1,1500

EUR/USD возобновляет снижение, пробивая уровень 1,1500 в начале европейской сессии в пятницу, под давлением последнего роста доллара США на фоне восстановления спроса на безопасные активы. Эскалация геополитических напряжений на Ближнем Востоке продолжает давить на рынки. Отчет по индексу цен расходов на личное потребление в США за январь будет в центре внимания позже в эту пятницу.

GBP/USD продолжает терять позиции ниже 1,3300 после слабых данных из Великобритании

GBP/USD продолжает снижение ниже 1,3300 на европейской сессии в пятницу. Пара сталкивается с новым давлением продаж после того, как месячные данные по ВВП и промышленности Великобритании разочаровали в январе, что дополнительно давит на фунт стерлингов. Доллар США привлекает спрос на безопасные активы на фоне углубляющегося ближневосточного кризиса, что добавляет к снижению пары.

Золото не может воспользоваться скромным ростом, пока трейдеры ожидают данных по PCE в США

Золото удерживает скромный внутридневной рост на азиатской сессии, хотя ему не хватает последующих покупок. Дальнейшая эскалация конфликтов на Ближнем Востоке помогает безопасному активу привлечь покупателей на откатах вблизи нижней границы торгового диапазона, удерживаемого в течение последних двух недель, и восстановить часть своих потерь, зафиксированных за последние два дня. Новый верховный лидер Ирана, Моджтаба Хаменеи, предупредил в своем первом публичном заявлении, что все военные базы США в регионе должны быть немедленно закрыты, иначе они будут атакованы.

Ожидается, что уровень безработицы в Канаде вырастет до 6,6% в феврале

Статистическое управление Канады опубликует свой отчет по рабочей силе в пятницу, и участники рынка ожидают умеренного увеличения создания рабочих мест в феврале, при этом изменение занятости прогнозируется на уровне 10 тыс. после -24,8 тыс. в предыдущем месяце.

Форекс сегодня: нефть и доллар снова растут на фоне возвращения спроса на безопасные активы

Вот что вам нужно знать в четверг, 12 марта: