Оригинал статьи: Кейс в пользу слабого NFP: нащупываем слабые места американской экономики

Прежде всего хочу отметить: после того как ФРС охарактеризовала рост экономической активности в США как "сильный" (strong) на заседании в среду, вряд ли какой-нибудь экономический отчет сможет удивить рынок даже если опередит прогнозы. Поэтому на сегодняшний отчет возлагать большие надежды не стоит, общий курс ФРС на фоне других банков сейчас достаточный драйвер роста для доллара. Но не стоит считать, что негативное отклонение в отчете также пройдет бесследно.

Кейс ниже как раз в пользу второго варианта.

Американская экономика вероятно поддерживала высокий темп найма в июле, показал отчет ADP вышедший в среду. Рост рабочих мест согласно неофициальной оценке составил 219К рабочих мест, что превзошло прогноз в 186К. Показатель занятости от ISM изменился незначительно в июле по сравнению с прошлым значением составив 56.5 пунктов. Значения выше 50 характеризуют экономику, находящейся в состоянии подъема.

Высокий потребительский оптимизм в июле (127.1 пункт) косвенно говорит о возможном улучшении в оплате труда и росте вакантных мест, так как потребители обычно тесно связывает свое благополучие в будущем с ростом доходов и возможностью сменить рабочее место.

Что касается безработных, то в июле мы видим следующую картину по пособиям по безработице:

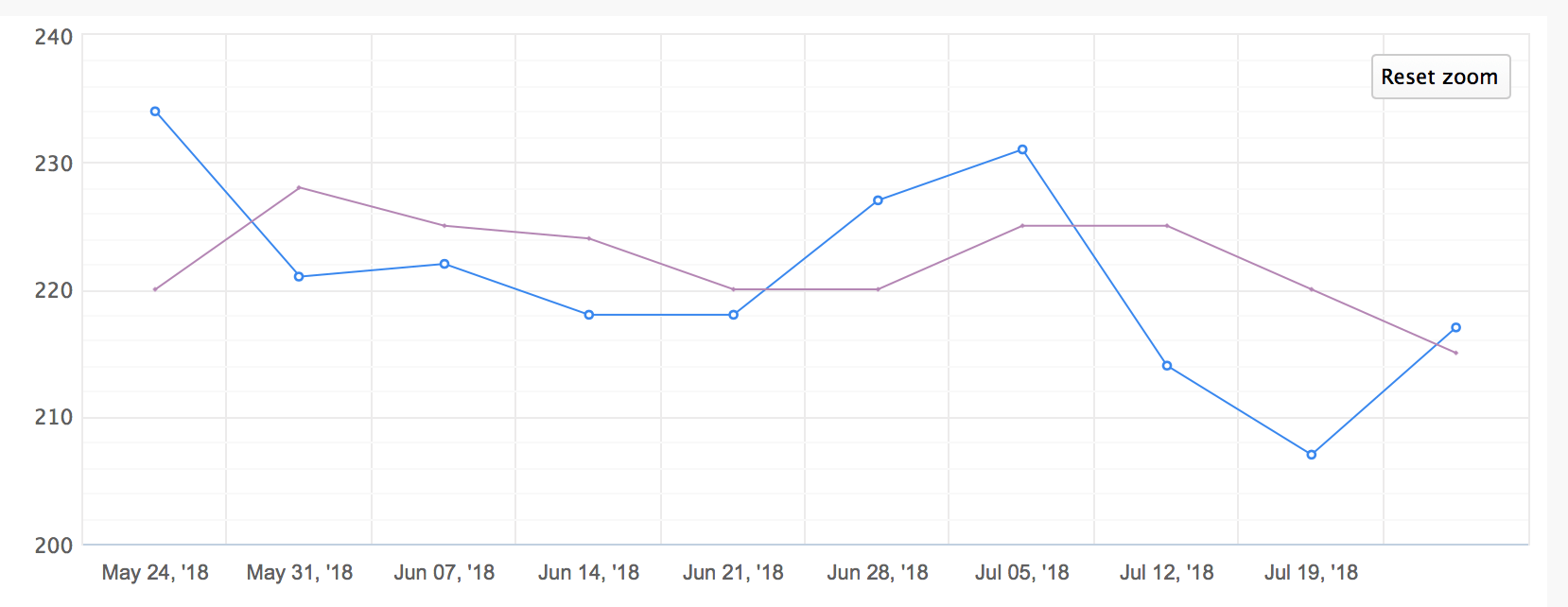

«Свежая безработица» (первичные заявки):

Примечание: синяя линия – актуальный показатель, сиреневая линия – прогноз.

В июле показатель первичных заявок практически весь июль был ниже прогнозов. Это говорит о том, что темп перехода из разряда занятых в разряд безработных сокращались быстрее чем, ожидалось. Такое может быть в двух случаях – либо рабочие условия хороши и оплата труда высокая, что переходить в разряд безработных хотят все меньше, либо остаются на работе вынужденно, что конечно маловероятно. Во втором случае также растет темп увольнений, поэтому в случае ухудшения экономической обстановки, показатель будет скорее расти.

То есть с одной стороны июль выдался весьма успешным для рынка труда, об этом говорят первичные заявки.

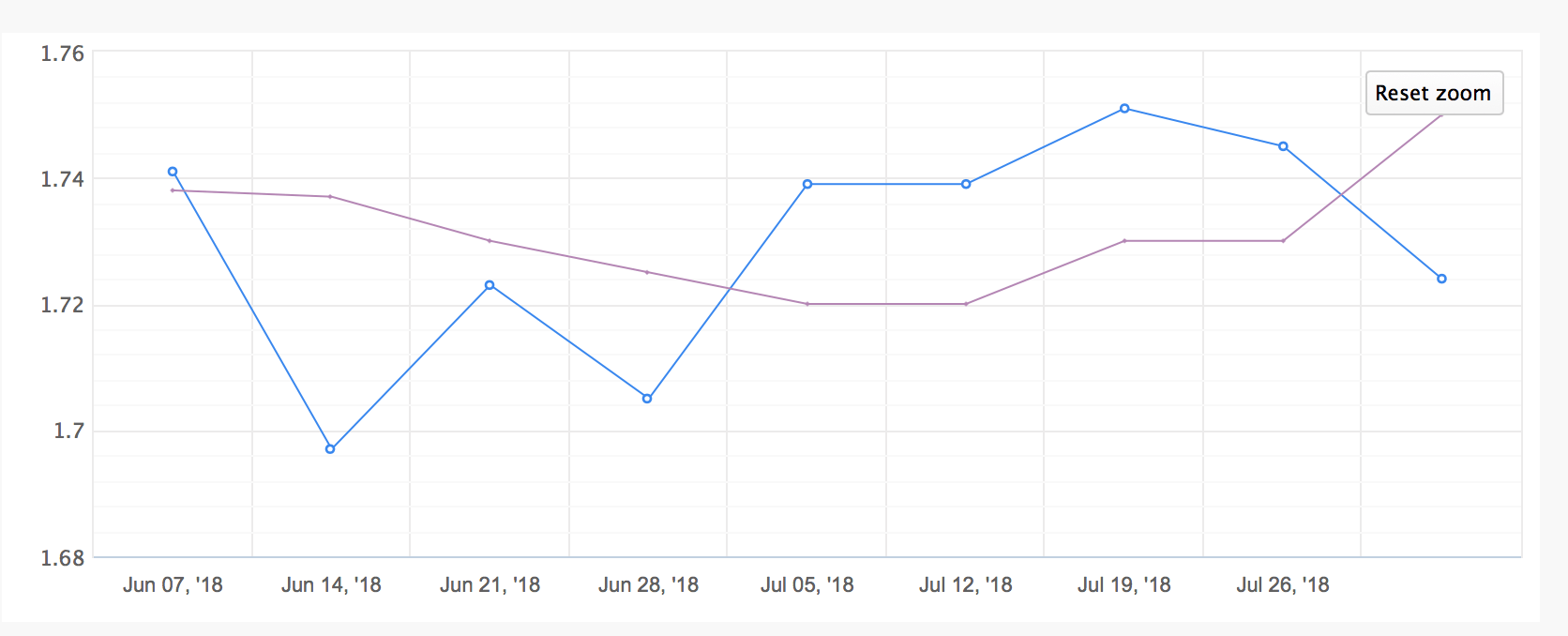

Теперь взглянем, «старую» безработицу (продолжительные заявки):

Практически весь июль показатель превышал прогнозное значение. Получается, что выходить на работу (или найти ее) получилось у меньшего количества безработных, чем предполагалось. Учитывая, что некоторые отчеты типаISMEmploymentили индексы активности PMI предупреждают о растущем дефиците на рынке труда, слабый показатель продолжительных заявок говорит о «нестыковке» квалификаций со стороны предложения и со стороны спроса. То есть работодатели, скажем, предъявляют спрос на рабочих высокой квалификации, а предложение труда в основном представлено за счет низкой (часто так и происходит). Тут есть интересный момент: такая структурная проблема будет препятствовать росту оплаты труда.

Как известно приток в рабочую силу (население 16-64 года) составляет в США около 100К в месяц. Прибавляем часть тех, кто выходит в число безработных по первичным заявкам. Получается, чтобы не раздувать дефицит на рынке труда, оставшиеся новые рабочие места, грубо говоря должны покрываться, сокращением «старой» безработицы (продолжительных заявок). Мы не берем во внимание незначительные колебания в уровне участия в рабочей силе.

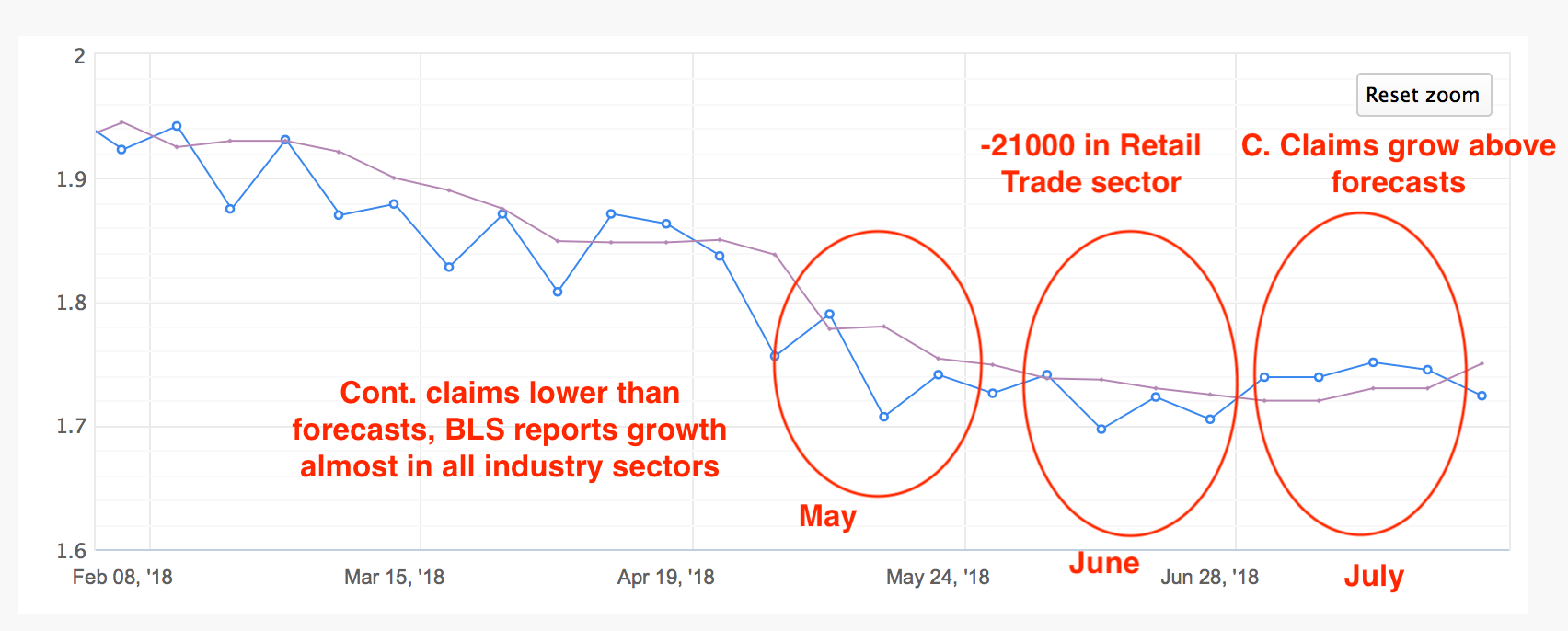

Еще раз взглянем на график продолжительных заявок за три месяца:

В мае - показатель снижается и ниже прогнозных значений, BLSдокладывает о росте занятости практически во всех секторах. В июне показатель также лучше прогнозов, продолжает снижаться, BLSдокладывает о сокращении на 21К рабочих мест в ритейл секторе. В июле же мы видим, что показатель оказывается хуже прогнозов, соответственно можно предположить, что Мин. Труда укажет на сокращение активности или отсутствие расширения в нескольких секторах. Прогноз на оплату труда и увеличение рабочих мест соответственно умеренный.

Ссылки на отчеты Мин труда:

За Май: https://www.bls.gov/ces/highlights052018.pdf

За Июнь: https://www.bls.gov/web/empsit/ceshighlights.pdf

Отчеты по секторам полезно будет изучить в контексте тарифов Трампа, например замедление роста занятости или увольнения в индустриях, которые уже были затронуты тарифами (например, на сталь). Можно выделить следующие сектора, которые интенсивно используют сталь:

- Строительство

- Транспорт и машиностроение

- Инфраструктура для энергетики

- Контейнеры

- Бытовая техника

https://www.bls.gov/news.release/empsit.t17.htm - За июнь по всем секторам в целом видим рост рабочих мест.

Влияние тарифов пока никак не прослеживается по занятости. Но так как как, адаптация происходит постепенно, сокращение использования рабочей силы может последовать не сразу, и мы будем исследовать июль на предмет приспособления фирм к тарифам. Наряду с бычьей позицией ФРС стоит вспомнить также заявления главы Пауэлла о том, что «небольшие фирмы США уже чувствуют на себе тарифы. Это не видно в агрегированных данных, но признаки экономического дискомфорта будут проступать постепенно».

Сегодня был представлен кейс в пользу слабого отчета, который может затруднить рост доллара. В общем виде для американской экономики все ОК, и беспокоиться не стоит, но «умные деньги» вероятно уже в поиске первых признаков слабости?

Tickmill - торговое наименование компании Tmill UK Limited (зарегистрирована в Англии и Уэльсе под номером 09592225). Штаб-квартира: 1 Fore Street, London EC2Y 9DT. Деятельность компании лицензирована и регулируется Управлением по финансовому регулированию и надзору Великобритании (FCA); номер лицензии FCA: 717270.

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

EUR/USD снижается к области 1,1550 на фоне возобновившейся силы доллара

EUR/USD остается в красной зоне вблизи 1,1550 в четверг. Доллар США набирает силу, так как углубляющийся кризис на Ближнем Востоке поднимает цены на энергоносители и стимулирует спрос на безопасные активы, что приводит к снижению пары.

Нефть растет на фоне расширения войны на Ближнем Востоке

Цены на нефть откатываются от дневных максимумов, но остаются на положительной территории, при этом баррель нефти West Texas Intermediate подорожал примерно на 5% внутри дня, превысив 90 долларов. Бычи́й настрой сохраняется на фоне опасений по поводу перебоев в поставках после сообщений о новых атаках Ирана на суда в водах залива, что усиливает конфликт на Ближнем Востоке.

Золото восстанавливает потери на фоне устойчивого спроса на безопасные активы

Золото стирает свои внутридневные потери и торгуется во флэте чуть ниже $5 200 на европейской сессии в четверг. Дальнейшая эскалация военного конфликта между Израилем, силами США и Ираном сохраняет геополитические риски, что, в свою очередь, поддерживает безопасный драгоценный металл.

Мемкоины на тему Трампа мертвы

Мемные монеты на тему Трампа начинались как хайп, но теперь находятся в глубоком падении. Большинство из них потеряли почти всю свою стоимость, оставив поздних инвесторов с огромными убытками и задающимися вопросом, будет ли какое-либо восстановление.

Форекс сегодня: нефть и доллар снова растут на фоне возвращения спроса на безопасные активы

Вот что вам нужно знать в четверг, 12 марта: