Американские рынки сумели выбиться в плюс в конце торгов в четверг. S&P500 прибавил 1.1%, Dow Jones вырос на 1.2%, а Nasdaq сумел остаться выше 10000, вслед за ростом акций банковского сектора.

Однако ФРС сдержала оптимизм банков, объявив об ограничениях на выкуп акций и дивиденды, поскольку стресс-тесты показали уязвимость банковского сектора. В пятницу утром мировые рынки курсируют с небольшим приростом.

Как показали результаты тестирования, некоторые банки опасно близки к минимальным требованиям по буферу капитала в случае негативного сценария событий. К примеру, в случае роста безработицы на 19.5% и потери по займам до 700 млрд. Такой шаг Федрезерва обусловлен тем, что во время мирового финансового кризиса банки получали капитал от правительства, а потом выплачивали обширные бонусы руководству.

На торгах после закрытия основной торговой сессии ценные бумаги американских банков теряли 2-3% в ответ на жёсткую риторику ФРС. Пожалуй, стоит понимать, что эти шаги – только начало уточнений и усиления надзора. Беспрецедентные стимулы ФРС и правительства США обещают привести к повышенному контролю за расходованием средств: как правительственных, так и со стороны ФРС.

Многие компании ранее отмечали, что программы поддержки малого и среднего бизнеса существенно ограничивают гибкость компаний. В частности, получателям этих программ запрещено сокращать персонал до октября.

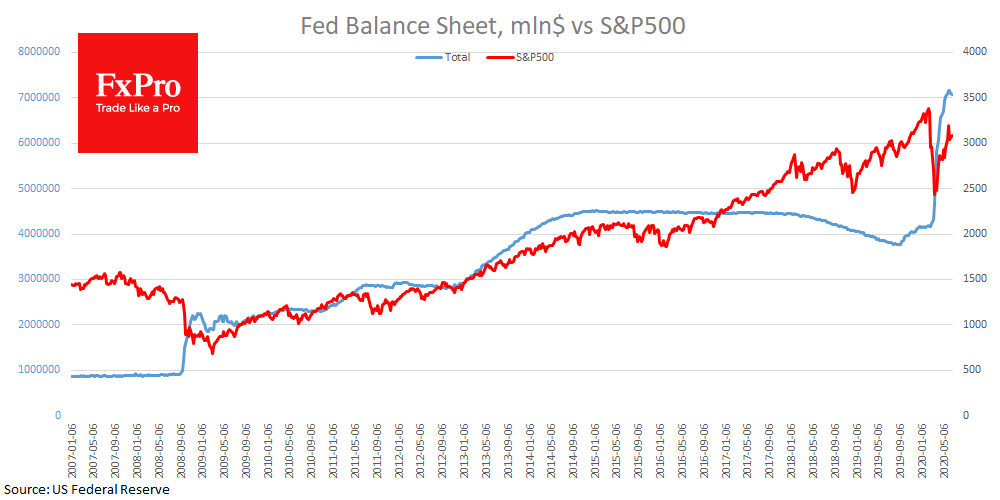

Отдельно от этого, баланс ФРС продолжает сокращаться вторую неделю подряд. Его снижение вызвано падением спроса на ликвидность со стороны других мировых ЦБ. Однако всё вместе складывается в не столь позитивную картину.

Стресс-тесты ФРС обозначили необходимость для банков нарастить защиту от убытков. Сокращение баланса оказывает чисто негативный, пусть и небольшой, эффект на ликвидность в финансовой системе.

Теперь банки будут стараться нарастить ликвидный капитал, высвобождая балансы от рисковых активов. Это может обернуться давлением на фондовые и сырьевые рынки. Доллар и гособлигации в этих условиях способны получить порцию поддержки со стороны покупателей.

В сочетании со всплеском новых случаев заражения в США, это рискует стать поворотным моментом для инвесторов от чрезмерного оптимизма до более приземленного спроса на ликвидность. Будет ненужной спекуляцией говорить о рисках нового грандиозного обвала на рынках. При этом, может проявляться всё больше признаков пробуксовки индексов.

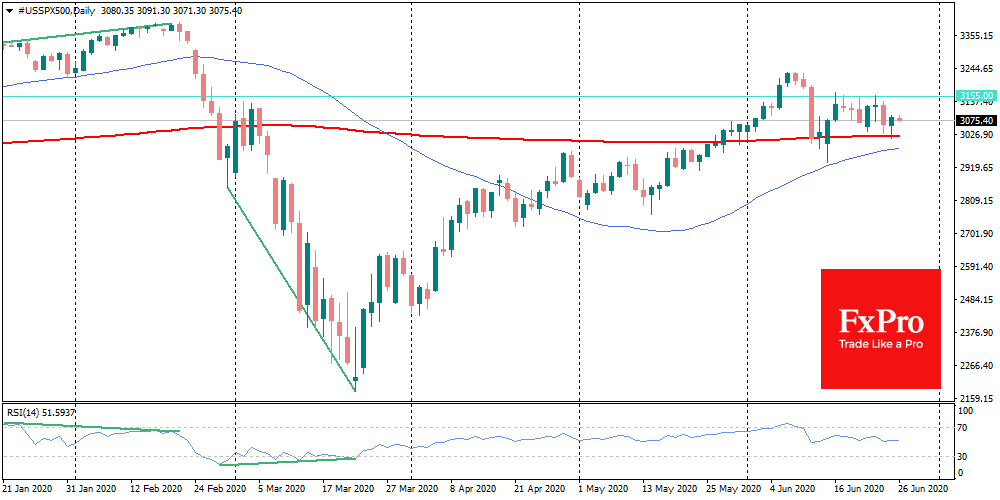

Например, S&P500 в июне получал поддержку на спадах к 200-дневной средней, но последние полторы недели он не может переступить через уровень 3155. Возвращение под 200-дневную среднюю (3023) или далее под круглый уровень 3000 способны усилить давление на акции, как минимум, на последующие недели.

Команда аналитиков FxPro

Contracts for Difference (‘CFDs’) are complex financial products that are traded on margin. Trading CFDs carries a high level of risk since leverage can work both to your advantage and disadvantage. As a result, CFDs may not be suitable for all investors because you may lose all your invested capital. You should not risk more than you are prepared to lose. Before deciding to trade, you need to ensure that you understand the risks involved taking into account your investment objectives and level of experience. Past performance of CFDs is not a reliable indicator of future results. Most CFDs have no set maturity date. Hence, a CFD position matures on the date you choose to close an existing open position. Seek independent advice, if necessary. Please read FxPro’s full ‘Risk Disclosure Notice’

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

EUR/USD выглядит под давлением ниже 1,1600 после CPI в США

EUR/USD продолжает откат во вторник, опускаясь обратно в район ниже 1,1600 после публикации данных по инфляции в США. Тем временем геополитический фактор продолжает оказывать поддержку доллару США, удерживая динамику цен в связанной с риском среде на низком уровне.

Золото выглядит неопределенно около $5 200

Золото не может определиться с направлением в среду, вращаясь вокруг отметки $5 200 за тройскую унцию после публикации данных по индексу потребительских цен (CPI) в США за февраль. В то же время геополитическая напряженность остается в центре внимания, поскольку ситуация на Ближнем Востоке продолжает обостряться, поддерживая спрос на безопасный металл.

WTI продолжает консолидацию в районе $857,00 за баррель

Цены на баррель американской эталонной нефти WTI торгуются в узком диапазоне около отметки $85,00 в среду, поскольку инвесторы продолжают оценивать события на Ближнем Востоке, а также спекуляции о том, что страны G7 могут выпустить стратегические запасы нефти для стабилизации рынков.

Индекс CPI в США, как ожидается, останется на уровне 2,4% г/г в феврале

Бюро статистики труда США опубликует данные по индексу потребительских цен за февраль в среду. Ожидается, что отчет покажет стабилизацию инфляции, все еще превышающей целевой уровень Федеральной резервной системы в 2%. Прогнозируется, что месячный индекс CPI вырастет на 0,3%, после увеличения на 0,2%, зафиксированного в январе.

Форекс сегодня: данные по инфляции США и волатильные цены на нефть будут определять динамику рынка

Вот что вам нужно знать в среду, 11 марта: