На европейском рынке ценных бумаг ожидаются серьезные изменения

Когда в 2017-м единая европейская валюта выстрелила на 14% по отношению к доллару США, главными драйверами ее укрепления стали победа Эммануэля Макрона на президентских выборах во Франции, опережающий рост ВВП еврозоны над американским аналогом и намеки Марио Драги на нормализацию денежно-кредитной политики в португальской Синтре. Тогда в Париже евроскептики были поставлены на колени, что заложило фундамент под восходящим трендом по EUR/USD. В текущей ситуации немало общего с событиями 3-летней давности, и это позволяет с оптимизмом смотреть на судьбу основной валютной пары.

После 5-ти дней ожесточенных дебатов франко-германский проект фискального стимулирования был одобрен ЕС. Гранты составят €390 млрд, дешевые кредиты – €360 млрд, задолженность будет погашена из бюджета Европейского союза до 2058, а почти треть привлеченных ресурсов планируется направить на борьбу с изменением климата. «Скромной четверке» удалось добиться снижения объемов безвозмездно предоставляемых средств, и она намерена осуществлять жесткий контроль за их использованием.

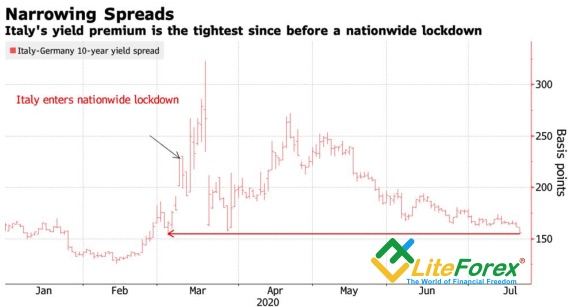

Европейские финансовые рынки встретили соглашение бурными овациями. Спред доходности 10-летних итальянских и немецких облигаций упал до минимальной отметки с марта, а фондовые индексы выросли на новостях о согласовании размера грантов.

Динамика дифференциала доходности облигаций Италии и Германии

Источник: Bloomberg.

На мой взгляд, одобрение франко-германского проекта имеет большее значение, чем победа Эммануэля Макрона на выборах в 2017. Да, в обоих случаях евроскептикам утерли нос, а Европа вновь стала единой, однако эмиссия совместных облигаций - прорыв для всего рынка ценных бумаг Старого Света. Масштабы обращающихся на нем долговых обязательств с рейтингом на уровне тройного A возрастут до €1,4 трлн, у трежерис появится серьезный конкурент, а поддержка ЕЦБ и ЕС периферийных стран еврозоны сделает их бумаги лакомым кусочком для инвесторов.

Не менее серьезные изменения ожидаются на валютном рынке и рынке акций. Европейские фондовые индексы долгое время торговались с дисконтом по отношению к своим американским аналогам, в том числе, из-за того, что при вложении средств учитывался риск распада еврозоны. Теперь EuroStoxx, DAX и другие имеют прекрасную возможность исправить положение, при этом приток капитала в Старый Свет позволит евро расправить крылья. Параллельно будет идти процесс увеличения доли единой европейской валюты в золотовалютных резервах центробанков. Если прибавить к этому профицит счета текущих операций, то мнение Pictet Asset Management о недооценке EUR/USD выглядит вполне разумным.

Параллели с 2017 на этом не заканчиваются. В 2020-2021 еврозона имеет прекрасные шансы обогнать США по темпам роста ВВП, а быстрое восстановление ее экономики не потребует от ЕЦБ расширения QE. Напротив, слухи о его досрочном сворачивании напоминают риторику Марио Драги в Португалии. История не только повторяется, но и зачастую рифмуется, что позволяет мне повысить декабрьский прогноз по EUR/USD с 1,16 до 1,17 на конец 2020. В 2021 у евро есть прекрасная возможность подняться выше $1,2.

Дмитрий Демиденко для LiteForex

Пользователь берет на себя полную ответственность за использование и трактовку информации, содержащейся на данном ресурсе, а также за любое решение относительно совершения любого действия, основанное на полученной информации.

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

EUR/USD держится близко к семимесячным минимумам вблизи 1,1450

EUR/USD возобновляет снижение, пробивая уровень 1,1500 в начале европейской сессии в пятницу, под давлением последнего роста доллара США на фоне восстановления спроса на безопасные активы. Эскалация геополитических напряжений на Ближнем Востоке продолжает давить на рынки. Отчет по индексу цен расходов на личное потребление в США за январь будет в центре внимания позже в эту пятницу.

Пара GBP/USD продолжает терять позиции, приближаясь к 1,3250 после слабых данных из Великобритании

GBP/USD продолжает снижение к 1,3250 на европейской сессии в пятницу. Пара сталкивается с интенсивным давлением продаж после того, как месячные данные по ВВП и промышленности Великобритании разочаровали в январе, что дополнительно давит на фунт стерлингов. Доллар США привлекает спрос на безопасные активы на фоне углубляющегося ближневосточного кризиса, что добавляет к снижению пары.

Золото не может воспользоваться скромным ростом, пока трейдеры ожидают данных по PCE в США

Золото удерживает скромный внутридневной рост на азиатской сессии, хотя ему не хватает последующих покупок. Дальнейшая эскалация конфликтов на Ближнем Востоке помогает безопасному активу привлечь покупателей на откатах вблизи нижней границы торгового диапазона, удерживаемого в течение последних двух недель, и восстановить часть своих потерь, зафиксированных за последние два дня. Новый верховный лидер Ирана, Моджтаба Хаменеи, предупредил в своем первом публичном заявлении, что все военные базы США в регионе должны быть немедленно закрыты, иначе они будут атакованы.

Ожидается, что уровень безработицы в Канаде вырастет до 6,6% в феврале

Статистическое управление Канады опубликует свой отчет по рабочей силе в пятницу, и участники рынка ожидают умеренного увеличения создания рабочих мест в феврале, при этом изменение занятости прогнозируется на уровне 10 тыс. после -24,8 тыс. в предыдущем месяце.

Форекс сегодня: нефть и доллар снова растут на фоне возвращения спроса на безопасные активы

Вот что вам нужно знать в четверг, 12 марта: