Фьючерсы на S&P500 теряют с утра в понедельник 2.9%. Японский Nikkei225 рухнул на 3.5%, а доллар прибавляет 0.6% к фунту и 0.3% к евро и рублю на страхах перед второй волной коронавируса, тогда как последствия первой еще далеко не преодолены.

По мере того, как американская валюта отступала в течение предыдущих недель, появлялось всё больше апокалиптических прогнозов относительно ее курса. По большей части такие прогнозы основаны на упоминании огромного госдолга Америки, а также высокого бюджетного и платёжного дефицита.

Тем не менее, важно понимать, что история с тем, как доллар теряет свою «непомерную привилегию» периодически возникает на рынках уже более десятка лет и усиливается после пары-тройки недель ослабления. Ровно столько же мы видим и тренд на рост USD к основным валютам-конкурентам.

Сложно глобально опровергать тот факт, что экономика США перегружена долгами, а бюджетный дефицит раздулся до невиданных в мирное время уровней. Трудно также спорить с тем, что это удерживает экономику от бурного роста. Однако делать ставку против доллара в период мирового экономического кризиса может оказаться весьма дорогостоящим занятием.

Локально американскую валюту поддерживает тот факт, что инвесторы бегут в доллары на страхах перед второй волной распространения коронавируса по всему миру. Помимо настроений, капиталы в США также стягиваются за счёт того, что Минфин продолжает говорить о новых программах поддержки. Цена нового, четвертого плана стимулов уже достигает $2 трлн. Прямо сейчас не приходится сомневаться в том, что Штатам удастся привлечь необходимые средства в ближайшие месяцы. Это, скорее всего, будет усиливать спрос на доллар.

Кроме того, покупки долговых активов обещают быстро перерасти в распродажу акций и валют развивающихся рынков. Они внушительно выросли в предыдущие месяцы, поэтому многим инвесторам, включая крупных институциональных игроков, будет легко продать акции, которые продаются вблизи исторических максимумов при экономической катастрофе.

В значительной степени, последние недели фондовый рынок двигали вверх розничные покупатели. Многие вложились и заработали на отскоке. Движение также поддерживалось со стороны институциональных инвесторов. Однако сейчас всё больше признаков, что розничные инвесторы покупают, а институционалы – продают. В связи с этим не стоит удивляться тому, какой болезненный ответный удар может нанести американская валюта в ближайшие недели.

Разрушающее действие печатного станка ФРС на стоимость доллара – долгосрочная тема, вернуться к которой безопасней когда весь мир встанет на надёжные рельсы синхронного восстановления. Пока же Минфин США объявляет о намерениях «пылесосить» рынки, а американская валюта продолжает развиватьукрепление.

Как правило, перед разворотом доллара к снижению сначала может пройти мощная волна его роста, которая вытряхнет пессимистов с рынка.

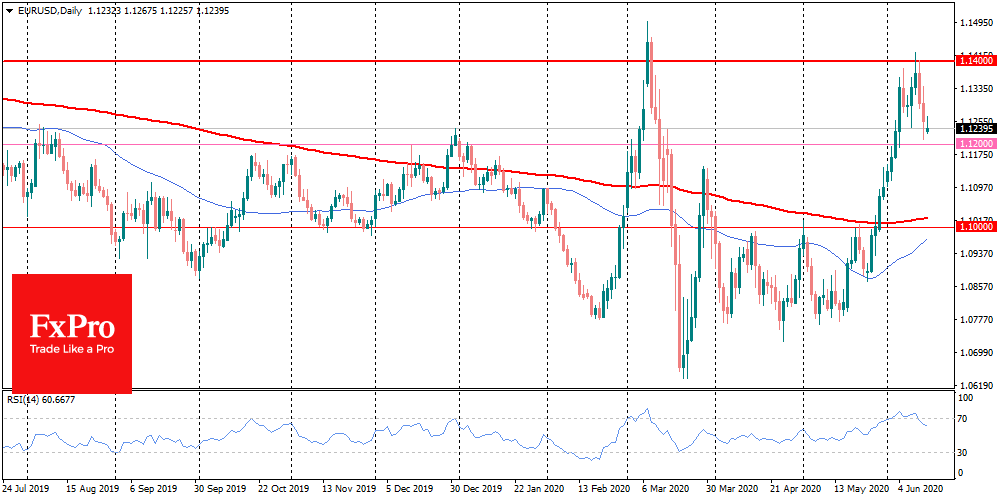

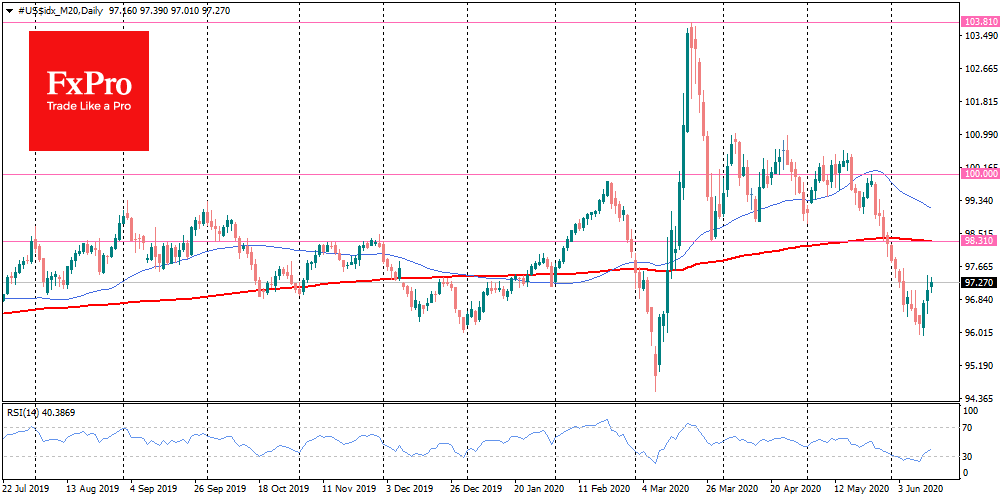

Технически, индекс доллара в конце прошлой недели вышел из области перепроданности. Это сигнал для развития отскока с краткосрочной целью на 1% выше текущих уровней. EURUSD тем временем может опуститься вплоть до 1.1000. На наш взгляд, весьма досягаемыми целями для американской валюты на ближайшие дни может оказаться возвращение в област выше 100 пунктов по индексу (+2.7%). Вблизи этих уровней надо будет следить за ситуацией. Потенциально, у доллара достаточно шансов продолжить рост дальше этих отметок и переписать 17-летние максимумы вблизи 104.

Команда аналитиков FxPro

Contracts for Difference (‘CFDs’) are complex financial products that are traded on margin. Trading CFDs carries a high level of risk since leverage can work both to your advantage and disadvantage. As a result, CFDs may not be suitable for all investors because you may lose all your invested capital. You should not risk more than you are prepared to lose. Before deciding to trade, you need to ensure that you understand the risks involved taking into account your investment objectives and level of experience. Past performance of CFDs is not a reliable indicator of future results. Most CFDs have no set maturity date. Hence, a CFD position matures on the date you choose to close an existing open position. Seek independent advice, if necessary. Please read FxPro’s full ‘Risk Disclosure Notice’

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

Нефть сокращает все понедельничные gains на фоне резкого изменения настроений

Цены на нефть отступили от трехлетних максимумов, достигнутых в начале недели, так как опасения по поводу перебоев в поставках на Ближнем Востоке подогрели спекуляции о нехватке. Однако по мере развития дня цены на сырую нефть ослабли, пробив пятничный потолок к концу американской сессии. Война в Иране продолжается, и рыночные потрясения все еще далеки от завершения.

AUD/USD восстановилась выше 0,7050, завершив понедельник в плюсе

Пара AUD/USD вышла в плюс на американской сессии и торгуется значительно выше отметки 0,7050 в начале азиатской сессии. Доллар США изменил курс после того, как опасения по поводу сбоев в поставках нефти ослабли, после заголовков, указывающих на то, что G7 и EIA готовы выпустить аварийные резервы для стабилизации финансовых рынков. Уолл-стрит завершила день в зеленой зоне после того, как президент Дональд Трамп заявил, что война с Ираном может закончиться скоро.

Золото стабилизировалось выше $5 100 после тестирования отметки $5 000

Золото восстановилось от четырехдневного минимума в районе $5 000 на недельном открытии и торгуется выше отметки $5 100 на азиатской сессии во вторник. Ослабление опасений по поводу войны в Иране остановило ралли доллара США и помогло американским индексам перейти в положительную зону на день. Осторожность преобладает, так как напряженность в Персидском заливе далека от завершения.

Прогноз по Ethereum: BitMine совершает крупнейшую покупку с декабря, Ли предсказывает дно на этой неделе

Фирма BitMine Immersion Technologies, занимающаяся активами Ethereum, расширила свои цифровые активы на прошлой неделе, добавив 60 976 ETH. Эта цифра представляет собой ее крупнейшую покупку с декабря прошлого года.

Форекс сегодня: нефть стремительно дорожает, USD растет из-за углубления кризиса на Ближнем Востоке

Вот что вам нужно знать в понедельник, 9 марта: