Рынкам удалось вернуться к росту благодаря объявлению ФРС о начале скупки корпоративных облигаций (ранее выкупались только ETF на них). В начале старта программы центробанк совершал сделки на повышенных объёмах, а потом постепенно их снижал. Таким образом, первая фаза работы новых программ в наибольшей степени поддерживала рост рынков. Затем же ее влияние постепенно слабело. Вероятно, по этой причине вчера американскому рынку удалось совершить U-разворот, не только отбив 2% потери внутри дня, но и закончив сессию ростом на 0.8% по S&P500.

Эти тренды коснулись спроса на доллар. Американская валюта вернулась к снижению в понедельник после двух дней отскока. В то же время инвесторы не перестают задаваться вопросом, что будет дальше с долларом и экономикой США, перегруженной долгами.

Прежде всего, на ум приходит предположение, что США выпустят «джинна» инфляции из бутылки. Федрезерв будет намеренно запаздывать с нормализацией политики даже при условии восстановления целевого темпа роста цен. Предполагается, что ускорение роста будет сокращать долги в номинальном выражении. Главное при этом добиться стабильности на рынке облигаций, дабы не допустить бесконтрольного роста стоимости обслуживания госдолга.

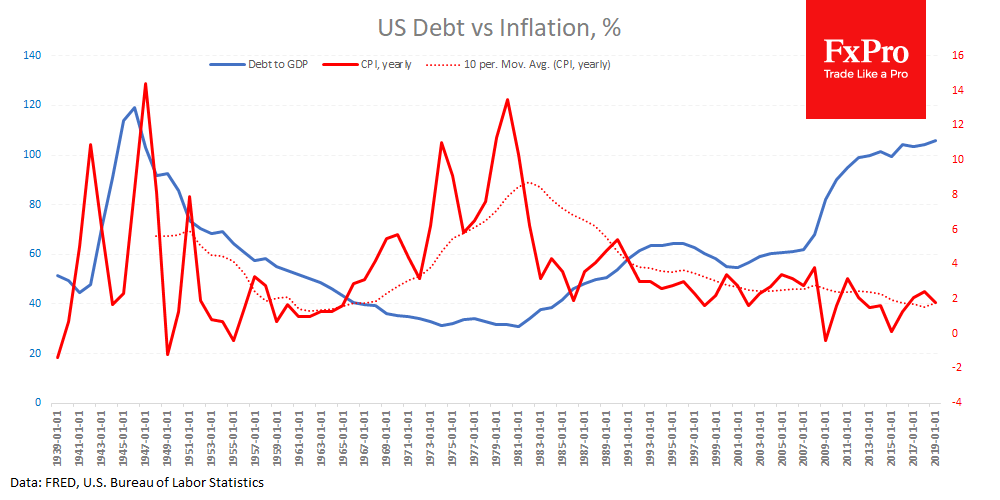

Однако не все так однозначно. Достаточно взглянуть на доступные данные по уровню госдолга к ВВП, начиная с 1939 года. Это цифры показывают, что взлёты инфляции впоследствии увеличивают долговую нагрузку. Хуже того, цены выходят из-под контроля в периоды сравнительно низкого долгового давления, и никак не наоборот. За период более чем в 80 лет корреляция между уровнем инфляции и госдолга к ВВП составляет -0.29%. Это отражает слабую отрицательную связь между показателями. То есть инвесторам в ближайшие кварталы нет смысла опасаться, что политики активируют инфляционную спираль. Как раз наоборот, высокая долговая нагрузка будет подавлять рост цен, что видно как на примере самих США в ранние послевоенные годы, так и на примере Японии.

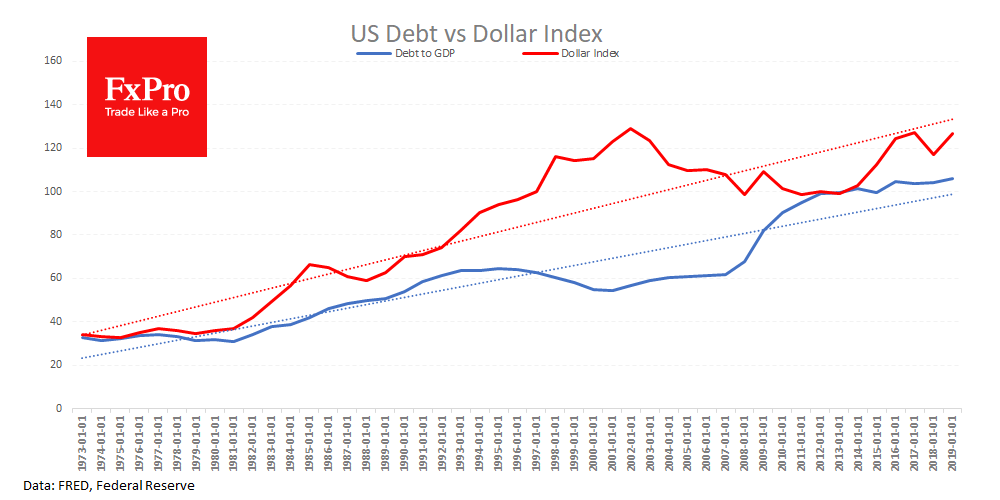

Не менее интересна другая взаимосвязь, между уровнем государственного долга и индексом доллара. За весь период расчета, с 1970-х по конец 2019, индекс доллара к широкой корзине валют имеет тенденцию к росту, равно как и уровень госдолга к ВВП. Исключение наблюдалось лишь с 1996 по 2007 год. Впрочем, это не повлияло на общую весьма явную тенденцию: несмотря на рост американского внешнего долга, индекс доллара имеет тенденцию к укреплению к корзине мировых валют, в которой то одна, то другая валюта регулярно подвергается девальвации.

Команда аналитиков FxPro

Contracts for Difference (‘CFDs’) are complex financial products that are traded on margin. Trading CFDs carries a high level of risk since leverage can work both to your advantage and disadvantage. As a result, CFDs may not be suitable for all investors because you may lose all your invested capital. You should not risk more than you are prepared to lose. Before deciding to trade, you need to ensure that you understand the risks involved taking into account your investment objectives and level of experience. Past performance of CFDs is not a reliable indicator of future results. Most CFDs have no set maturity date. Hence, a CFD position matures on the date you choose to close an existing open position. Seek independent advice, if necessary. Please read FxPro’s full ‘Risk Disclosure Notice’

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

EUR/USD становится негативным вблизи 1,1630

Пара EUR/USD теперь теряет позиции и скользит обратно к уровню 1,1630 во вторник. Доллар США, тем временем, восстанавливает некоторый баланс и незначительно поднимается на фоне стабильного спроса на безопасные активы, так как инвесторы становятся все более осторожными в связи с тем, что затяжной конфликт на Ближнем Востоке может нарушить глобальные поставки энергии и оказать давление на глобальный рост.

Золото сохраняет позитивный уклон вблизи $5 200

Золото продолжает восстанавливаться, вернувшись к отметке $5 200 за тройскую унцию во вторник. Геополитическая напряженность остается в центре внимания, поскольку ситуация на Ближнем Востоке продолжает эскалироваться, в то время как отсутствие четкого направления в долларе США также позволяет безопасному металлу вновь набирать обороты.

WTI остается (очень) волатильным около $85,00/баррель

После ранее произошедшего падения в район ниже $80,00, баррель WTI набрал некоторую скорость и теперь держится около $85,00 во вторник. Продолжающийся кризис на Ближнем Востоке продолжает поддерживать сырьевой товар, хотя ожидания того, что страны G7 могут выпустить стратегические запасы нефти для стабилизации рынков, похоже, несколько ослабили недавнее резкое ралли.

Крипто сегодня: Биткоин, Ethereum, XRP продолжают рост после того, как Трамп заявил, что война с Ираном может скоро закончиться

Биткоин отвоевывает ключевой уровень $70 000, так как Трамп говорит, что война с Ираном может скоро закончиться. Ethereum растет второй день подряд, удерживаясь выше $2 000, несмотря на отток средств из ETF. XRP тестирует ближайшее сопротивление на уровне $1,45, даже несмотря на снижение институционального интереса.

Форекс сегодня: доллар США отступает на фоне улучшения настроений из-за падения цен на нефть

Вот что вам нужно знать во вторник, 10 марта: