- Цена на золото выросла на 0,29%, так как инвесторы ожидают ключевого отчета по количеству рабочих мест в четверг.

- ADP сигнализирует о приостановке найма; Microsoft сократит 9 000 рабочих мест, что усиливает опасения по поводу замедления.

- Геополитические напряженности ослабевают, но срок действия тарифов Трампа сохраняет риски для торговли.

Цена золота осторожно растет в ходе североамериканской сессии, так как трейдеры готовятся к публикации последних данных по Nonfarm Payrolls (NFP) в Соединенных Штатах (США), которые могут оказать решающее влияние на курс процентных ставок, устанавливаемых Федеральной резервной системой (ФРС). На момент написания статьи XAU/USD торгуется на уровне $3 348, с повышением на 0,29%.

Последние отчеты о занятости, как показал ADP, продемонстрировали, что компании приостановили найм, а не увольняли людей, адаптируясь к текущей экономической ситуации. Новости о том, что Microsoft сокращает 9 000 рабочих мест, рисуют мрачный прогноз для рынка труда.

В четверг Бюро статистики труда США опубликует последний отчет о занятости, который, как ожидается, покажет, что экономика добавила 110 000 американцев в рабочую силу, что ниже 139 000, добавленных в мае. Прогнозируется, что уровень безработицы вырастет с 4,2% до 4,3%, все еще в пределах прогнозов 4,4%, установленных ФРС в последнем Обзоре экономических прогнозов.

Геополитические риски резко уменьшились, когда появились новости о возможном 60-дневном перемирии в ходе вторжения Израиля в Газу. Это, наряду с соглашением о перемирии между Израилем и Ираном, сдержало ралли золота, и желтый металл не смог вернуть отметку $3 400.

Кроме того, внимание трейдеров переключилось на торговые сделки между США и их партнерами. С приближением срока 9 июля президент США Трамп заявил, что не будет продлевать срок для возобновления повышения тарифов.

Эта укороченная неделя, предшествующая Дню независимости США 4 июля, будет включать первичные заявки на пособие по безработице и NFP в четверг.

Ежедневный дайджест рыночных движений: цена на золото растет на фоне роста доходностей США и доллара США

- Ралли золота, похоже, продолжится, так как данные, представленные Всемирным золотым советом, показали, что центральные банки добавили 20 тонн желтого металла в мае, при этом Казахстан стал лидером. Национальный банк Казахстана сообщил о 7 тоннах, за ним следует Центральный банк Турции с 6 тоннами и Национальный банк Польши.

- Драгоценный металл немного подорожал, даже несмотря на рост доходности казначейских облигаций США. Доходность 10-летних казначейских облигаций США составляет 4,296%, что на пять базисных пунктов выше. Реальные доходности США, которые рассчитываются путем вычитания ожиданий инфляции из номинальной доходности, также увеличиваются почти на шесть базисных пунктов до 2,006%.

- Отчет о изменении занятости ADP за июнь показал, что частные компании сократили найм на 33 000 в июне, что значительно ниже прогнозов в 95 000. В отчете указано, что поставщики услуг сократили численность работников на 66 000 в июне из-за снижения в профессиональных и деловых услугах.

- Одобрение "Одного большого красивого закона" президента США Дональда Трампа находится под сомнением, так как жесткие республиканцы в Палате представителей рассматривают изменения в законопроекте, который Трамп хочет подписать до 4 июля.

- Трамп объявил о торговой сделке с Вьетнамом, в рамках которой американские товары могут экспортироваться с нулевыми тарифами. В то же время США ввели 20% тариф на товары Вьетнама и 40% пошлины на транзит.

- Председатель Федеральной резервной системы Джером Пауэлл заявил, что политика является умеренно ограничительной и добавил, что не может сказать, слишком ли рано в июле снижать ставки, хотя он не исключает никаких вариантов. Он отметил, что если бы не тарифы президента Дональда Трампа, центральный банк США, вероятно, уже снизил бы ставки еще больше.

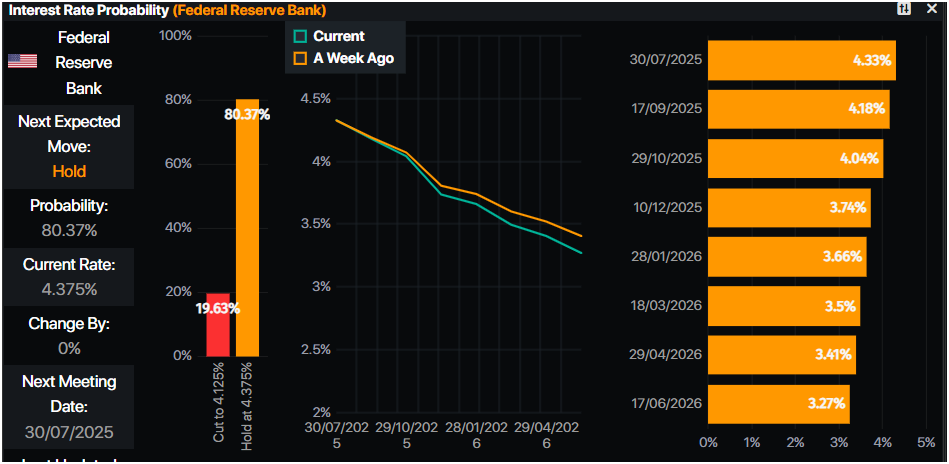

- Денежные рынки предполагают, что трейдеры закладывают 63,5 базисных пункта смягчения к концу года, согласно данным Prime Market Terminal.

Источник: Prime Market Terminal

Технический прогноз XAU/USD: цена на золото готова протестировать $3 400

Восходящий тренд цены на золото сохраняется, трейдеры готовы преодолеть текущий недельный максимум в $3 358, что откроет путь к тестированию отметки $3 400. Моментум остается бычьим, как показывает индекс относительной силы (RSI). Таким образом, путь наименьшего сопротивления склоняется к более высоким ценам.

Если XAU/USD поднимется выше $3 400, ожидайте тестирования уровня $3 450 и исторического максимума (ATH) на уровне $3 500. Напротив, если золото упадет ниже 50-дневной простой скользящей средней (SMA) на уровне $3 320, первой поддержкой будет уровень $3 300. Пробитие последнего откроет уровень пикового минимума 30 июня на $3 246.

Занятость - Часто задаваемые вопросы (FAQ)

Условия на рынке труда являются ключевым элементом оценки состояния экономики и, следовательно, ключевым фактором оценки курса национальной валюты. Высокая занятость или низкий уровень безработицы положительно влияют на потребительские расходы и, следовательно, на экономический рост, повышая стоимость местной валюты. Более того, очень напряженный рынок труда – ситуация, при которой не хватает работников для заполнения открытых вакансий, – также может повлиять на уровень инфляции и, следовательно, на денежно-кредитную политику, поскольку низкое предложение рабочей силы и высокий спрос приводят к повышению заработной платы.

Темпы роста заработной платы в экономике являются ключевыми для политиков. Высокий рост заработной платы означает, что домохозяйства могут тратить больше денег, что обычно приводит к росту цен на потребительские товары. В отличие от более волатильных источников инфляции, таких как цены на энергоносители, рост заработной платы рассматривается как ключевой компонент базовой и устойчивой инфляции, поскольку повышение заработной платы вряд ли будет отменено. Центральные банки по всему миру уделяют пристальное внимание данным о росте заработной платы при принятии решений о денежно-кредитной политике.

Значение, которое каждый центральный банк придает состоянию рынка труда, зависит от его целей. Некоторые центральные банки имеют четкие мандаты, связанные с рынком труда, помимо контроля над уровнем инфляции. Например, Федеральная резервная система (ФРС) США имеет двойной мандат - способствовать максимальной занятости и стабильным ценам. В то же время единственный мандат Европейского центрального банка (ЕЦБ) заключается в том, чтобы держать инфляцию под контролем. Тем не менее, несмотря на все мандаты, условия на рынке труда являются важным фактором для политиков, учитывая их значение как индикатора здоровья экономики и их прямую связь с инфляцией.

Вся информация на данной странице подвержена изменениям. Использование данного сайта автоматически означает принятие наших условий нашего пользовательского соглашения. Пожалуйста, ознакомьтесь с нашей политикой конфиденциальности и юридическим предупреждением. Торговля на валютном рынке с использованием заемных средств несет в себе высокий уровень риска и может подойти не всем инвесторам. Большое кредитное плечо может сыграть как положительную, так и отрицательную роль. Прежде, чем принимать решение о начале торговли на валютном рынке, внимательно продумайте инвестиционные цели, оцените ваш уровень опыта и степень азартности. Существует вероятность, что вы понесете убытки по стартовому или дальнейшему депозиту и тем самым лишитесь средств, к потере которых вы были не готовы. Вы должны осознавать все риски, связанные с торговлей на валютном рынке, и при наличии любых сомнений и вопросов мы рекомендуем консультироваться с независимыми финансовыми советниками. Мнения, выражаемые на сайте FXStreet, являются следствием личных убеждений их авторов и могут не совпадать с мнением FXStreet или руководства компании. FXStreet не берет на себя обязанности проверять точность или обоснованность любых заявлений независимых авторов. Материалы могут быть неполными и/или содержать ошибки. Любые мнения, новости, аналитика, исследования, цены или другая информация, содержащаяся на данном сайте и размещенная сотрудниками FXStreet, партнерами или независимыми авторами, предоставляется как общая оценка ситуации на рынках и не содержит в себе советов по инвестициям. FXStreet не несет ответственности за убыток или полную или частичную потерю прибыли вследствие прямого или непрямого использования информации, размещенной на сайте.

Последние новости

ВЫБОР РЕДАКЦИИ

EUR/USD: Годовой прогноз цен: Рост вытеснит центральные банки из центра внимания в 2026 году

Какой год! Возвращение Дональда Трампа к президентству в Соединенных Штатах (США) безусловно определяло финансовые рынки на протяжении 2025 года. Его не всегда ожидаемые или удивительные решения формировали настроение инвесторов, или, лучше сказать, беспрецедентную неопределенность.

Прогноз по золоту на год: 2026 год может увидеть новые рекордные максимумы, но ралли, подобное 2025 году, маловероятно

Золото достигло нескольких новых рекордных максимумов в течение 2025 года. Опасения по поводу торговой войны, геополитическая нестабильность и монетарное смягчение в крупных экономиках были основными факторами, способствовавшими ралли зол

Прогноз цен по GBP/USD на год: будет ли 2026 год еще одним бычьим годом для фунта стерлингов?

Завершив 2025 год на позитивной ноте, фунт стерлингов (GBP) нацеливается на еще один значимый и оптимистичный год против доллара США (USD) в начале 2026 года.

Прогноз цен на доллар США на год: 2026 год станет годом перехода, а не капитуляции

Доллар США (USD) вступает в новый год на распутье. После нескольких лет устойчивого роста, обусловленного превосходством роста экономики США, агрессивным ужесточением Федеральной резервной системы (ФРС) и повторяющимися эпизодами глобального бегства от рисков, условия, которые поддерживали широкое укрепление доллара США, начинают ослабевать, но не рушатся.

Вот что вам нужно знать в среду, 24 декабря:

Движения на финансовых рынках в среду становятся сдержанными, так как участники готовятся к рождественским праздникам. Фондовые рынки и рынки облигаций в США откроются в обычное время, но закроются раньше в канун Рождества.