- USD/MXN стирает приросты после позитивных данных по настроению в Мичигане, что поднимает доллар США.

- Мексиканский песо остается уязвимым к более широким рисковым настроениям, ограничивая потери USD/MXN.

- Инфляция в США умеряет темпы, но ФРС может не быть готова изменить свой тон прямо сейчас.

Мексиканский песо (MXN) демонстрирует новые признаки слабости по отношению к доллару США после того, как ожидания и настроения в Мичигане обеспечили поддержку доллару.

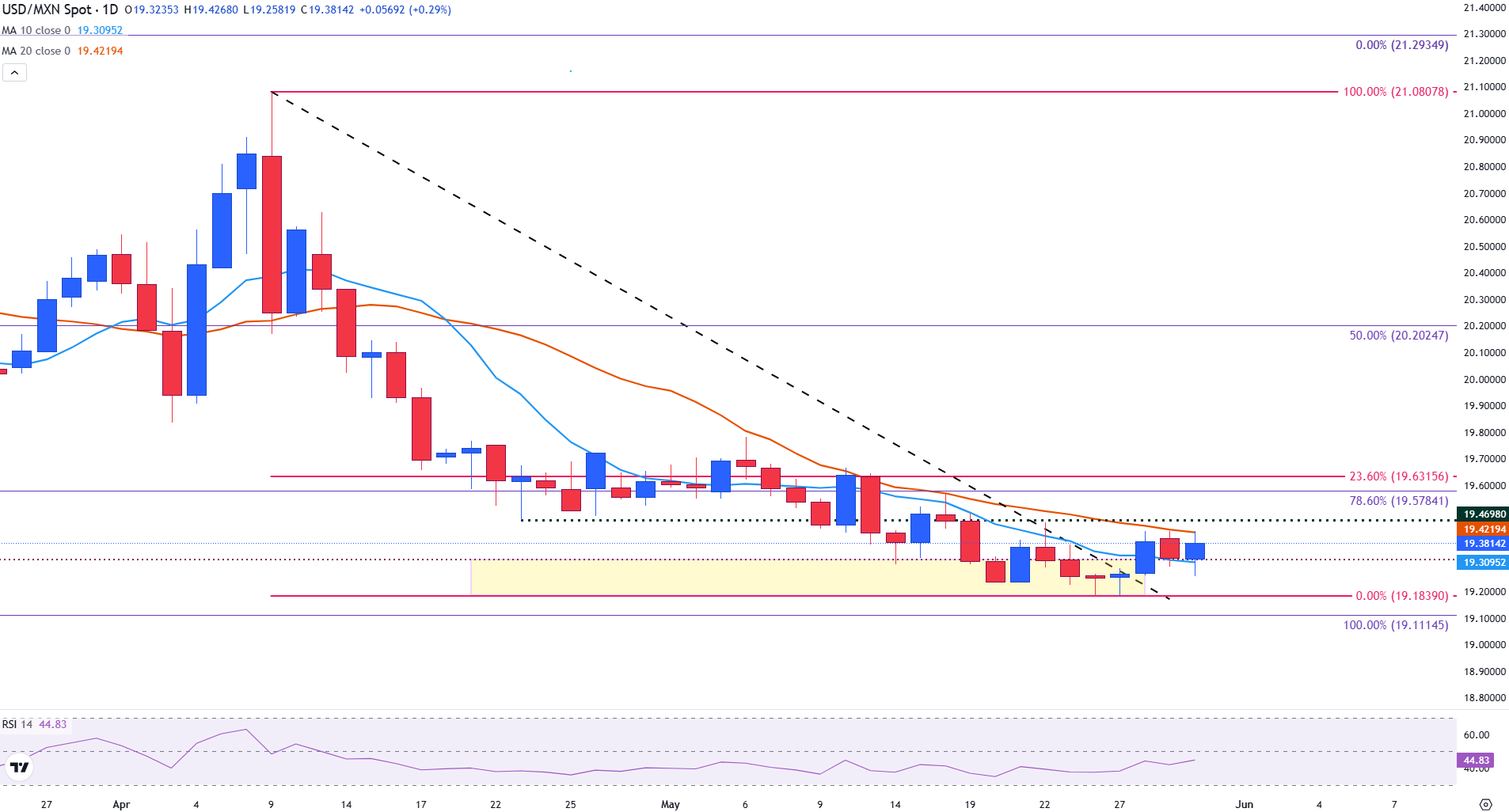

На момент написания, USD/MXN торгуется в диапазоне между психологическими уровнями 19,30 и 19,40, при этом 10-дневная и 20-дневная простые скользящие средние (SMA) обеспечивают дополнительную поддержку и сопротивление для пары.

Данные по настроению в Мичигане оказывают давление на песо, ограничивая потери USD

Предварительные данные Университета Мичигана за май, опубликованные в пятницу, показали умеренное улучшение потребительского настроения и ожиданий, предлагая смешанный, но слегка более оптимистичный взгляд на перспективы домохозяйств в США.

Индекс потребительского настроения вырос до 52,2, увеличившись с 50,8, что указывает на небольшой рост общей уверенности. Тем временем, индекс потребительских ожиданий вырос до 47,9 с 46,5, что указывает на то, что, хотя потребители остаются осторожными относительно будущего, их ожидания немного улучшились.

Оба показателя остаются исторически низкими, но указывают на небольшое ослабление пессимизма, вероятно, отражая стабильный рынок труда и замедление инфляции в последние месяцы.

- Индекс цен на личные потребительские расходы (PCE) в США за апрель показал месячное увеличение на 0,1%, немного выше неизменного уровня марта. Годовой показатель снизился до 2,1% с 2,3%. Базовый PCE вырос до 2,5%, снизившись с 2,7% в предыдущем месяце. Эти данные предполагают голубиный взгляд на будущие процентные ставки в США.

- Предпочтительный показатель инфляции Федеральной резервной системы (ФРС) внимательно отслеживается политиками, инвесторами и валютными рынками. Текущие данные указывают на ослабление ценового давления, что влияет на ожидания относительно будущих процентных ставок.

- В Мексике уровень безработицы за апрель, опубликованный в 12:00 по Гринвичу, составил 2,5%, что соответствует прогнозам аналитиков, несмотря на рост с 2,2% в марте. Тенденции занятости служат опережающим индикатором экономического роста.

- Протокол заседания Банка Мексики (Banxico) за май, опубликованный в четверг, показал, что большинство членов видят понижательные риски для экономической активности; все члены отметили опасения по поводу неопределенности торговой политики США. Это усиливает голубиный настрой центрального банка, с возможностью дальнейшего смягчения.

- В среду квартальный отчет Banxico показал, что центральный банк снизил свой прогноз роста валового внутреннего продукта (ВВП) на 2025 год до 0,1% с 0,6%, ссылаясь на растущие риски внутренней рецессии. Внимание рынка переключается на калибровку политики на фоне ухудшающегося прогноза роста.

- Протоколы заседания Федерального комитета по открытым рынкам (FOMC) были опубликованы в среду. В отчете чиновники ФРС подчеркнули возросшую неопределенность и поддержали осторожный подход.

- USD/MXN остается высокочувствительным к неожиданным данным, особенно когда они имеют последствия для монетарной политики или более широких глобальных настроений. Динамика цен, вероятно, будет реактивной, с потенциалом резких колебаний, если фактические данные отклонятся от ожиданий.

Технический анализ мексиканского песо: быки USD/MXN возвращаются

USD/MXN в настоящее время торгуется в узком диапазоне между 10-дневной простой скользящей средней (SMA) на уровне 19,31 и 20-дневной SMA на уровне 19,42, отражая неопределенность после устойчивого нисходящего тренда.

Прорыв выше 20-дневной SMA привлечет внимание к уровню 78,6% коррекции Фибоначчи от ралли октября-февраля (около 19,58), и успешный выход за этот уровень может открыть путь к 23,6% Фиб от снижения апреля-мая около 19,63. Индекс относительной силы (RSI) поднялся до 45, указывая на то, что медвежий импульс ослабевает, хотя он еще не сигнализировал о бычьей силе.

Снизу, прорыв ниже 10-дневной SMA и психологической поддержки на уровне 19,30 вновь утвердит медвежий контроль, потенциально толкая цены вниз к предыдущему сопротивлению на уровне 19,28 и минимальному уровню мая на 19,18. Это делает текущий диапазон критической зоной для краткосрочного направления.

Дневной график USD/MXN

Доллар США FAQs

Доллар США (USD) является официальной валютой Соединенных Штатов Америки и "де-факто" валютой значительного числа других стран, где он находится в обращении наряду с местными банкнотами. Это наиболее активно торгуемая валюта в мире, на ее долю приходится более 88% всего мирового валютного оборота, или транзакций в среднем на сумму 6,6 трлн долларов в день, согласно данным за 2022 год. После второй мировой войны доллар США заменил британский фунт стерлингов в качестве мировой резервной валюты. На протяжении большей части своей истории доллар США был обеспечен золотом, вплоть до Бреттон-Вудского соглашения в 1971 году, когда Золотой стандарт был отменен.

Наиболее важным фактором, влияющим на стоимость доллара США, является денежно-кредитная политика, которую формирует Федеральная резервная система (ФРС). У ФРС есть две задачи: достижение стабильности цен (контроль инфляции) и содействие полной занятости. Основным инструментом для достижения этих двух целей является корректировка процентных ставок. Когда цены растут слишком быстро, а инфляция превышает целевой показатель ФРС в 2%, ФРС повышает ставки, что способствует укреплению доллара США. Когда инфляция падает ниже 2% или уровень безработицы становится слишком высоким, ФРС может снизить процентные ставки, что оказывает давление на доллар.

В экстренных ситуациях Федеральная резервная система также может напечатать больше долларов и применить количественное смягчение (QE). QE - это процесс, в ходе которого ФРС существенно увеличивает поток кредитов в застопорившейся финансовой системе. Это нестандартная политическая мера, используемая в тех случаях, когда кредиты иссякли, потому что банки не хотят кредитовать друг друга (из-за страха дефолта контрагента). Это крайняя мера, когда простое снижение процентных ставок вряд ли приведет к нужному результату. Это было оружием ФРС для борьбы с кредитным кризисом, возникшим во время Великого финансового кризиса 2008 года. ФРС печатает больше долларов и использует их для покупки государственных облигаций США преимущественно у финансовых институтов. QE обычно приводит к ослаблению доллара США.

Количественное ужесточение (QT) - это процесс, при котором Федеральная резервная система США прекращает покупку облигаций у финансовых институтов и не реинвестирует основную сумму по облигациям, срок погашения которых наступил, в новые покупки. Обычно это положительно сказывается на курсе доллара США.

Вся информация на данной странице подвержена изменениям. Использование данного сайта автоматически означает принятие наших условий нашего пользовательского соглашения. Пожалуйста, ознакомьтесь с нашей политикой конфиденциальности и юридическим предупреждением. Торговля на валютном рынке с использованием заемных средств несет в себе высокий уровень риска и может подойти не всем инвесторам. Большое кредитное плечо может сыграть как положительную, так и отрицательную роль. Прежде, чем принимать решение о начале торговли на валютном рынке, внимательно продумайте инвестиционные цели, оцените ваш уровень опыта и степень азартности. Существует вероятность, что вы понесете убытки по стартовому или дальнейшему депозиту и тем самым лишитесь средств, к потере которых вы были не готовы. Вы должны осознавать все риски, связанные с торговлей на валютном рынке, и при наличии любых сомнений и вопросов мы рекомендуем консультироваться с независимыми финансовыми советниками. Мнения, выражаемые на сайте FXStreet, являются следствием личных убеждений их авторов и могут не совпадать с мнением FXStreet или руководства компании. FXStreet не берет на себя обязанности проверять точность или обоснованность любых заявлений независимых авторов. Материалы могут быть неполными и/или содержать ошибки. Любые мнения, новости, аналитика, исследования, цены или другая информация, содержащаяся на данном сайте и размещенная сотрудниками FXStreet, партнерами или независимыми авторами, предоставляется как общая оценка ситуации на рынках и не содержит в себе советов по инвестициям. FXStreet не несет ответственности за убыток или полную или частичную потерю прибыли вследствие прямого или непрямого использования информации, размещенной на сайте.

Последние новости

ВЫБОР РЕДАКЦИИ

EUR/USD: Годовой прогноз цен: Рост вытеснит центральные банки из центра внимания в 2026 году

Какой год! Возвращение Дональда Трампа к президентству в Соединенных Штатах (США) безусловно определяло финансовые рынки на протяжении 2025 года. Его не всегда ожидаемые или удивительные решения формировали настроение инвесторов, или, лучше сказать, беспрецедентную неопределенность.

Прогноз по золоту на год: 2026 год может увидеть новые рекордные максимумы, но ралли, подобное 2025 году, маловероятно

Золото достигло нескольких новых рекордных максимумов в течение 2025 года. Опасения по поводу торговой войны, геополитическая нестабильность и монетарное смягчение в крупных экономиках были основными факторами, способствовавшими ралли зол

Прогноз цен по GBP/USD на год: будет ли 2026 год еще одним бычьим годом для фунта стерлингов?

Завершив 2025 год на позитивной ноте, фунт стерлингов (GBP) нацеливается на еще один значимый и оптимистичный год против доллара США (USD) в начале 2026 года.

Прогноз цен на доллар США на год: 2026 год станет годом перехода, а не капитуляции

Доллар США (USD) вступает в новый год на распутье. После нескольких лет устойчивого роста, обусловленного превосходством роста экономики США, агрессивным ужесточением Федеральной резервной системы (ФРС) и повторяющимися эпизодами глобального бегства от рисков, условия, которые поддерживали широкое укрепление доллара США, начинают ослабевать, но не рушатся.

Вот что вам нужно знать в среду, 24 декабря:

Движения на финансовых рынках в среду становятся сдержанными, так как участники готовятся к рождественским праздникам. Фондовые рынки и рынки облигаций в США откроются в обычное время, но закроются раньше в канун Рождества.