- Евро падает до 1,1335 на фоне восстановления доллара США, расходящихся путей инфляции и смешанных сигналов политики ЕЦБ.

- Потребительское доверие в США подскочило до 4-летнего максимума, поднимая DXY выше 99,50.

- Охлаждение инфляции во Франции повышает ставки на снижение ставок ЕЦБ, несмотря на ястребиные возражения.

Пара EUR/USD отступила ниже 1,1400 второй день подряд, что связано с восстановлением доллара США (USD) после позитивного отчета по потребительскому доверию. Кроме того, слабые данные по инфляции во Франции подорвали единую валюту, которая во вторник торгуется на уровне 1,1335, снизившись более чем на 0,40%.

Склонность к риску улучшилась, так как участники рынка переваривали новости о том, что президент США Дональд Трамп заявил, что торговые переговоры между Соединенными Штатами (США) и Европейским Союзом (ЕС) набрали некоторый темп после его угрозы в 50% тарифов в прошлую пятницу. Хотя он немного отступил, предоставив пространство для переговоров, остается вопросом, достигнут ли обеими сторонами соглашение до 9 июля.

Оптимистичные данные по потребительскому доверию в США за май, как показал Conference Board (CB), оказали давление на пару EUR/USD. Индекс доллара США (DXY), который отслеживает стоимость американской валюты по отношению к другим шести, вырос более чем на 0,62% до 99,54.

Другие данные из США показали, что заказы на товары длительного пользования резко упали в апреле, достигнув самого низкого уровня с октября 2020 года.

На другом берегу Атлантики, инфляционные показатели Франции продолжали показывать улучшение в процессе дефляции, открывая дверь для дальнейшего смягчения со стороны Европейского центрального банка (ЕЦБ).

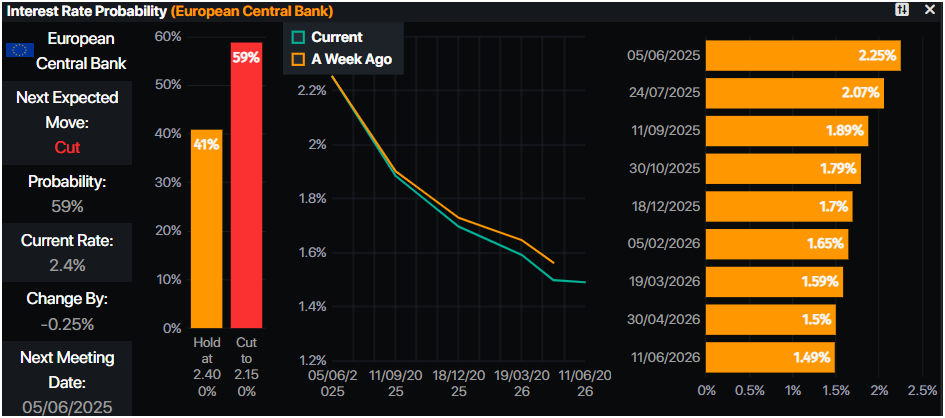

Гедиминас Симкус из ЕЦБ заявил, что он видит возможность для "снижения процентной ставки в июне". Тем не менее, некоторые голоса в ЕЦБ стали немного ястребиными, и Роберт Хольцманн, член Центрального банка Австрии и член ЕЦБ, заявил в интервью Financial Times (FT), что он не видит причин для снижения ставок на заседаниях по политике в июне и июле.

Данные по всему блоку показали, что Индикатор экономического настроения ЕС улучшился впервые за три месяца в мае, что соответствует данным по потребительскому настроению GfK в Германии за июнь.

Дневные движущие силы EUR/USD: Подорванные солидными данными по потребительскому доверию в США, мягкими показателями инфляции во Франции

- Потребительское доверие в США в мае выросло до 98,0, что является самым высоким уровнем за последние четыре года. Стефани Гишар, старший экономист Conference Board, сказала: "Восстановление уже было видно до сделки по торговле между США и Китаем 12 мая, но набрало темп после этого."

- Заказы на товары длительного пользования в США разочаровали инвесторов, упав на 6,3% в месяц в апреле, снизившись с роста на 7,6% в марте, но превысив прогнозы сокращения на 7,8%.

- Согласованный индекс потребительских цен (HICP) во Франции вырос на 0,6% в годовом исчислении в мае, снизившись с роста на 0,9% в апреле и оказавшись ниже прогнозов на уровне 0,9%. Это был самый низкий показатель с декабря 2020 года.

- Индекс потребительского настроения Gfk в июне улучшился с -20,8 до -19,9, но не дотянул до прогнозов на уровне -19. Рост был вызван улучшением перспектив доходов, хотя наблюдается повышенная готовность к сбережениям, а не к расходам, что может снизить перспективы розничных продаж.

- В понедельник президент Европейского центрального банка (ЕЦБ) Кристин Лагард заявила, что евро может стать жизнеспособной альтернативой доллару США в качестве мировой резервной валюты. Однако она отметила, что это может произойти, если правительства укрепят финансовую и безопасность архитектуру блока.

- Участники финансового рынка полностью учли, что ЕЦБ снизит свою процентную ставку по депозитам на 25 базисных пунктов (б.п.) до 2% на заседании по денежно-кредитной политике на следующей неделе.

Источник: Prime Market Terminal

Технический прогноз EUR/USD: Столкновения на уровне 1,14, падение ниже 1,1350 с прицелом на 1,13

EUR/USD имеет восходящую тенденцию, хотя столкнулся с сильным сопротивлением на уровне 1,1400. Ценовое движение в понедельник сформировало «перевернутую молот», свечная модель, которая указывает на то, что продавцы могут брать контроль. Однако в то время требовалось дальнейшее подтверждение. На момент написания, пара упала ниже понедельничного минимума 1,1358, открывая дверь для более низких цен.

Закрытие ниже последнего может отправить EUR/USD к уровню 1,1300. Дальнейшее снижение наблюдается на 20-дневной простой скользящей средней (SMA) на уровне 1,1267, за которой следует отметка 1,1200.

С точки зрения роста, если EUR/USD останется выше 1,1375, следующим сопротивлением будет максимум 26 мая на уровне 1,1418, за которым следуют 1,1450 и 1,1500.

ЕЦБ FAQs

Европейский центральный банк (ЕЦБ), расположенный во Франкфурте, Германия, является резервным банком еврозоны. ЕЦБ устанавливает процентные ставки и управляет денежно-кредитной политикой в регионе. Основной задачей ЕЦБ является поддержание стабильности цен, что означает поддержание инфляции на уровне около 2%. Основным инструментом для достижения этой цели является повышение или понижение процентных ставок. Относительно высокие процентные ставки обычно приводят к укреплению евро, и наоборот. Совет управляющих ЕЦБ принимает решения по денежно-кредитной политике на заседаниях, которые проводятся восемь раз в год. Решения принимаются главами национальных банков еврозоны и шестью постоянными членами, включая президента ЕЦБ Кристин Лагард.

В экстремальных ситуациях Европейский центральный банк может применить инструмент политики, называемый количественным смягчением. QE – это процесс, при котором ЕЦБ печатает евро и использует их для покупки активов – обычно государственных или корпоративных облигаций - у банков и других финансовых учреждений. QE обычно приводит к ослаблению евро. Количественное смягчение - это крайняя мера, когда простое снижение процентных ставок вряд ли поможет достичь стабильности цен. ЕЦБ использовал его во время Великого финансового кризиса 2009-2011 годов, в 2015 году, когда инфляция оставалась на низком уровне, а также во время пандемии covid.

Количественное ужесточение (QT) - это обратная сторона QE. Оно предпринимается после QE, когда происходит восстановление экономики и инфляция начинает расти. В то время как при QE Европейский центральный банк (ЕЦБ) покупает государственные и корпоративные облигации у финансовых институтов, чтобы обеспечить их ликвидностью, при QT ЕЦБ прекращает покупать новые облигации и перестает реинвестировать основную сумму, выплачиваемую по уже имеющимся облигациям. Обычно это положительный (или «бычий») фактор для евро.

Вся информация на данной странице подвержена изменениям. Использование данного сайта автоматически означает принятие наших условий нашего пользовательского соглашения. Пожалуйста, ознакомьтесь с нашей политикой конфиденциальности и юридическим предупреждением. Торговля на валютном рынке с использованием заемных средств несет в себе высокий уровень риска и может подойти не всем инвесторам. Большое кредитное плечо может сыграть как положительную, так и отрицательную роль. Прежде, чем принимать решение о начале торговли на валютном рынке, внимательно продумайте инвестиционные цели, оцените ваш уровень опыта и степень азартности. Существует вероятность, что вы понесете убытки по стартовому или дальнейшему депозиту и тем самым лишитесь средств, к потере которых вы были не готовы. Вы должны осознавать все риски, связанные с торговлей на валютном рынке, и при наличии любых сомнений и вопросов мы рекомендуем консультироваться с независимыми финансовыми советниками. Мнения, выражаемые на сайте FXStreet, являются следствием личных убеждений их авторов и могут не совпадать с мнением FXStreet или руководства компании. FXStreet не берет на себя обязанности проверять точность или обоснованность любых заявлений независимых авторов. Материалы могут быть неполными и/или содержать ошибки. Любые мнения, новости, аналитика, исследования, цены или другая информация, содержащаяся на данном сайте и размещенная сотрудниками FXStreet, партнерами или независимыми авторами, предоставляется как общая оценка ситуации на рынках и не содержит в себе советов по инвестициям. FXStreet не несет ответственности за убыток или полную или частичную потерю прибыли вследствие прямого или непрямого использования информации, размещенной на сайте.

Последние новости

ВЫБОР РЕДАКЦИИ

EUR/USD: Годовой прогноз цен: Рост вытеснит центральные банки из центра внимания в 2026 году

Какой год! Возвращение Дональда Трампа к президентству в Соединенных Штатах (США) безусловно определяло финансовые рынки на протяжении 2025 года. Его не всегда ожидаемые или удивительные решения формировали настроение инвесторов, или, лучше сказать, беспрецедентную неопределенность.

Прогноз по золоту на год: 2026 год может увидеть новые рекордные максимумы, но ралли, подобное 2025 году, маловероятно

Золото достигло нескольких новых рекордных максимумов в течение 2025 года. Опасения по поводу торговой войны, геополитическая нестабильность и монетарное смягчение в крупных экономиках были основными факторами, способствовавшими ралли зол

Прогноз цен по GBP/USD на год: будет ли 2026 год еще одним бычьим годом для фунта стерлингов?

Завершив 2025 год на позитивной ноте, фунт стерлингов (GBP) нацеливается на еще один значимый и оптимистичный год против доллара США (USD) в начале 2026 года.

Прогноз цен на доллар США на год: 2026 год станет годом перехода, а не капитуляции

Доллар США (USD) вступает в новый год на распутье. После нескольких лет устойчивого роста, обусловленного превосходством роста экономики США, агрессивным ужесточением Федеральной резервной системы (ФРС) и повторяющимися эпизодами глобального бегства от рисков, условия, которые поддерживали широкое укрепление доллара США, начинают ослабевать, но не рушатся.

Вот что вам нужно знать в среду, 24 декабря:

Движения на финансовых рынках в среду становятся сдержанными, так как участники готовятся к рождественским праздникам. Фондовые рынки и рынки облигаций в США откроются в обычное время, но закроются раньше в канун Рождества.