Марио Драги может уйти с поста главы ЕЦБ либо триумфатором, либо пустозвоном

Принято считать, что центробанк – не театр одного актера. Решения принимаются коллегиально, большинством голосов, однако Марио Драги уже не раз наступал на горло существующим на рынке догмам. В июле 2012 он пообещал сделать все возможное, чтобы сохранить евро, что стало громом среди ясного неба для его коллег из ЕЦБ. Два года спустя на встрече банкиров в Джексон Хоуле он заявил, что Европейский регулятор на пути к QE. А ведь в то время он сталкивался с такой же жесткой оппозицией в лице «ястребов» Управляющего совета как и сейчас. То что произошло один раз может никогда не повториться, но то что случилось дважды, обязательно повторится в третий раз. В сентябре. Тем более, что перед супер-Марио стоит выбор: уйти с треском или с лавровым венком.

ЕЦБ будет сложно дать инвесторам больше, чем они ожидают. Срочный рынок выдает более чем 50%-ю вероятность снижения ставки по депозитам на 15 б.п, что больше, чем прогнозы экспертов Bloomberg (10 б.п). Рынки рассчитывают на реанимацию программы покупок активов в размере €30-40 млрд в месяц, и вряд ли обрадуются, если Марио Драги всего этого не даст. BofA Merrill Lynch рекомендует хеджировать риски разочарования инвесторов итогом заседания ЕЦБ при помощи деривативов, Goldman Sachs – закрыть короткие позиции по EUR/JPY и перевернуться, а Morgan Stanley сократил свой прогноз масштабов ежемесячных покупок облигаций в рамках QE.

Оппозиция сильна как никогда. По мнению «ястребов», экономика еврозоны не настолько слаба, чтобы реанимировать недавно захороненную программу количественного смягчения; дальнейшее снижение ставок нанесет очередной удар по банкам и не будет иметь существенного эффекта (согласно исследованиям ЕЦБ под руководством главного экономиста Филипа Лейна, отрицательные ставки ускоряют инфляцию лишь на скромные 0,1 п.п в год). Кроме того, Европейский центробанк лишит себя боеприпасов и не сможет противостоять кризису, а избыточные масштабы кредитования во Франции становятся головной болью правительства, которое уже начинает их ограничивать. Понятно, почему Франсуа Вилларуа де Гало примкнул к «ястребам» Управляющего совета. По его словам, ЕЦБ сделает все, что должен, но не нужно ждать от него чудес.

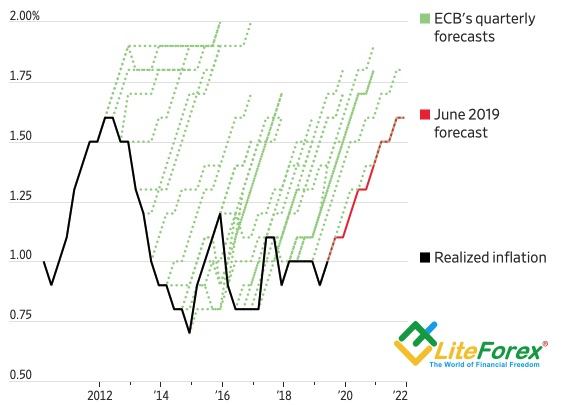

Динамика европейской инфляции

Источник: Wall Street Journal.

Credit Agricole считает: чтобы уйти красиво, Марио Драги должен перекричать рынки. То есть дать инвесторам больше, чем они ожидают. Bloomberg Economics прогнозирует возобновление QE в размере €45 млрд в месяц в течение 12 следующих месяцев, снижение ставки по депозитам на 20 б.п и введение многоуровневых ставок, которые освободят от уплаты процентов около 30% избыточных резервов. Такой масштабный стимул мог бы вернуть надежду в ряды «медведей» по EUR/USD и направить пару к 1,09.

Впрочем, если в прошлом у Марио Драги было время, чтобы убедить своих коллег в необходимости сделать все, что нужно, чтобы сохранить евро, и в необходимости QE, то сейчас времени нет. Позволив себе больше, чем предполагают его полномочия, супер-Марио рискует уйти не триумфатором. Он рискует уйти пустозвоном. Успехи же продавцов евро вряд ли будут иметь долгоиграющий характер.

Дмитрий Демиденко для LiteForex

Пользователь берет на себя полную ответственность за использование и трактовку информации, содержащейся на данном ресурсе, а также за любое решение относительно совершения любого действия, основанное на полученной информации.

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

EUR/USD: Эскалация войны на фоне инфляции в преддверии решений ФРС и ЕЦБ

Пара EUR/USD упала до новых минимумов 2026 года в районе 1,1430, остановившись недалеко от этого уровня, так как доллар США (USD) резко вырос на фоне опасений, связанных с войной, в связи с тем, что кризис на Ближнем Востоке эскалирует на ежедневной основе.

Золото: медвежье давление нарастает на фоне роста опасений по поводу инфляции, что поддерживает USD

На протяжении второй недели подряд золото (XAU/USD) не смогло воспользоваться атмосферой бегства от риска на рынке и понесло потери, так как растущие опасения по поводу инфляции поддержали доллар США (USD).

GBP/USD: фунт стерлингов остается медвежьим, находясь ниже 200-дневной скользящей средней

Фунт стерлингов (GBP) оставался уязвимым, находясь в медвежьей фазе консолидации против доллара США (USD) ниже уровня 1,3500.

Биткоин: Превосходство, вероятно, продолжится, так как притоки в ETF остаются сильными, несмотря на страхи войны

Биткоин (BTC) демонстрирует силу на этой неделе, торгуясь выше $71 000 в пятницу, несмотря на продолжающуюся неопределенность, вызванную затянувшейся войной между США и Ираном.

Форекс сегодня: доллар США вырос почти до 4-месячного максимума на фоне опасений по поводу инфляции

Вот что вам нужно знать в пятницу, 13 марта: