- Индекс доллара США снизился до пятимесячных минимумов.

- Хаотичная торговая политика Трампа остается в центре внимания.

- ФРС вряд ли изменит свои планы на этой неделе.

Доллар США (USD) оставался под давлением во вторую подряд неделю, потянув индекс доллара США (DXY) к новым пятимесячным минимумам в диапазоне 103,25-103,20 11 марта. На данный момент эта зона обеспечила первоначальную поддержку, замедлив динамику распродаж.

В дополнение к медвежьему прогнозу индекс продолжает торговаться ниже своей критической 200-дневной простой скользящей средней (SMA) около отметки 105,00, оставляя дверь открытой для дальнейшего снижения в краткосрочной перспективе.

Просадка доллара резко контрастирует с умеренным отскоком доходности казначейских облигаций США с различными сроками погашения, поскольку инвесторы разбираются в сложной ситуации с изменяющимися тарифами, опасениями по поводу потенциального замедления экономики США и неопределенной траекторией политики Федеральной резервной системы (ФРС).

Торговая турбулентность и ценовые давления

Как и ожидалось, тарифы США снова доминировали в обсуждениях на этой неделе. После введения 25%-ной пошлины на импорт из Мексики и Канады 4 марта президент Дональд Трамп объявил всего через несколько дней, что товары из этих стран в рамках Соглашения США-Мексика-Канада (USMCA) будут освобождены от тарифов до 2 апреля. Тем временем дополнительная 10%-ная пошлина на китайский импорт, увеличившая общую пошлину до 20%, осталась в силе, и Трамп пригрозил ввести 200%-ную пошлину на вино, шампанское и спиртные напитки из Европейского Союза (ЕС) в ответ на тарифы ЕС на американский виски.

Важно различать немедленные и долгосрочные последствия этих тарифных мер. Изначально более высокие импортные пошлины могут повысить потребительские цены — «разовый» эффект, который, вероятно, не побудит ФРС изменить свою политику. Однако если такие торговые меры сохранятся или усилятся, это может привести к тому, что производители и ритейлеры поднимут цены еще больше из-за снижения конкуренции или в стремлении к более высокой прибыли. Этот эффект второго порядка может снизить спрос, замедлить экономическую активность, повлиять на занятость — факторы, которые в конечном итоге могут заставить ФРС принять более решительные меры.

Экономический прогноз под вопросом

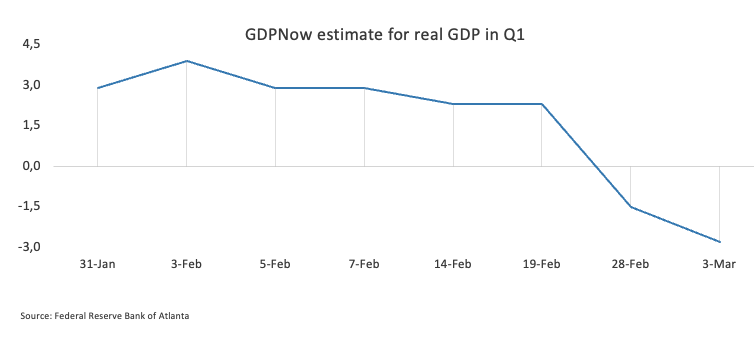

Продолжающееся снижение доллара США вызвало растущие спекуляции о потенциальном замедлении экономической активности. Это настроение было подкреплено недавними неутешительными данными и падением рыночной уверенности.

Несмотря на то, что инфляция устойчиво превышает целевой уровень ФРС в 2% — согласно данным как по индексу потребительских цен (CPI), так и по индексу расходов на личное потребление (PCE) — рынок труда, похоже, охлаждается медленнее, чем ожидалось, добавляя еще один уровень сложности к общей экономической картине.

ФРС сохраняет осторожную позицию

Рыночный консенсус-прогноз предполагает, что ФРС сохранит процентные ставки на уровне 4,25%–4,50% на заседании 19 марта, поддерживая «ястребиный статус-кво» с 29 января. Даже с относительно оптимистичным экономическим прогнозом, политики признали «несколько повышенные» уровни инфляции, что подразумевает, что потенциальные препятствия все еще могут быть впереди — особенно учитывая продолжающуюся неопределенность в торговой политике.

Во время своего полугодового выступления перед Конгрессом председатель ФРС Джером Пауэлл подчеркнул, что нет настоятельной необходимости в дальнейшем снижении ставок, ссылаясь на сильный экономический рост, исторически низкий уровень безработицы и устойчивую инфляцию выше целевого уровня 2%. Недавние замечания чиновников ФРС показывают сбалансированный взгляд: ожидается, что рост экономики продолжится, но ряд факторов неопределенности может повлиять на будущие решения по монетарной политике.

Взгляд в будущее для доллара США

Все взгляды теперь обращены к заседанию Федерального комитета по открытым рынкам (FOMC) на следующей неделе и обновленному «точечному прогнозу», который должен предоставить дополнительные сведения о планах центрального банка на ближайшие месяцы.

Технический анализ: динамика индекса доллара США (DXY)

С технической стороны, индекс доллара США (DXY) опустился ниже своей ключевой 200-дневной простой скользящей средней (SMA), что усиливает медвежий прогноз. Тем временем условия перепроданности могут спровоцировать краткосрочный отскок, если покупатели войдут в рынок.

Если продавцы продолжат доминировать, поддержка может быть найдена сначала на уровне 2025 года 103,22 (11 марта), затем на уровне 2024 года 100,15 (27 сентября) — все это предшествует критическому уровню 100,00.

С другой стороны, любое восстановление может подтолкнуть индекс к ключевой 200-дневной SMA на уровне 104,97, перед промежуточными 100-дневной и 55-дневной SMA на уровнях 106,76 и 107,31 соответственно. Дальше вверх находится недельный максимум 107,66 (28 февраля), с дальнейшим сопротивлением на февральском пике 109,88 (3 февраля) и максимуме с начала года 110,17 (13 января).

Дневной график DXY

ФРС - FAQs

Денежно-кредитная политика в США определяется Федеральной резервной системой (ФРС). У ФРС есть две задачи: достижение стабильности цен и содействие полной занятости. Ее основным инструментом для достижения этих целей является корректировка процентных ставок. Когда цены растут слишком быстро, а инфляция превышает целевой показатель ФРС в 2%, ФРС повышает процентные ставки, увеличивая стоимость заимствований по всей экономике. Это приводит к укреплению доллара США, поскольку делает США более привлекательным местом для размещения своих средств международными инвесторами. Когда инфляция падает ниже 2% или уровень безработицы становится слишком высоким, ФРС может снизить процентные ставки, чтобы стимулировать заимствования, что оказывает давление на доллар.

Федеральная резервная система (ФРС) проводит восемь заседаний по вопросам политики в год, на которых Федеральный комитет по открытым рынкам (FOMC) оценивает экономические условия и принимает решения по денежно-кредитной политике. В заседании FOMC принимают участие двенадцать должностных лиц ФРС – семь членов Совета управляющих, глава Федерального резервного банка Нью-Йорка и четверо из оставшихся одиннадцати президентов региональных резервных банков, которые избираются сроком на один год на основе ротации.

В экстренных ситуациях Федеральная резервная система также может напечатать больше долларов и применить количественное смягчение (QE). QE - это процесс, в ходе которого ФРС существенно увеличивает поток кредитов в застопорившейся финансовой системе. Это нестандартная политическая мера, используемая в тех случаях, когда кредиты иссякли, потому что банки не хотят кредитовать друг друга (из-за страха дефолта контрагента). Это крайняя мера, когда простое снижение процентных ставок вряд ли приведет к нужному результату. Это было оружием ФРС для борьбы с кредитным кризисом, возникшим во время Великого финансового кризиса 2008 года. ФРС печатает больше долларов и использует их для покупки государственных облигаций США преимущественно у финансовых институтов. QE обычно приводит к ослаблению доллара США.

Количественное ужесточение (QT) - это процесс, при котором Федеральная резервная система США прекращает покупку облигаций у финансовых институтов и не реинвестирует основную сумму по облигациям, срок погашения которых наступил, в новые покупки. Обычно это положительно сказывается на курсе доллара США.

Вся информация на данной странице подвержена изменениям. Использование данного сайта автоматически означает принятие наших условий нашего пользовательского соглашения. Пожалуйста, ознакомьтесь с нашей политикой конфиденциальности и юридическим предупреждением. Торговля на валютном рынке с использованием заемных средств несет в себе высокий уровень риска и может подойти не всем инвесторам. Большое кредитное плечо может сыграть как положительную, так и отрицательную роль. Прежде, чем принимать решение о начале торговли на валютном рынке, внимательно продумайте инвестиционные цели, оцените ваш уровень опыта и степень азартности. Существует вероятность, что вы понесете убытки по стартовому или дальнейшему депозиту и тем самым лишитесь средств, к потере которых вы были не готовы. Вы должны осознавать все риски, связанные с торговлей на валютном рынке, и при наличии любых сомнений и вопросов мы рекомендуем консультироваться с независимыми финансовыми советниками. Мнения, выражаемые на сайте FXStreet, являются следствием личных убеждений их авторов и могут не совпадать с мнением FXStreet или руководства компании. FXStreet не берет на себя обязанности проверять точность или обоснованность любых заявлений независимых авторов. Материалы могут быть неполными и/или содержать ошибки. Любые мнения, новости, аналитика, исследования, цены или другая информация, содержащаяся на данном сайте и размещенная сотрудниками FXStreet, партнерами или независимыми авторами, предоставляется как общая оценка ситуации на рынках и не содержит в себе советов по инвестициям. FXStreet не несет ответственности за убыток или полную или частичную потерю прибыли вследствие прямого или непрямого использования информации, размещенной на сайте.

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

USD/JPY восстанавливается синхронно с долларом США, тестирует 152,50

Пара USD/JPY испытывает давление на уровне 152,50 на азиатской сессии в четверг, отскакивая от падения к отметке 151,80. Пара достигает семидневного максимума, следуя за отскоком доллара США по всему спектру рынка. На фоне новых напряженностей между США и Россией доллар США выигрывает от бегства от рисков, в то время как японская иена остается уязвимой на фоне отложенных ожиданий повышения ставки Банка Англии и обсуждений по стимулированию.

Пара AUD/USD сохраняет диапазон ниже 0,6500 на фоне силы доллара США

AUD/USD остается в оборонительной позиции ниже 0,6500 в азиатской торговле в четверг. Доллар США продолжает восстанавливаться на фоне возобновления бегства от рисков, так как геополитические и торговые напряжения продолжают преследовать рынки. США ввели санкции против российских нефтяных компаний, угрожая новыми ограничениями на экспорт программного обеспечения в Китай.

Золото защищает 21-дневную скользящую среднюю на фоне возобновившихся геополитических и торговых трений

Золото борется за отметку $4 100, отыгрывая азиатское падение к уровню $4 065 в четверг. Доллар США находит новый спрос на безопасные активы, так как геополитика и торговые заголовки подрывают интерес к риску. Покупатели золота остаются оптимистичными, находясь выше 21-дневной SMA на уровне $4 024, при этом дневной RSI все еще бычий.

T. Rowe Price подает заявку на активно управляемый ETF на криптовалюту на фоне регуляторных задержек

T. Rowe Price подала заявку на регистрацию S-1 в Комиссию по ценным бумагам и биржам США для запуска активно управляемого биржевого фонда, связанного с несколькими цифровыми валютами. Этот шаг стал ключевым моментом в экспансии фирмы в цифровые активы, даже несмотря на замедление регуляторного прогресса на фоне продолжающегося shutdown правительства США.

Форекс сегодня: фунт стерлингов падает на фоне слабых данных по инфляции в Великобритании

Вот что вам нужно знать в среду, 22 октября: