Ограниченный потенциал коррекции S&P 500, восстановление европейского ВВП и старые шаблоны играют на стороне EUR/USD

Лучший способ предсказать будущее – это создать его. Пусть ФРС видит процесс возвращения ВВП США к тренду долгим, а Белый дом все еще надеется на V-образное восстановление, и Джером Пауэлл, и Стив Мнучин делают все возможное, чтобы экономика вновь стала сильной. Глава Федрезерва сообщил о намерении снизить минимальный размер кредита в рамках программы поддержки бизнеса Майн-стрит, а министр финансов – о намерении увеличить фискальный стимул к концу июля. Вкупе с самым быстрым месячным приростом потребительского доверия с 2011 и принятием Сенатом проекта о пролонгации программы защиты зарплат до 8 августа это позволило фондовым индексам США закончить второй квартал на мажорной ноте и удержало EUR/USD от падения ниже основания 12-й фигуры.

Динамика потребительского доверия в США

Источник: Bloomberg.

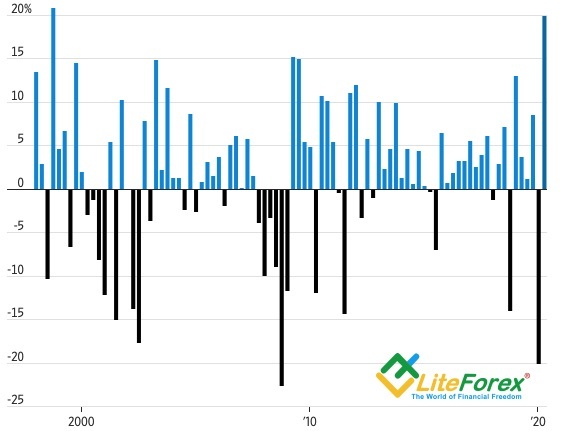

В апреле-июне S&P 500 вырос на 20%, что стало его лучшим результатом с 1998. И хоть ухудшение эпидемиологической обстановки в конце июня попортило кровь покупателям акций, основные козыри «быков» продолжают работать. Дешевая ликвидность и вера в то, что худшее позади, готовы подтолкнуть фондовый индексы выше. Заинтересован в этом и лично Дональд Трамп. История показывает, что действующая партия власти выигрывала выборы в 87% случаев, если S&P 500 на трехмесячном отрезке до даты голосования рос, а не снижался. Согласно последнему опросу Американской ассоциации индивидуальных инвесторов, на рынке лишь 24% «быков», что значительно ниже исторического среднего значения показателя в 38%. Одна хорошая новость о вакцине - и ряды покупателей пополнятся.

Квартальная динамика S&P 500

Источник: Wall Street Journal.

Влияние S&P 500 на доллар США и на EUR/USD сложно переоценить, особенно сейчас, когда с легкой руки ФРС гринбэк стал основной валютой-убежищем. Без поддержки американских фондовых индексов евро будет чувствовать себя крайне неуютно, и напротив, ограниченный потенциал коррекции рынка акций сохраняет надежды «быков» по основной валютной паре на продолжение ралли. Тем более, что у единой европейской валюты есть и свои козыри.

Европа постепенно избавляется от COVID-19 и ей впору посмотреть на Китай, который сделал это немного раньше. В июне деловая активность в производственной сфере Поднебесной выросла до 3-месячного максимума. Индексы менеджеров по закупкам с марта находятся выше отметки 50, что свидетельствует о расширении ВВП. И хоть процесс идет медленно, масштабные стимулы ЕС и ЕЦБ позволяют предположить, что в еврозоне он будет развиваться быстрее.

Динамика ВВП Китая и других стран

Источник: Financial Times.

Дивергенция в экономическом росте – важнейший фактор курсообразования на Forex. Не будем забывать и про психологию. На дневном графике EUR/USD был сформирован так называемый «золотой крест» - ситуация при которой 50-дневная скользящая средняя переместилась выше 200-дневной. Согласно исследованиям BofA Merrill Lynch, в 5-ти из 6-ти раз через 45-50 дней после появления такого сигнала евро был выше. Использование старых шаблонов заставляет «быков» держаться за лонги зубами и способствует краткосрочной консолидации в диапазоне 1,117-1,129.

Дмитрий Демиденко для LiteForex

Пользователь берет на себя полную ответственность за использование и трактовку информации, содержащейся на данном ресурсе, а также за любое решение относительно совершения любого действия, основанное на полученной информации.

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

EUR/USD остается глубоко в красной зоне ниже 1,1500 перед выходом данных из США

EUR/USD не может запустить отскок и торгуется глубоко на отрицательной территории ниже 1,1500 во второй половине дня в пятницу. Доллар США продолжает получать выгоду от притока капитала в безопасные активы, так как напряженность на Ближнем Востоке остается высокой. Рынки ожидают данных по инфляции PCE в США за январь.

Пара GBP/USD продолжает терять позиции, приближаясь к 1,3250 после слабых данных из Великобритании

GBP/USD продолжает снижение к 1,3250 на европейской сессии в пятницу. Пара сталкивается с интенсивным давлением продаж после того, как месячные данные по ВВП и промышленности Великобритании разочаровали в январе, что дополнительно давит на фунт стерлингов. Доллар США привлекает спрос на безопасные активы на фоне углубляющегося ближневосточного кризиса, что добавляет к снижению пары.

Золото не может воспользоваться скромным ростом, пока трейдеры ожидают данных по PCE в США

Золото удерживает скромный внутридневной рост на азиатской сессии, хотя ему не хватает последующих покупок. Дальнейшая эскалация конфликтов на Ближнем Востоке помогает безопасному активу привлечь покупателей на откатах вблизи нижней границы торгового диапазона, удерживаемого в течение последних двух недель, и восстановить часть своих потерь, зафиксированных за последние два дня. Новый верховный лидер Ирана, Моджтаба Хаменеи, предупредил в своем первом публичном заявлении, что все военные базы США в регионе должны быть немедленно закрыты, иначе они будут атакованы.

Ожидается, что уровень безработицы в Канаде вырастет до 6,6% в феврале

Статистическое управление Канады опубликует свой отчет по рабочей силе в пятницу, и участники рынка ожидают умеренного увеличения создания рабочих мест в феврале, при этом изменение занятости прогнозируется на уровне 10 тыс. после -24,8 тыс. в предыдущем месяце.

Форекс сегодня: доллар США вырос почти до 4-месячного максимума на фоне опасений по поводу инфляции

Вот что вам нужно знать в пятницу, 13 марта: