Решится ли Джером Пауэлл в третий раз наступить на грабли?

Затаиться или открыто высказать свое мнение, повлияв на сомневающихся чиновников FOMC? Какое решение выберет Джером Пауэлл в Джексон Хоуле? Рынки ждут его выступления как манны небесной. Они закрыли глаза и на протоколы заседаний ФРС и ЕЦБ, и на статистику по европейской деловой активности. Последние два события спровоцировали американские горки по EUR/USD, но не вывели пару из диапазона краткосрочной консолидации 1,1165-1,122.

Противоречивые экономические данные, тревожные сигналы от рынка и раскол в рядах FOMC дают возможность Пауэллу затаиться, использовать обтекаемые фразы, избегая четких сигналов. У него уже имеется печальный опыт. В конце 2018, своей фразой о том, что текущий уровень ставки далек от нейтрального, он запустил волну распродаж на американском рынке акций. В августе заявлением о корректировке денежно-кредитной политики в середине цикла способствовал развитию отката S&P 500. Скажи председатель ФРС, что дальнейшего ослабления денежно-кредитной политики не требуется, фондовые индексы рухнут как боксер, пропустивший удар в челюсть.

А ведь именно такой точки зрения придерживаются президенты ФРБ Канзас-Сити Эстер Джордж, ФРБ Бостона Эрик Розенгрен и ФРБ Филадельфии Патрик Харкер. Глава ФРБ Далласа Роберт Каплан, напротив, открыт для дальнейшего снижения ставки. Если это потребуется. Таких сомневающихся в FOMC предостаточно, и Джером Пауэлл своим спичем в Джексон-Хоуле вполне способен повлиять на их мировоззрение. Я уже отмечал, что причины для монетарной экспансии в сентябре имеются, другое дело, что каждый чиновник видит их по-своему. Кто-то обеспокоен нежеланием инфляции становиться на якорь в 2%, кто-то рассматривает снижение ставки как превентивную меру, кто-то недоволен тем влиянием, которое оказывает замедление мирового ВВП на американские бизнес-инвестиции и промышленное производство.

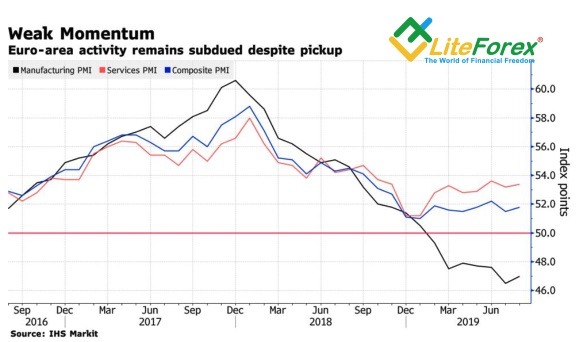

Действительно, PMI в производственном секторе США в августе разочаровал. В отличие от европейского. Композитный индекс менеджеров по закупкам валютного блока вырос до 51,8, деловая активность в производственной сфере Франции вернулась к росту, в то время как ее немецкий аналог опустился к 6-летнему дну. Тем удивительнее выглядит инсайд от Bloomberg: Бундесбанк считает, что несмотря на техническую рецессию, фискального стимула не требуется. Он сам справится.

Динамика деловой активности

Источник: Wall Street Journal.

Динамика европейской деловой активности

Источник: Bloomberg.

Немецкий центробанк полагает, что огневой мощи ЕЦБ будет достаточно, чтобы и экономику со дна вытянуть, и инфляцию подвести к цели. Согласно протоколу июльского заседания Управляющего совета, чиновники обсуждали пакет мер, включая снижение ставки и реанимацию QE. По их мнению, выстрел из нескольких орудий гораздо эффективнее, чем из одного.

Таким образом, позитив от европейской деловой активности и «голубиная» риторика ЕЦБ покачали EUR/USD на волнах, но не заставили пару выйти за пределы торгового диапазона 1,1165-1,122. Вероятнее всего, это сделает Джером Пауэлл, однако я не удивлюсь, если доллар США в ходе его спича в Джексон Хоуле изрядно поштормит.

Дмитрий Демиденко для LiteForex

Пользователь берет на себя полную ответственность за использование и трактовку информации, содержащейся на данном ресурсе, а также за любое решение относительно совершения любого действия, основанное на полученной информации.

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

EUR/USD ускоряет потери, приближается к 1.1500

EUR/USD остается под давлением, возвращаясь к уровню поддержки 1,1500 в четверг. Пара добавляет к откату среды, так как доллар США продолжает набирать обороты на фоне нарастающего кризиса на Ближнем Востоке, что приводит к росту цен на энергию и увеличивает спрос на безопасные активы.

WTI поднимается до трехдневных максимумов в районе $96,00/баррель

Цены на WTI торгуются с заметным ростом в четверг, вновь обращая внимание на психологическую отметку $100,00 за баррель, поскольку инвесторы продолжают внимательно следить за событиями на Ближнем Востоке, где Иран усилил свои атаки на объекты по добыче нефти.

Золото выглядит немного предложенным ниже $5 200

Золото остается под умеренным понижательным давлением в четверг, топчась около отметки $5 170 за тройскую унцию. Тем временем геополитические напряженности остаются в центре внимания, поскольку ситуация на Ближнем Востоке продолжает обостряться, в то время как устойчивые позиции доллара США сдерживают ценовые колебания драгоценного металла.

Мемкоины на тему Трампа мертвы

Мемные монеты на тему Трампа начинались как хайп, но теперь находятся в глубоком падении. Большинство из них потеряли почти всю свою стоимость, оставив поздних инвесторов с огромными убытками и задающимися вопросом, будет ли какое-либо восстановление.

Форекс сегодня: нефть и доллар снова растут на фоне возвращения спроса на безопасные активы

Вот что вам нужно знать в четверг, 12 марта: