Рефлекс покупки на просадках может обеспечить фальстарт краткосрочным инвесторам. В предыдущие два года рынки падали на страхах перед последствиями пандемии, но центробанки и правительства подставляли плечо экономике, а через нее и рынкам.

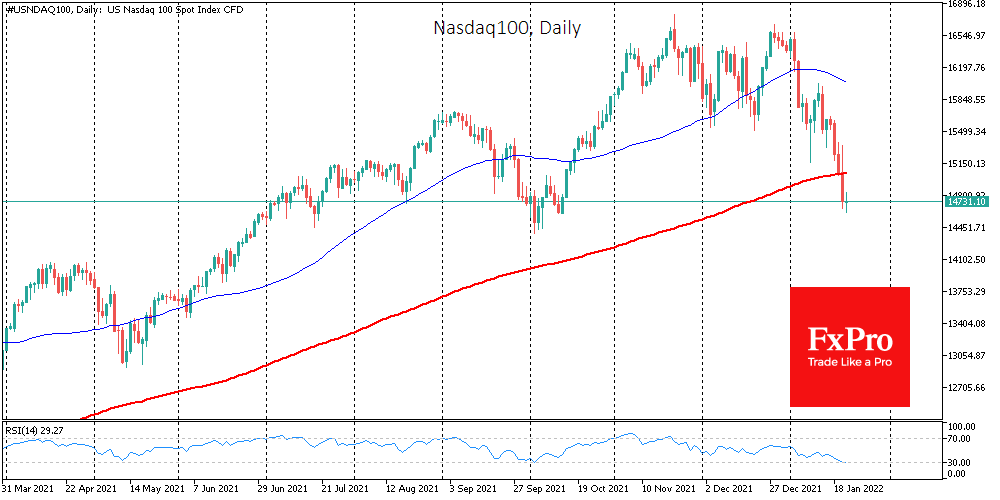

С начала года драйвером снижения был все более ястребиный тон комментариев, что толкало вверх уровень безрисковой процентной ставки. Мы не исключаем, что рынки слишком далеко заходят в своих ожиданиях, прогнозируя более четырех повышений ставки ФРС в этом году.

Турбулентность рынка с начала месяца должна послать ФРС явный сигнал неготовности к столь жестким шагам регулятора. Ранее, осенью 2018-го Пауэлл упустил такой сигнал, настаивая на дальнейших повышениях ставки в 2019-м. Эта жесткость была ошибочной, что и признал ФРС, смягчив риторику, а потом и снизив ставку в 2019-м.

Сделал ли Пауэлл правильные выводы из того эпизода? Это вопрос на сотни миллиардов долларов, которые могут прибавиться или исчезнуть из капитализации компаний, обращающихся на фондовом рынке.

Сезон отчетности или сезон распродажи?

Сезон отчетностей в США, набирающий силу на этой неделе пока вызывает больше тревог, чем приятных сюрпризов. Судя по динамике рынков, инвесторы избавляются от акций карантинных любимчиков. Впрочем, пока нельзя сказать, что они уже готовы массово набирать в портфели акции «стоимости», хотя последние падают значительно меньше первых.

Пока это худший январь за 14 лет.

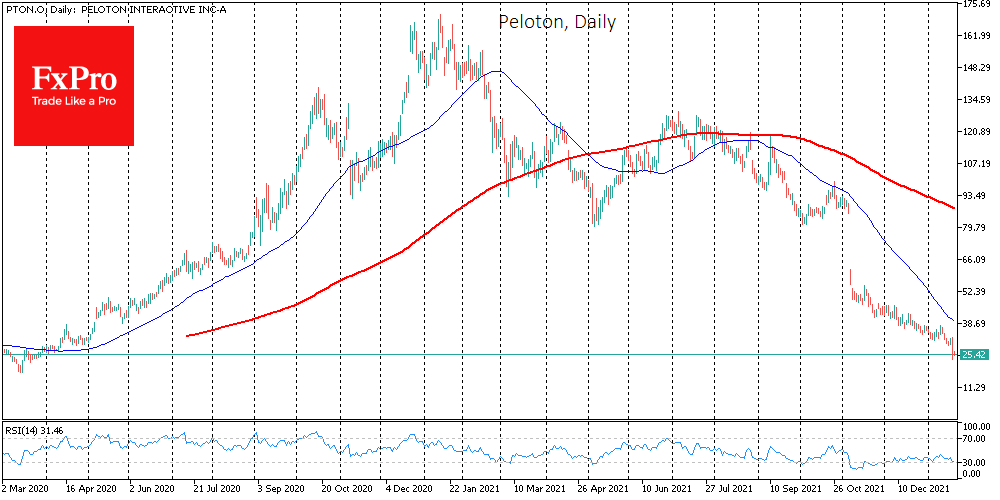

Акции Peloton рухнули на 24% в четверг на сообщениях, что компания приостанавливает производство велотренажеров и беговых дороже из-за низкого спроса. С последним импульсом снижения акции оказались вблизи отметок, где они торговались сразу после размещения на бирже в сентябре 2019-го и примерно на 85% ниже пиковых уровней, достигнутых год назад.

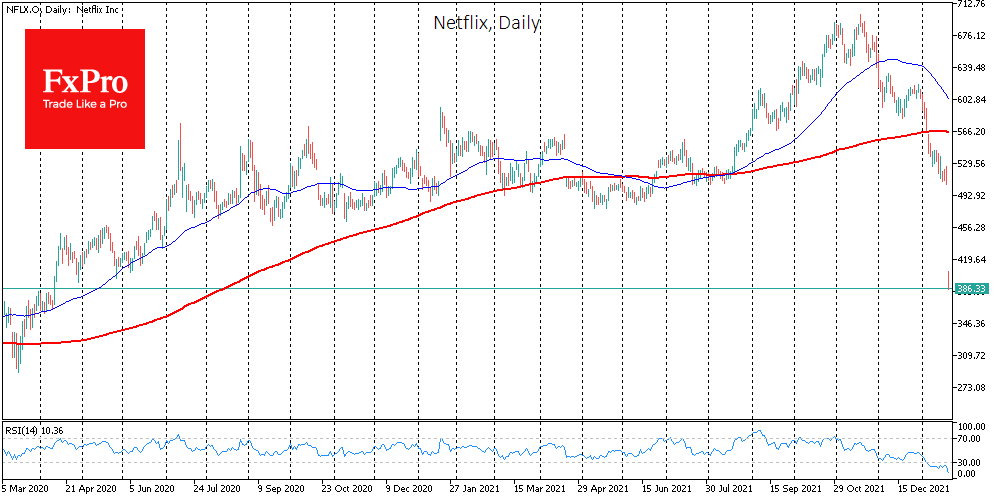

Netflix, с в 20 раз большей капитализацией, также не осталась в стороне от сильных движений, теряя 20% на постмаркете после публикации отчетности. Компания продолжает расти, но инвесторы наказали ее за снижение прогнозов по темпам роста, и это несмотря на выручку и доходы выше ожиданий в прошлом квартале. Но рынок теперь ее оценивает на уровне июня 2020.

Ранее на неделе Goldman Sachs терял 10% за день после разочаровавшей инвесторов отчетности. Нужно сказать, что акциям так и не удалось отскочить, и они курсируют вблизи минимумов с мая 2021.

Apple только предстоит отчитаться на будущей неделе, но она уже потеряла 10% от исторических максимумов, достигнутых в первый день торгов этого года.

Команда аналитиков FxPro

Contracts for Difference (‘CFDs’) are complex financial products that are traded on margin. Trading CFDs carries a high level of risk since leverage can work both to your advantage and disadvantage. As a result, CFDs may not be suitable for all investors because you may lose all your invested capital. You should not risk more than you are prepared to lose. Before deciding to trade, you need to ensure that you understand the risks involved taking into account your investment objectives and level of experience. Past performance of CFDs is not a reliable indicator of future results. Most CFDs have no set maturity date. Hence, a CFD position matures on the date you choose to close an existing open position. Seek independent advice, if necessary. Please read FxPro’s full ‘Risk Disclosure Notice’

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

EUR/USD остается в оборонительной позиции ниже 1,1650 на фоне осторожных рынков

EUR/USD торгуется под давлением ниже 1,1650 на европейской сессии во вторник. Доллар США находит опору как безопасный актив на фоне осторожности на рынке, что затяжной конфликт на Ближнем Востоке может нарушить глобальные поставки энергии и оказать давление на экономический рост.

Золото держится стабильно ниже $5 200 на фоне войны на Ближнем Востоке

Золото удерживает скромный внутридневной рост перед началом европейской сессии, хотя не наблюдается продолжения покупок, и оно остается ниже отметки $5 200. Геополитические риски продолжают оказывать влияние на рынок на фоне дальнейшей эскалации напряженности на Ближнем Востоке, что, в свою очередь, помогает безопасному драгоценному металлу продолжить рост после отскока от психологической отметки $5 000 накануне.

Нефть испытывает трудности, WTI ограничена ниже $90

Цены на нефть пережили драматический внутридневной разворот от самого высокого уровня с июня 2022 года в понедельник после того, как президент США Дональд Трамп заявил, что американо-израильская война против Ирана может быть близка к завершению. Тем не менее, инвесторы продолжают беспокоиться о крупнейшем в истории нарушении поставок нефти после закрытия Ормузского пролива, что способствовало отскоку черного золота в Азии. Однако в европейской торговле во вторник отсутствует продолжение покупок.

Chiliz набирает импульс после технического бычьего прорыва

Chiliz (CHZ) демонстрирует признаки силы, торгуясь выше $0,040 на момент написания во вторник после прорыва из нисходящего клина, технической модели, часто ассоциируемой с бычьими разворотами.

Форекс сегодня: доллар США отступает на фоне улучшения настроений из-за падения цен на нефть

Вот что вам нужно знать во вторник, 10 марта: