- Доходность 30-летних облигаций достигла 5,15% перед тем, как откатиться до 5,05% на фоне опасений по поводу дефицита.

- Бюджетный план Трампа прошел через Палату представителей с одним голосом; ожидается противостояние в Сенате.

- Несмотря на снижение доходности, доллар США растет, так как рынки готовятся к инфляционным рискам.

Доходность казначейских облигаций США снизилась в четверг после того, как доходность 30-летних облигаций США достигла своего самого высокого уровня за 19 месяцев на фоне опасений по поводу увеличения фискального дефицита США, так как "Один большой красивый законопроект" Трампа прошел через Палату представителей США и движется в Сенат.

Доходность долгосрочных казначейских облигаций снижается, так как бюджет Трампа с высоким налоговым бременем проходит через Палату, поднимая фискальные опасения на передний план

Палата представителей США одобрила бюджет Трампа с одним голосом в четверг. Предложение, которое предоставит налоговые льготы на чаевые и автокредиты, произведенные в США, ожидается, что увеличит дефицит на 3,8 миллиарда долларов, согласно Бюджетному управлению Конгресса (CBO).

Доходность 30-летних казначейских облигаций США достигла 5,15% в ходе торговой сессии, что является самым высоким уровнем с ноября 2023 года, но на данный момент откатилась до 5,05%, снизившись на три базисных пункта (б.п.) от своего начального уровня.

Доходность 10-летних эталонных облигаций США составляет 4,545%, снизившись на пять б.п. Тем не менее, индекс доллара США (DXY), который измеряет стоимость доллара по отношению к корзине из шести валют, проигнорировал падение доходности США и вырос на 0,26% до 99,95 на момент написания.

Moody’s понизило кредитный рейтинг государственного долга США с AAA негативного до Aa1 стабильного на прошлой неделе, что вызвало резкий скачок по всей кривой доходности США.

Непредсказуемая экономическая политика президента США Дональда Трампа вызвала скачок доходности казначейских облигаций по всей кривой. Тарифы рассматриваются как способствующие инфляции, а увеличение фискального дефицита США продолжает оказывать давление на рынок облигаций.

Доходность 10-летних облигаций США против ожиданий снижения ставки по федеральным фондам в декабре 2025 года

Источник: Tradingview

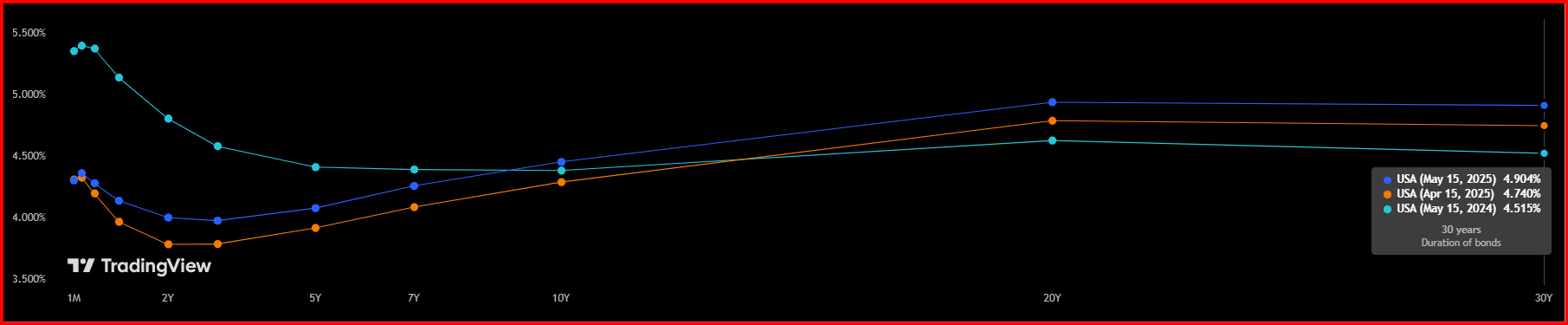

Кривая доходности США

Источник: Tradingview

Процентные ставки США FAQs

Процентные ставки устанавливаются финансовыми учреждениями по кредитам заемщиков и выплачиваются в виде процентов вкладчикам. На них влияют базовые ставки по кредитам, которые устанавливаются центральными банками в ответ на изменения в экономике. Центральные банки обычно уполномочены обеспечивать стабильность цен, что в большинстве случаев означает установление целевого уровня базовой инфляции на уровне около 2%. Если инфляция упадет ниже целевого уровня, центральный банк может снизить базовые кредитные ставки с целью стимулирования кредитования и подъема экономики. Если инфляция существенно превышает 2%, это обычно приводит к тому, что центральный банк повышает базовые ставки по кредитам в попытке снизить инфляцию.

Более высокие процентные ставки, как правило, способствуют укреплению национальной валюты, поскольку делают ее более привлекательной инвестицией для размещения своих денег глобальными инвесторами.

Более высокие процентные ставки в целом негативно влияют на цену золота, поскольку они увеличивают издержки, связанные с возможностью держать золото вместо того, чтобы инвестировать в процентные активы или положить наличные в банк. Если процентные ставки высоки, это обычно приводит к росту цены доллара США (USD), а поскольку цена на золото устанавливается в долларах, это приводит к снижению цены на золото.

Ставка по федеральным фондам - это ставка овернайт, по которой американские банки предоставляют кредиты друг другу. Это ключевая ставка, устанавливаемая Федеральной резервной системой на заседаниях FOMC. Она задается в виде диапазона, например, 4,75-5,00%, хотя верхний предел (в данном случае 5,00%) является основным значением. Рыночные ожидания относительно будущей ставки ФРС отслеживаются с помощью инструмента CME FedWatch, который отслеживает поведение многих финансовых рынков в ожидании будущих решений ФРС по монетарной политике.

Вся информация на данной странице подвержена изменениям. Использование данного сайта автоматически означает принятие наших условий нашего пользовательского соглашения. Пожалуйста, ознакомьтесь с нашей политикой конфиденциальности и юридическим предупреждением. Торговля на валютном рынке с использованием заемных средств несет в себе высокий уровень риска и может подойти не всем инвесторам. Большое кредитное плечо может сыграть как положительную, так и отрицательную роль. Прежде, чем принимать решение о начале торговли на валютном рынке, внимательно продумайте инвестиционные цели, оцените ваш уровень опыта и степень азартности. Существует вероятность, что вы понесете убытки по стартовому или дальнейшему депозиту и тем самым лишитесь средств, к потере которых вы были не готовы. Вы должны осознавать все риски, связанные с торговлей на валютном рынке, и при наличии любых сомнений и вопросов мы рекомендуем консультироваться с независимыми финансовыми советниками. Мнения, выражаемые на сайте FXStreet, являются следствием личных убеждений их авторов и могут не совпадать с мнением FXStreet или руководства компании. FXStreet не берет на себя обязанности проверять точность или обоснованность любых заявлений независимых авторов. Материалы могут быть неполными и/или содержать ошибки. Любые мнения, новости, аналитика, исследования, цены или другая информация, содержащаяся на данном сайте и размещенная сотрудниками FXStreet, партнерами или независимыми авторами, предоставляется как общая оценка ситуации на рынках и не содержит в себе советов по инвестициям. FXStreet не несет ответственности за убыток или полную или частичную потерю прибыли вследствие прямого или непрямого использования информации, размещенной на сайте.

Последние новости

ВЫБОР РЕДАКЦИИ

Золото отступает от рекордных максимумов на фоне фиксации прибыли в канун Рождества

Золото отступает после роста к уровню $4 525, или нового исторического максимума, хотя нисходящий тренд остается ограниченным на фоне бычьего фундаментального фона. Продажа доллара США продолжает оставаться актуальной на фоне голубиных ожиданий в отношении ФРС, что продолжает действовать как попутный ветер для золота на фоне постоянных геополитических рисков.

EUR/USD откатился от трехмесячных максимумов, удерживается вблизи 1,1800 на фоне более слабого доллара США

EUR/USD консолидирует достижения ниже 1,1800 в европейские часы торгов в среду. Широко ослабленный доллар США продолжает поддерживать пару на фоне спокойных рынков и низкой ликвидности в канун Рождества.

GBP/USD держится в диапазоне около 1,3500 на фоне спокойных рынков

GBP/USD сохраняет диапазонную торговлю в районе 1,3500 на европейской сессии в среду. Фунт стерлингов имеет преимущество над долларом США на фоне легкой торговли перед Рождеством, так как трейдеры отходят на второй план перед праздничным сезоном.

Медведи Shiba Inu усиливают давление, нацеливаясь на годовые минимумы

Цена Shiba Inu остается под давлением, торгуясь ниже $0,000070 в среду, так как медвежий импульс продолжает доминировать на более широком крипторынке. Данные по ончейн и деривативам дополнительно поддерживают медвежье настроение, в то время как технический анализ предполагает более глубокую коррекцию, нацеленную на годовые минимумы.

Вот что вам нужно знать в среду, 24 декабря:

Движения на финансовых рынках в среду становятся сдержанными, так как участники готовятся к рождественским праздникам. Фондовые рынки и рынки облигаций в США откроются в обычное время, но закроются раньше в канун Рождества.