- Новые данные по инфляции в США могут ослабить опасения, вызванные сильными данными по количеству рабочих мест в несельскохозяйственном секторе.

- Любые сигналы Федеральной резервной системы США о снижении ставки находятся в центре ее решения.

- Чиновники Банка Японии, вероятно, будут оказывать давление на иену после слабых данных по ВВП, что повышает риски интервенций.

- Данные по PPI и потребительскому доверию в США могут стать поводом для контраргументации.

У событий высшего уровня и лондонских автобусов есть нечто общее - иногда ждать приходится долго, а потом они приходят одновременно. На этой неделе отчет по индексу потребительских цен (CPI) в США публикуется всего за несколько часов до объявления решения Федеральной резервной системы (ФРС), которое будет сопровождаться свежими прогнозами по процентным ставкам. Политики могут в спешке скорректировать свои прогнозы. В среду произойдут два ключевых события.

1) Индекс CPI в США может показать более радужную картину, чем количество рабочих мест в несельскохозяйственном секторе, что окажет поддержку рынкам

Среда, 15.30 мск. Насколько быстро снижается инфляция? Это главный вопрос для рынков уже более года. Индекс потребительских цен (CPI) - главный движитель рынка. В то время как ФРС ориентируется на индекс PCE, другой индикатор роста цен, CPI публикуется раньше и вызывает "фейерверк".

Год начался с упрямо высоких показателей инфляции, и спокойствие наступило только в апрельском отчете, который показал снижение базовой инфляции, исключающей волатильность цен на энергоносители и продукты питания.

После снижения до 3,6% г/г в апреле, экономический календарь указывает на 3,5% в мае, что является еще одним небольшим отступлением. Экономисты более осторожно относятся к месячным показателям, и ожидается повторение апрельского роста на 0,3%.

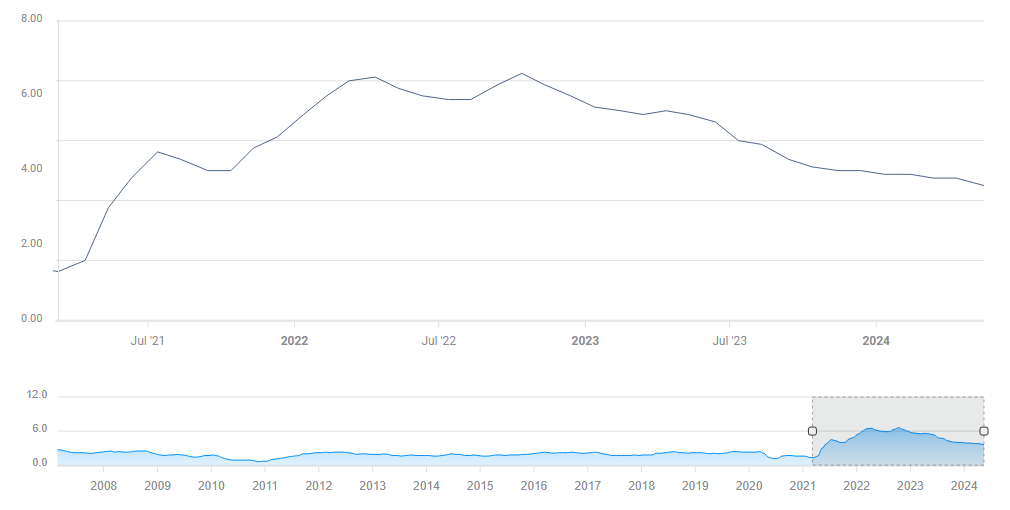

Базовая инфляция медленно снижается:

Базовый индекс CPI г/г. Источник: FXStreet

Каждая десятая доля имеет значение для рынков, а также для политиков Федеральной резервной системы США, которые собираются в Вашингтоне и объявляют о своем решении. Одно можно сказать наверняка - реакция будет неравномерной. Некоторые участники рынка захотят отреагировать на данные, в то время как другие захотят подождать реакции ФРС.

В случае отклонения основных показателей на 0,2 % и более от ожиданий реакция будет сильной, но промах или опережение всего на 0,1 % как месячных, так и годовых основных показателей, только в одном случае или вообще ни в одном, вероятно, вызовет колебания вверх-вниз.

Если годовой базовый индекс CPI окажется на уровне 3,5%, как и ожидалось, это будет еще одним шагом вниз - хорошая новость для ФРС, акций и золота. Однако отсутствие сюрприза отложит любую позитивную реакцию до решения ФРС.

2) Решение ФРС зависит от точечного прогноза

Среда, 21.00 мск, пресс-конференция в 21.30 мск. Одно или два снижения ставки в этом году? Некоторые представители Федеральной резервной системы США сигнализируют о том, что процентные ставки вообще не будут снижаться. Каждые три месяца ФРС публикует обновленный прогноз по росту, инфляции, занятости и, самое главное, процентным ставкам. Еще в марте медиана прогнозов указывала на три снижения ставок в 2024 году - но только в марте.

Ожидается, что самый влиятельный в мире центральный банк снова оставит процентные ставки без изменений, но эти новые прогнозы - "точечный прогноз" - будут опубликованы одновременно и вызовут первоначальную реакцию.

Медианное ожидание одного снижения ставки будет способствовать росту курса доллара США (USD), а два снижения - росту акций и золота.

Инвесторы также будут следить за заявлением, особенно за комментариями по поводу инфляции, на фоне свежих данных по CPI, опубликованных ранее в этот день. Ключевое слово - уверенность. Если банк уверен, что инфляция снижается, это будет позитивно для рынков, в то время как повторение обеспокоенного подхода к росту цен окажет негативное влияние.

Председатель ФРС Джером Пауэлл встретится с прессой через 30 минут после релиза, и его комментарии по поводу ставок, роста, инфляции и занятости имеют значение. Еще в мае он заявил, что "неожиданная слабость" на рынке труда послужит поводом для более раннего снижения ставки. В то время как ФРС по-прежнему ориентируется на инфляцию, Пауэлл, похоже, уделил больше внимания занятости, чем раньше.

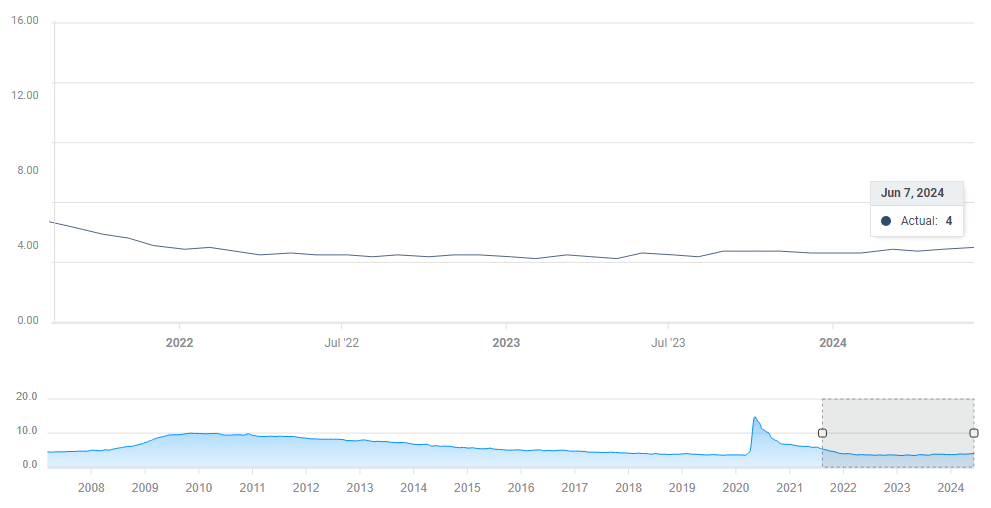

Согласно данным о количестве рабочих мест в несельскохозяйственном секторе, уровень безработицы в мае вырос до 4%. Беспокоит ли это Пауэлла?

Уровень безработицы в США. Источник: FXStreet

Любое беспокойство по поводу рынка труда могло бы вызвать надежды на скорое снижение ставки. С другой стороны, тот же NFP показал значительный рост числа рабочих мест - на 272 000.

В отношении Пауэлла можно с уверенностью сказать, что он скажет, что ФРС зависит от данных. Конкретные комментарии по поводу отчета CPI будут интересны, и это может привести к разрядке сдерживаемого давления, связанного с этим отчетом. Это повысит волатильность.

В целом, Тточечный прогноз, скорее всего, вызовет первоначальную реакцию, а дальнейшие движения будут зависеть от заявления Пауэлла и того, что произошло ранее в CPI.

3) PPI может спровоцировать нестабильную динамику цен

Четверг, 15.30 мск. Менее чем через 24 часа после решения ФРС; отчет по индексу цен производителей (PPI) даст еще один взгляд на инфляцию. Цены производителей, как еще называют PPI, служат индикатором будущей потребительской инфляции. Корреляция между этими показателями слабее, чем в прошлом, однако это вызовет определенную реакцию на рынке.

После апрельского скачка базового индекса PPI на 0,5 % теперь можно ожидать некоторого замедления роста. Более глубокое падение успокоит рынки, повысив акции и Золото, а признаки роста инфляции поднимут доллар США.

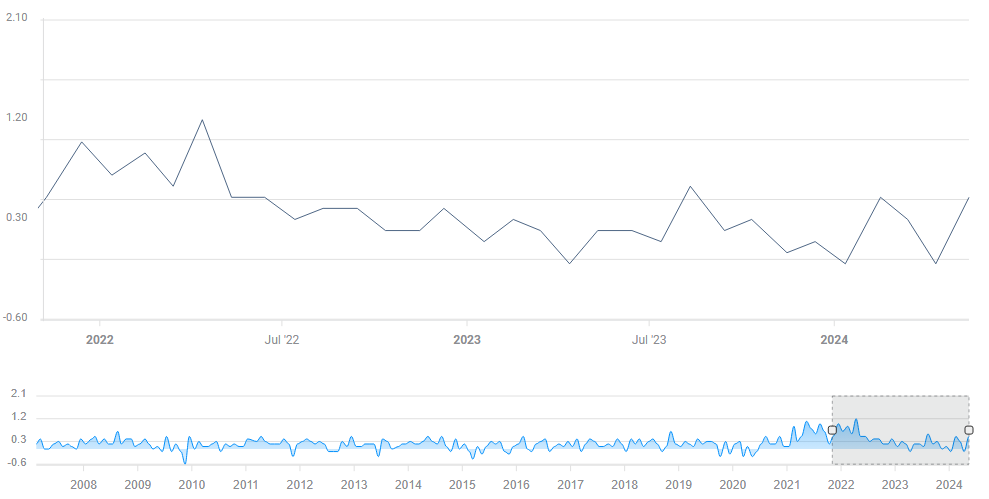

В последние месяцы динамика базового индекса PPI была нестабильной:

Базовый PPI м/м. Источник: FXStreet

Я ожидаю, что любая реакция будет кратковременной, что дает возможность для контрповедения - алгоритмы реагируют первыми, а люди осознают все значение данных позже. Более вероятно, что данные пойдут вразрез с нарративом, нарисованным в CPI и решении ФРС.

Если рынки будут мрачными, а PPI слабым, оптимизм быстро угаснет. Сильный PPI на фоне "голубиного" ФРС и более мягкого CPI также приведет к отскоку.

4) Банк Японии окажет давление на иену с помощью "голубиной" политики

Пятница, азиатская сессия. Будут ли японские процентные ставки снова повышены? Банк Японии (BoJ) был последним крупным центральным банком, который повысил ставки - и только до 0% с отрицательного уровня. Хотя третья по величине экономика мира вышла из дефляционного состояния, инфляция остается сдержанной.

Учитывая разницу в 5% между американскими и японскими процентными ставками, неудивительно, что курс USD/JPY растет - но это означает, что импорт в Японию становится неоправданно дорогим. Чиновникам в Токио нужна внутренняя инфляция, но не импортная - отсюда и периодические интервенции для укрепления иены.

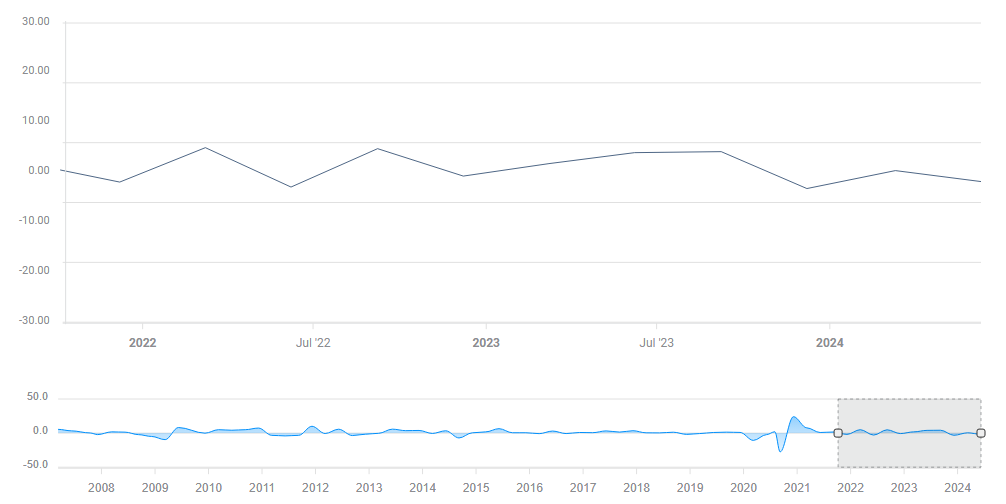

На данном этапе Банк Японии намерен оставить ставки без изменений - не только потому, что инфляция остается умеренной, но и потому, что экономика сжимается. Обновленные данные по валовому внутреннему продукту (ВВП) за первый квартал показали снижение на 1,8% в годовом исчислении. Это вызывает тревогу и означает, что повышения ставок на горизонте не предвидится.

ВВП Японии. Источник: FXStreet

Голубиное" послание Банка Японии может спровоцировать новое ослабление иены, что заставит Министерство финансов Японии прибегнуть к интервенции.

Несмотря на отсутствие изменений в монетарной политике, USD/JPY и кроссы иены могут испытать сильную волатильность после принятия решения.

5) Потребдоверие - последний отчет недели

Пятница, 17.00 мск. Потребление в июне - вот что отразит индекс потребительских настроений Мичиганского университета. Корреляция между уверенностью и реальными покупками ослабла - американцы говорят, что экономика слаба, но их дела идут хорошо, а розничные продажи растут.

Тем не менее, после насыщенной событиями недели одна лишь публикация этих данных должна потрясти рынки. Инвесторы будут следить за компонентами долгосрочных инфляционных ожиданий в этом отчете, поскольку ФРС также смотрит на них. Окончательные данные за май составили 3%, и любое отклонение может вызвать реакцию.

Как и в случае с PPI, я ожидаю краткосрочного движения, которое может быть быстро развернуто. Сама по себе публикация данных означает, что больше никаких показателей не ожидается, и инвесторы могут оглянуться на неделю. Если движение было сильным, может произойти фиксация прибыли, что приведет к развороту некоторых движений, вызванных "Суперсредой" и другими событиями.

Заключительные размышления

Редко когда публикация CPI и решение ФРС происходят в один день, а это означает неожиданную волатильность. Я рекомендую торговать с особой осторожностью.

Вся информация на данной странице подвержена изменениям. Использование данного сайта автоматически означает принятие наших условий нашего пользовательского соглашения. Пожалуйста, ознакомьтесь с нашей политикой конфиденциальности и юридическим предупреждением. Торговля на валютном рынке с использованием заемных средств несет в себе высокий уровень риска и может подойти не всем инвесторам. Большое кредитное плечо может сыграть как положительную, так и отрицательную роль. Прежде, чем принимать решение о начале торговли на валютном рынке, внимательно продумайте инвестиционные цели, оцените ваш уровень опыта и степень азартности. Существует вероятность, что вы понесете убытки по стартовому или дальнейшему депозиту и тем самым лишитесь средств, к потере которых вы были не готовы. Вы должны осознавать все риски, связанные с торговлей на валютном рынке, и при наличии любых сомнений и вопросов мы рекомендуем консультироваться с независимыми финансовыми советниками. Мнения, выражаемые на сайте FXStreet, являются следствием личных убеждений их авторов и могут не совпадать с мнением FXStreet или руководства компании. FXStreet не берет на себя обязанности проверять точность или обоснованность любых заявлений независимых авторов. Материалы могут быть неполными и/или содержать ошибки. Любые мнения, новости, аналитика, исследования, цены или другая информация, содержащаяся на данном сайте и размещенная сотрудниками FXStreet, партнерами или независимыми авторами, предоставляется как общая оценка ситуации на рынках и не содержит в себе советов по инвестициям. FXStreet не несет ответственности за убыток или полную или частичную потерю прибыли вследствие прямого или непрямого использования информации, размещенной на сайте.

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

AUD/USD остается глубоко в красной зоне около 0,7000 после данных по ВВП Австралии и индексов PMI в Китае

AUD/USD испытывает трудности с капитализацией отскока предыдущего дня от минимума более чем за три недели и остается под давлением около 0,7000 на азиатской сессии в среду. Пара проигнорировала утешительные данные по ВВП Австралии за четвертый квартал и смешанные данные по PMI из Китая. Растущая геополитическая напряженность на Ближнем Востоке продолжает давить на настроения инвесторов, что приносит пользу статусу доллара США как безопасного актива за счет высокодоходного австралийского доллара.

USD/JPY отступает к уровню 157,50 на фоне опасений интервенции Японии

USD/JPY откатывается к уровню 157,50 на азиатской сессии в среду, так как быки становятся осторожными на фоне опасений по поводу интервенции Японии на валютном рынке после недавнего ралли, достигшего почти шестинедельного максимума во вторник. Тем временем, сниженные ставки на немедленное повышение ставки Банка Японии подрывают японскую иену, в то время как бегство в безопасные активы способствует статусу доллара США как глобальной резервной валюты на фоне ожиданий менее голубиного настроя ФРС, что ограничивает снижение для пары.

Золото отскакивает к $5 200 на фоне устойчивого спроса на безопасные активы

Золото отскакивает к уровню $5 200 на азиатской сессии в среду, отдаляясь от более чем недельного минимума. Устойчивый приток капитала в безопасные активы на фоне нарастающей геополитической напряженности на Ближнем Востоке служит попутным ветром для золота. Однако бычий доллар США и сокращение ставок на более агрессивное смягчение со стороны ФРС США могут ограничить потенциал роста недоходного желтого металла перед отчетом ADP по занятости в США и данными по индексу PMI в сфере услуг, которые будут опубликованы позднее сегодня.

Ethereum: Киты активизируют покупки по мере сокращения коротких позиций

После того как Ethereum-киты сохраняли стабильность в преддверии последних выходных, они вернулись к активным действиям, воспользовавшись волатильностью, вызванной нарастающими военными действиями между США и Ираном.

Форекс сегодня: доллар США удерживает позиции на фоне распространения хаоса на Ближнем Востоке

Вот что вам нужно знать во вторник, 3 марта: