Аккуратное восстановление глобальных рынков вызвано надеждами на третий пакет мер поддержки, в сочетании с ослаблением ограничений в экономике. Вчера во второй половине дня нефть развернулась к росту на фоне геополитических новостей и отскока после экстремальной перепроданности.

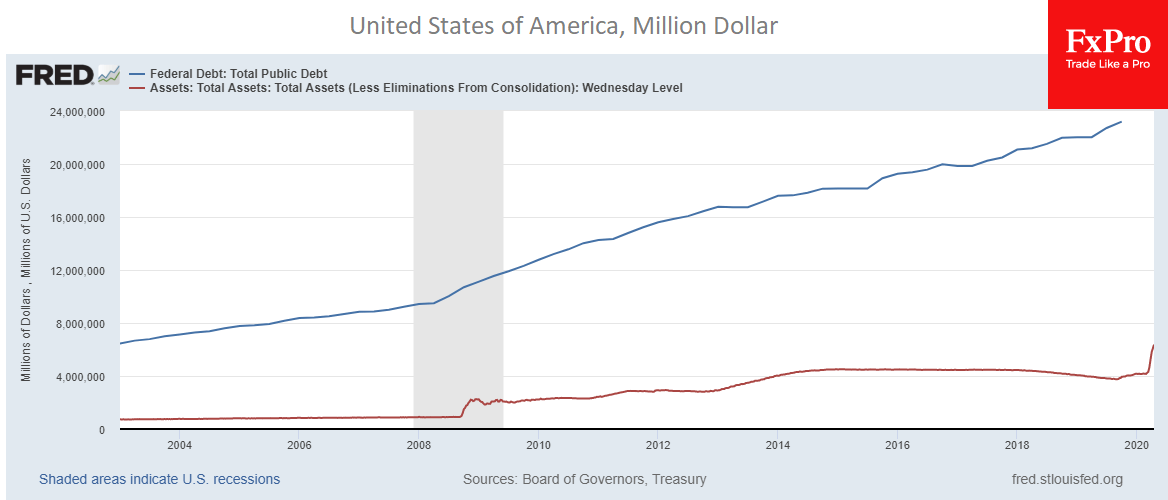

Внимание к «черному золоту» наглядно показало, насколько более оперативной стала реакция политиков. ФРС резко и решительно наращивает баланс, причем начала делать это намного раньше появления первых признаков экономических проблем. Правительство США, забыв все межпартийные дрязги, согласовывает пакеты стимулов, общий объем которых уже подбирается к $3 трлн.

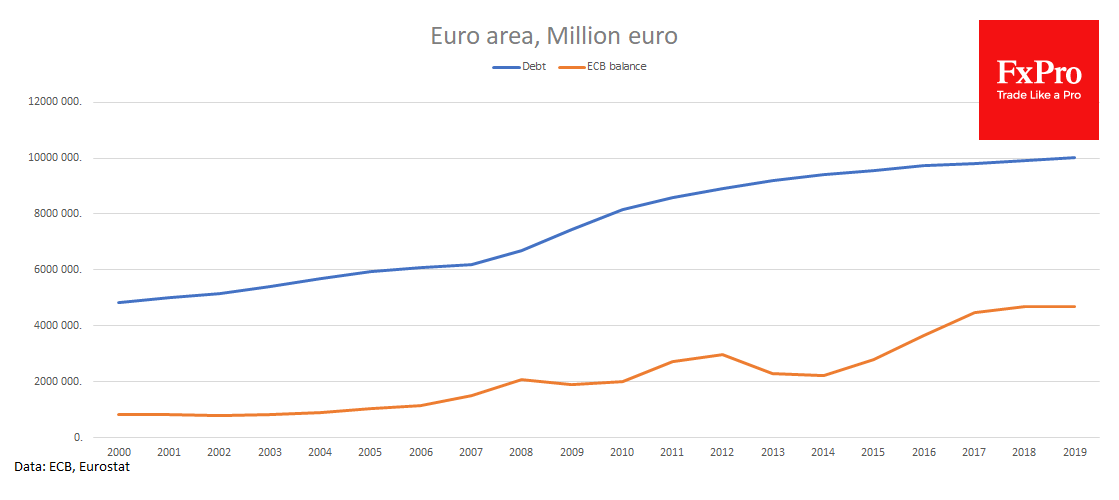

Ситуация в Европе и Азии во многом схожа: на первый план выходят мощные программы поддержки и помощь долговым рынкам от ЦБ.

Правительства раздают деньги, продолжая копить долги. Если и до этого финансовый мир с опаской глядел на рост госдолга и задолженности корпораций, то теперь им приходится отмечать взрывное увеличение объемов обязательств. Добавим сюда резкое падение профицита бюджета из-за простоя в экономике и картина. По факту, ситуация становится опасной даже для самых крепких заемщиков.

Сам собой возникает вопрос, как государства будут сокращать свою нагрузку в будущем? Первыми на ум приходят два варианта: жесткий и мягкий.

Жесткий сценарий предполагает, прежде всего, введение ограничений на обратный выкуп акций компаниями, а также повышенное внимание к дивидендам и бонусам руководству пострадавших фирм. Этих мер явно будет недостаточно, поэтому все может обернуться резким повышением налогов на высокие доходы и даже стрижкой депозитов в пользу государства.

На межправительственном уровне, МВФ может стать центром переговоров о серьезной реструктуризации внешнего госдолга не только для слабых развивающихся стран, но и для развитых. Ведь после 2009 года большинство из них увеличили сумму задолженности. Выручали только нулевые процентные ставки, что удешевляло обслуживание кредита. Однако сократить его мало кому удавалось даже при многолетних минимумах безработицы.

Мягкий сценарий предполагает меньше ограничений и реструктуризации, но обещает быть не менее обременительным для людей со сбережениями. Инфляция – это налог на капитал, который постепенно разъедает его ценность, и весьма вероятно, что на этот раз она будет разгоняться намного быстрей, чем 12 лет назад. Сейчас деньги направляются тем, кто их будет тратить сразу же: населению и мелкому бизнесу. Центробанки при этом вряд ли будут спешить подавлять признаки ускорения роста цен. Люди, которые не имеют сбережений, будут выигрывать от этой ситуации, если только будут иметь возможность регулярно индексировать свою зарплату по инфляции.

Почти наверняка мы увидим сочетание параметров из обоих сценариев: некоторые не будут использованы и появятся другие. Это то, что сейчас выглядит логичным в данных условиях. Впрочем, это весьма неплохой сценарий для фондовых рынков в целом. Зачастую, в условиях глобальной перетряски экономики, обновляются лидеры, а предыдущие киты уходят в небытие. Для валютного рынка все это обещает непростые времена, где под вопрос будет поставлен статус традиционных тихих гаваней: долговых рынков Японии, США и Европы. Как мы видели в 2011, инвесторы могут избавляться от долговых бумаг надежных стран, если опасаются проблем с их обслуживанием и привлечением новых средств. А при нулевых процентных ставках, центробанкам некуда особо отступать, кроме как наращивать собственный баланс.

Команда аналитиков FxPro

Contracts for Difference (‘CFDs’) are complex financial products that are traded on margin. Trading CFDs carries a high level of risk since leverage can work both to your advantage and disadvantage. As a result, CFDs may not be suitable for all investors because you may lose all your invested capital. You should not risk more than you are prepared to lose. Before deciding to trade, you need to ensure that you understand the risks involved taking into account your investment objectives and level of experience. Past performance of CFDs is not a reliable indicator of future results. Most CFDs have no set maturity date. Hence, a CFD position matures on the date you choose to close an existing open position. Seek independent advice, if necessary. Please read FxPro’s full ‘Risk Disclosure Notice’

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

Прогноз по золоту на 2022 год: корреляция с доходностью гособлигаций США приведет к росту желтого металла

Золото провело первый квартал года в фазе консолидации после впечатляющего роста в 2020 году. После падения ниже $1700 в марте XAU/USD изменило направление и поднялось выше $1900, однако бычий импульс

Доллар США: внимание, смена тренда и момент покупки

Многие трейдеры, желая зайти в рынок по лучшей цене, используют разные способы поиска точки входа, но единое мнение есть, и оно сводится к границе

Узнайте ключевые торговые уровни с помощью индикатора областей слияния

Повысьте эффективность точек входа в рынок и выхода из него. Этот инструмент выявляет области слияния сразу нескольких технических индикаторов, таких как скользящие средние, уровни Фибоначчи и ключевые разворотные уровни, предлагая использовать их в ваших торговых стратегиях.

Узнайте, какие позиции на рынке занимают наши эксперты

Используйте наш интерактивный график с более чем 1500 активами, межбанковскими ставками и обширной базой исторических данных. Это обязательный к использованию профессиональный онлайн-инструмент, который предлагает вам ультрасовременную платформу реального времени, полностью настраиваемую и бесплатную.