Основная проблема, которую предстоит решить Банку Англии – это борьба с «реальной инфляцией» и процентными ставками. Структура потребления в Великобритании такова, что долги потребителей из поколения в поколение только растут, что во многом определяется ипотекой. Пока процентные ставки остаются на рекордно низком уровне, люди продолжают платить по кредитам на недвижимость. Что произойдет, когда потребуется увеличить ставки? Очередной пузырь на рынке недвижимости и, как следствие, долговой кризис?

Наиболее актуальной проблемой остается инфляция, которая снижает уровень жизни и оказывает наибольшее влияние на бедные слои населения. По этой причине политики обсуждают замораживание цен в некоторых областях, в частности, энергетической сфере.

Несмотря на сказанное выше, ситуация в целом не плохая. В следующем году ожидается рост ВВП на 2,2-2,7%, впервые после кризиса 2008 года. Уровень безработицы снижается к 7%, уровню, который Банк Англии связал с повышением процентных ставок. Великобритания может стать первой среди сильнейших мировых экономик, которая пойдет на повышение ставок.

«Заявление о намерениях» Банка Англии – хорошо или плохо для экономики?

Марк Карни и «заявление о намерениях». Новый глава Банка Англии принес надежду на решение фундаментальных проблем в британской экономике, однако это продлилось недолго. Карни предпочел придерживаться политики американских коллег из ФРС – «ожидание и наблюдение». Общим является решение сохранить ставки на рекордно низком уровне, ожидая роста экономики. В случае Великобритании этот рост оказался вызванным ростом цен на жилье и доступностью кредитов. Проблемные банки были спасены, однако они по-прежнему не дают кредитов на развитие мелкого и среднего бизнеса, который является лучшим вариантом для здорового роста экономики.

У Карни не так и много инструментов для исполнения «заявления о намерениях». Мы приближаемся к уровню безработицы 7%, за которым должно последовать повышение процентных ставок. Еще одна мера, программа покупки активов, вероятнее всего будет сокращаться в объеме после аналогичного решения со стороны ФРС.

2014 год станет ключевым для Великобритании. Скорее всего мы увидим первое увеличение процентных ставок, что может вызвать проблемы с выплатами по ипотеке. Доля стареющего населения растет, пенсии привязаны к уровню инфляции, а большое количество активов сконцентрировано в секторе недвижимости. По всей видимости, молодому поколению придется бороться с увеличивающимся уровнем долга.

Прогноз по британскому фунту на 2014 год

Ввиду вероятного увеличения процентных ставок, GBP/USD может возобновить укрепление с первого квартала 2014 года и в течение года достичь максимума 1.7300. Важный уровень поддержки находится в области 1.5648, и у доллара США вероятно не будет достаточной силы для тестирования 1.5310. Рекомендуем открывать позиции на покупку в случае тестирование GBP/USD уровней поддержки.

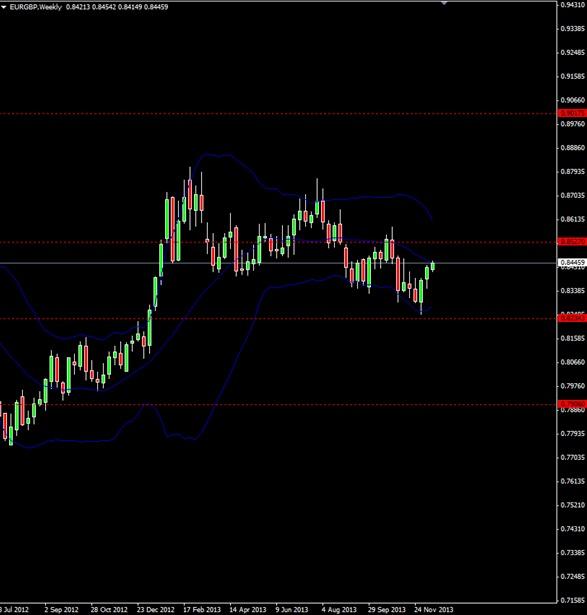

Укрепление EUR/GBP продолжится до тестирования сопротивления 0.8527, откуда евро может начать ослабление к области 0.8230. В случае ее преодоления следующей целью медведей станет 0.7906, достижение которой возможно к концу 2014 года.

Вся информация на данной странице подвержена изменениям. Использование данного сайта автоматически означает принятие наших условий нашего пользовательского соглашения. Пожалуйста, ознакомьтесь с нашей политикой конфиденциальности и юридическим предупреждением. Торговля на валютном рынке с использованием заемных средств несет в себе высокий уровень риска и может подойти не всем инвесторам. Большое кредитное плечо может сыграть как положительную, так и отрицательную роль. Прежде, чем принимать решение о начале торговли на валютном рынке, внимательно продумайте инвестиционные цели, оцените ваш уровень опыта и степень азартности. Существует вероятность, что вы понесете убытки по стартовому или дальнейшему депозиту и тем самым лишитесь средств, к потере которых вы были не готовы. Вы должны осознавать все риски, связанные с торговлей на валютном рынке, и при наличии любых сомнений и вопросов мы рекомендуем консультироваться с независимыми финансовыми советниками. Мнения, выражаемые на сайте FXStreet, являются следствием личных убеждений их авторов и могут не совпадать с мнением FXStreet или руководства компании. FXStreet не берет на себя обязанности проверять точность или обоснованность любых заявлений независимых авторов. Материалы могут быть неполными и/или содержать ошибки. Любые мнения, новости, аналитика, исследования, цены или другая информация, содержащаяся на данном сайте и размещенная сотрудниками FXStreet, партнерами или независимыми авторами, предоставляется как общая оценка ситуации на рынках и не содержит в себе советов по инвестициям. FXStreet не несет ответственности за убыток или полную или частичную потерю прибыли вследствие прямого или непрямого использования информации, размещенной на сайте.

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

EUR/USD: Готовится камбэк доллара США?

Доллар США (USD) одержал победу в конце еще одной недели, при этом пара EUR/USD торгуется рядом с четырехнедельным минимумом 1,1742, в то время как USD сохраняет свою силу, несмотря на некоторые обескураживающие данные из США, опубликованные в конце недели.

Золото: Эскалация геополитических напряжений помогает ограничить потери

Золото (XAU/USD) на этой неделе не смогло сделать решительный шаг ни в одну из сторон, быстро восстановившись выше $5 000 после потерь в понедельник и вторник.

GBP/USD: фунт стерлингов готовится к новым испытаниям, так как тестируется 200-дневная скользящая средняя

Фунт стерлингов (GBP) обрушился до самого низкого уровня за месяц против доллара США (USD), так как ключевые уровни поддержки были пробиты в насыщенной данными неделе.

Биткоин: Восстановления не предвидится

Цена биткоина (BTC) продолжает торговаться в диапазоне, колеблясь около $67 000 на момент написания статьи в пятницу, и немного упала на этой неделе, не показывая признаков восстановления.

Форекс сегодня: отчеты PMI из крупных экономик, данные по ВВП США усилят волатильность

Вот что вам нужно знать в пятницу, 20 февраля: