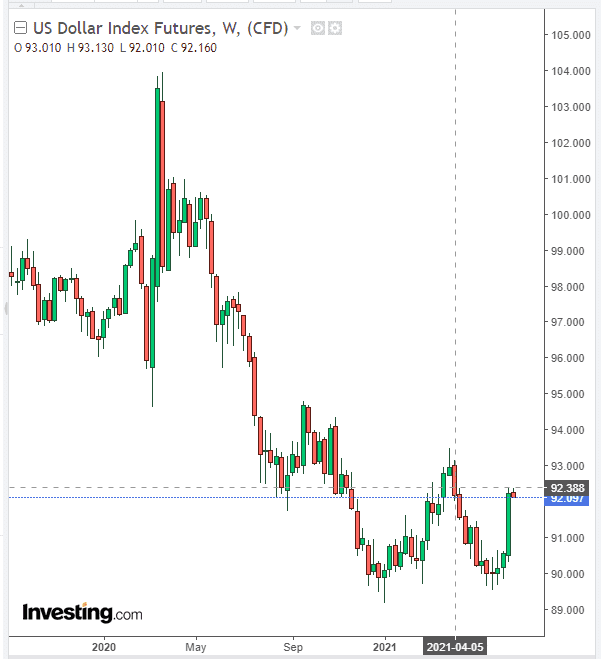

По итогам минувшей недели американский доллар значительно укрепился, а индекс доллара DXY вырос почти на 2% (+170 пунктов), до отметки 92.20. Несмотря на то, что руководители ФРС сохранили ключевые процентные ставки в диапазоне 0.00%-0.25%, а объем программы покупок активов QE на уровне $120 млрд в месяц, участников рынка насторожили некоторые изменения в настроениях руководителей ФРС относительно сроков возможного начала сворачивания экстра мягкой стимулирующей политики центрального банка.

Теперь ФРС прогнозирует два повышения ставки в 2023 году, тогда как раньше руководители центрального банка обещали не повышать ставки до конца 2023 года. 13 из 18 руководителей центрального банка заявили, что ожидают повышения краткосрочных процентных ставок к концу 2023 года, тогда как в марте такой точки зрения придерживались лишь семеро из них. 7 представителей FOMC против 4-х в марте ожидают начала повышения ставок уже в 2022 году.

В сопроводительном заявлении говорилось, что ФРС продолжит придерживаться текущих параметров кредитно-денежной политики до тех пор, пока не будут достигнуты целевые уровни по инфляции и максимальной занятости, а уровень процентных ставок при этом не будет меняться. Однако, к этим уже традиционным заявлениям со стороны ФРС участники рынка уже, можно сказать, привыкли, и поэтому хватило лишь намека на возможность более раннего, чем планировалось ранее, начала сворачивания стимулирующей политики ФРС, как началось массовое закрытие коротких позиций по доллару, что вызывало его значительное укрепление. Сопоставимыми темпами индекс доллара DXY укреплялся в начале марта 2020 года, перед тем как руководители ФРС снизили процентную ставку до текущего уровня 0,25%.

В начале новой недели доллар снижается. На момент публикации данной статьи фьючерсы DXY торгуются вблизи отметки 92.10, на 30 пунктов ниже максимумов прошлой недели, соответствующих уровням более чем 2-месячной давности. Также стоит обратить внимание на доходность 10-летних американских бондов, которая сегодня продолжает снижаться шестую неделю подряд.

Похоже, крупные инвесторы пока что игнорируют рыночные шумы, вызванные итогами заседания ФРС, завершившегося на прошлой неделе, и продолжают покупать гособлигации, все же страхуясь от рисков, связанных с инфляцией и возможностью новой волны пандемии коронавируса.

На текущий момент доходность 10-летних гособлигаций США составляет 1,428%, ниже максимума прошлой недели 1,595%. Снижающаяся доходность гособлигаций, в свою очередь, создаёт предпосылки для ослабления доллара и роста цены на золото, которая значительно снизилась на прошлой неделе из-за укрепления доллара.

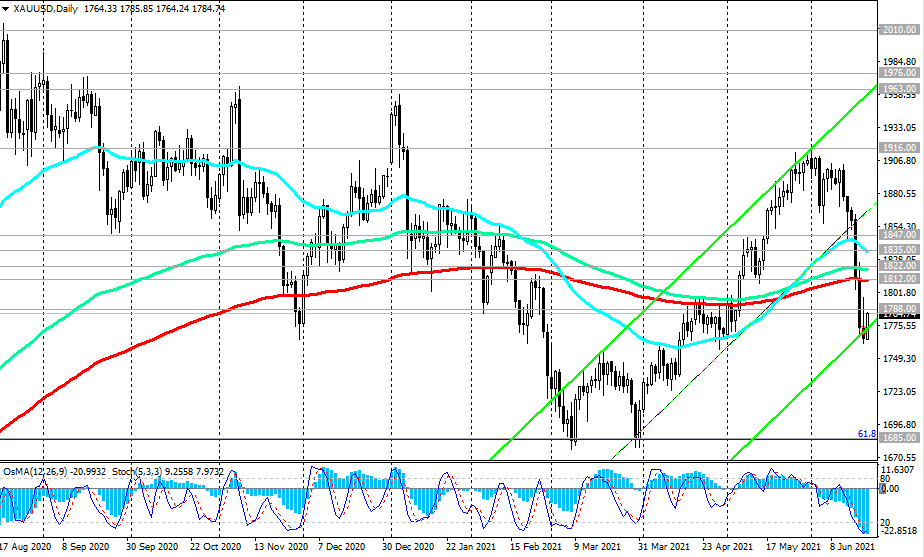

Резкие продажи золота на прошлой неделе были спровоцированы усилившимися ожиданиями более раннего, чем ожидалось, возможного начала сворачивания стимулирующей политики ФРС. Золото не приносит инвестиционного дохода, и оно крайне чувствительно к изменению процентной ставки ФРС и других крупнейших центральных банков мира.

Однако, многие экономисты считают, что падение котировок золота и снижение пары XAU/USD на прошлой неделе было чрезмерным.

Оценивая итоги июньского заседания ФРС и масштабы падения цены на золото, экономисты считают, что повышение ставок на двухгодичном горизонте (теперь руководители ФРС ожидают, что в 2023 году процентная ставка будет повышена дважды) – слишком отдаленная перспектива, чтобы обеспечить такое снижение цен, особенно на фоне доходности казначейских облигаций, которая значительно ниже прогнозируемой инфляции.

Хотя руководители ФРС и просигнализировали о некоторой склонности к более жесткой денежно-кредитной политике, они таже заявили, что центральный банк продолжит выкуп ценных бумаг на 120 млрд долларов каждый месяц, повысив при этом прогнозы по инфляции в этом и следующем году.

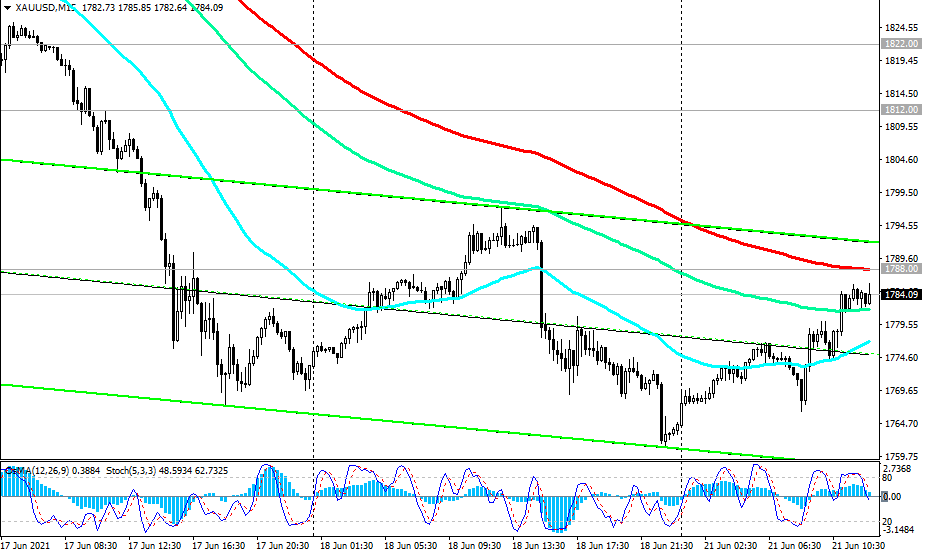

Учитывая все вышеизложенное, наше мнение сводится к тому, что цены на золото достигли уровней, от которых возможны выгодные покупки и рост пары XAU/USD. Как долго продлится этот рост – это отдельный вопрос, но в текущей ситуации следует закрыть короткие позиции по паре XAU/USD и при ее росте и закреплении в зоне выше уровня сопротивления 1788.00следует вернуться к длинным позициям.

На этой неделе волатильность на рынке будет подпитываться (помимо публикации важной макро статистики) выступлением главы ФРС Джерома Пауэлла в Конгрессе (во вторник) и итогами заседания Банка Англии (в четверг). На сегодня важных новостей в экономическом календаре нет, но стоит обратить внимание на выступление главы ЕЦБ Кристин Лагард в 12:30 и 14:00 (GMT). Волатильность в ходе ее выступления может повыситься, если она затронет тему монетарной политики ЦБ. Если же Кристин Лагард не затронет тему монетарной политики ЕЦБ, то реакция на ее выступление будет слабой.

Торговые рекомендации

Sell Stop 1760.00. Stop-Loss 1791.00. Take-Profit 1700.00, 1685.00, 1645.00, 1580.00, 1560.00

Buy Stop 1791.00. Stop-Loss 1760.00. Take-Profit 1812.00, 1822.00, 1835.00, 1847.00, 1916.00, 1963.00, 1976.00, 2000.00, 2010.00

*) см. также на Telegram, с самой актуальной и "горячей" аналитикой и торговыми рекомендациями (в том числе входы в сделки "по-рынку")

Анализ, представленный выше, предназначен только для информационных и образовательных целей. Торговля любыми активами сопряжена со значительным риском убытков и подходит не всем инвесторам. Никакая часть предоставленных материалов не должна рассматриваться как предложение купить или продать какой-либо финансовый инструмент или как предложение инвестиций со стороны компании.

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

Прогноз по золоту на 2022 год: корреляция с доходностью гособлигаций США приведет к росту желтого металла

Золото провело первый квартал года в фазе консолидации после впечатляющего роста в 2020 году. После падения ниже $1700 в марте XAU/USD изменило направление и поднялось выше $1900, однако бычий импульс

Доллар США: внимание, смена тренда и момент покупки

Многие трейдеры, желая зайти в рынок по лучшей цене, используют разные способы поиска точки входа, но единое мнение есть, и оно сводится к границе

Узнайте ключевые торговые уровни с помощью индикатора областей слияния

Повысьте эффективность точек входа в рынок и выхода из него. Этот инструмент выявляет области слияния сразу нескольких технических индикаторов, таких как скользящие средние, уровни Фибоначчи и ключевые разворотные уровни, предлагая использовать их в ваших торговых стратегиях.

Узнайте, какие позиции на рынке занимают наши эксперты

Используйте наш интерактивный график с более чем 1500 активами, межбанковскими ставками и обширной базой исторических данных. Это обязательный к использованию профессиональный онлайн-инструмент, который предлагает вам ультрасовременную платформу реального времени, полностью настраиваемую и бесплатную.