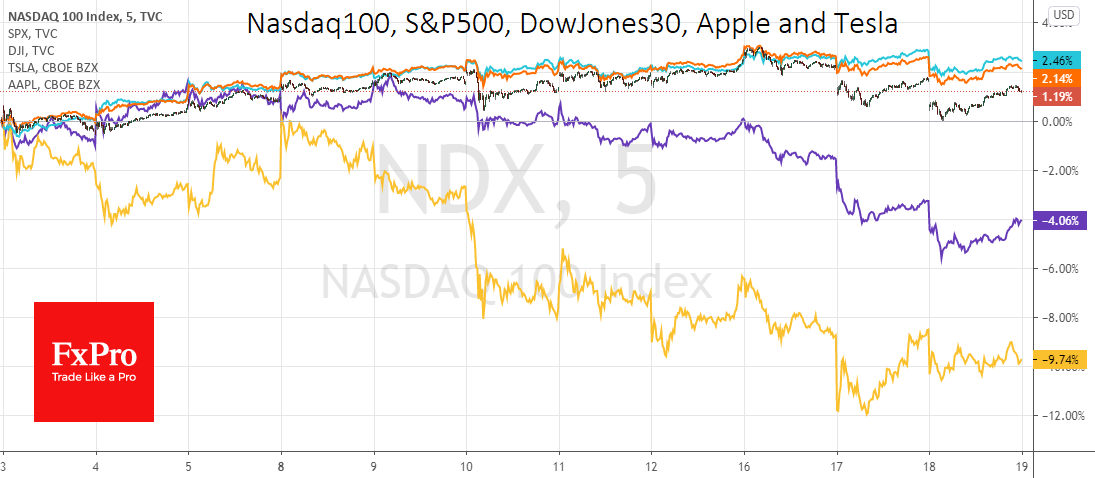

На мировых рынках усиливаются тенденции фиксации прибыли от роста в предыдущие месяцы. Это хорошо видно по более слабой производительности Nasdaq100 (-0.7%) в сравнении с S&P500 (-0.44%) и DowJones30 (-0.38%). На этом фоне азиатские индексы отступили от исторических максимумов.

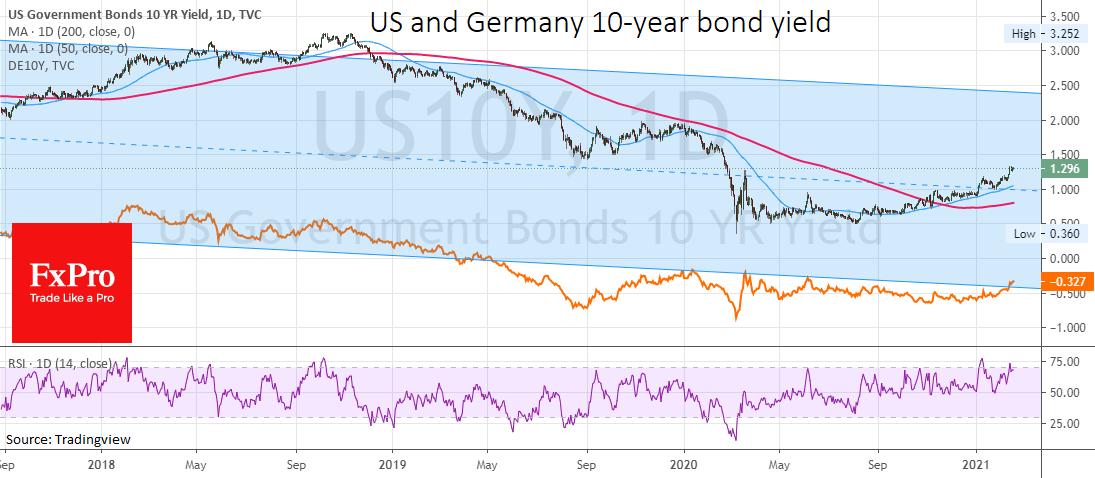

Снижению рынка акций сопутствует продолжающееся давление на долговых рынках. Доходности американских 10-летних гособлигаций выросли выше 1.3% после восстановления до уровней конца февраля прошлого года. Рост доходности означает падение цены из-за продаж. Важной линией водораздела выглядит уровень доходности в 1.5%, который в 2019-м выступал в качестве поддержки, с провала под которую началась большая распродажа на рынках в прошлом году.

Как ни удивительно, но сейчас рост доходностей подтачивает уверенность инвесторов, в противоположность бегству в защитные долговые бумаги от неопределенных перспектив рынка акций.

Германские 10-летние облигации также прибавляют в доходности, торгуясь у максимумов с июля на -0.34%. В целом это колебания в середине торгового диапазона последних двух с половиной лет.

Фондовые индексы были явно перегреты, и теперь находятся под умеренным давлением, которое усиливается на фоне массы сообщений, что инвестиционные гуру фиксировали прибыль от роста таких звезд рынка, как Apple и Tesla. Все это усиливает давление на индексы с высокой долей высокотехнологичных акций. Так, по Nasdaq объемы торгов повышаются по мере снижения индекса.

Аккуратные продажи по акциям звезд рынка прошлого года и настойчивый рост доходности долговых бумаг – все это почерк работы крупных фондов, которые первыми покупали идею V-образного восстановления, а теперь продают этот факт широким массам.

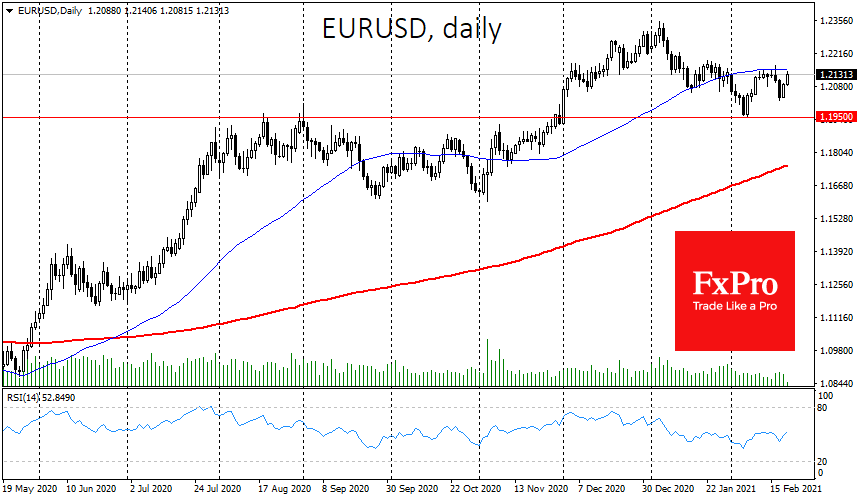

Главный вопрос для краткосрочных инвесторов – в какой именно актив выходят крупные фонды, продавая акции и облигации? Что, если это выход в доллар? Отдельно от пробуксовки юаня, мы видим, как EURUSD остается ниже 50-дневной средней, а USDJPY почти за два месяца удалось прорваться выше 200-дневной средней. USDCNH стабилизировалась в диапазоне 6.40-6.50.

USDCAD также почти два месяца буксует вокруг 1.27, а USDMXN находится на одних и тех же уровнях уже более трех месяцев, несмотря на скачок нефти. Трудности с ростом испытывают и NZD, и AUD, несмотря на марш цен на сырьевые активы.

Все это наглядно отражает силу продавцов и может стать предвестником перезагрузки доллара по крайней мере в перспективе от нескольких недель до месяцев.

Команда аналитиков FxPro

Contracts for Difference (‘CFDs’) are complex financial products that are traded on margin. Trading CFDs carries a high level of risk since leverage can work both to your advantage and disadvantage. As a result, CFDs may not be suitable for all investors because you may lose all your invested capital. You should not risk more than you are prepared to lose. Before deciding to trade, you need to ensure that you understand the risks involved taking into account your investment objectives and level of experience. Past performance of CFDs is not a reliable indicator of future results. Most CFDs have no set maturity date. Hence, a CFD position matures on the date you choose to close an existing open position. Seek independent advice, if necessary. Please read FxPro’s full ‘Risk Disclosure Notice’

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

Прогноз по золоту на 2022 год: корреляция с доходностью гособлигаций США приведет к росту желтого металла

Золото провело первый квартал года в фазе консолидации после впечатляющего роста в 2020 году. После падения ниже $1700 в марте XAU/USD изменило направление и поднялось выше $1900, однако бычий импульс

Доллар США: внимание, смена тренда и момент покупки

Многие трейдеры, желая зайти в рынок по лучшей цене, используют разные способы поиска точки входа, но единое мнение есть, и оно сводится к границе

Узнайте ключевые торговые уровни с помощью индикатора областей слияния

Повысьте эффективность точек входа в рынок и выхода из него. Этот инструмент выявляет области слияния сразу нескольких технических индикаторов, таких как скользящие средние, уровни Фибоначчи и ключевые разворотные уровни, предлагая использовать их в ваших торговых стратегиях.

Узнайте, какие позиции на рынке занимают наши эксперты

Используйте наш интерактивный график с более чем 1500 активами, межбанковскими ставками и обширной базой исторических данных. Это обязательный к использованию профессиональный онлайн-инструмент, который предлагает вам ультрасовременную платформу реального времени, полностью настраиваемую и бесплатную.