Банк Англии опубликовал вчера отчет по финансовой стабильности, который пролил свет на мнение чиновников относительно развития экономики в условиях наличия прямых рисков (таких как Brexit) и косвенных, с которыми сталкивается мировая экономика.

Первое на что нужно обратить внимание это то, что британский ЦБ оставил требование к резервному капиталу банков неизменным на уровне 1%. В ноябрьском отчете была формулировка "ЦБ оценит, достаточно ли высок 1% для банков", т.е. пока банк остается на пути увеличения данного показателя. Увеличение ccyb rate является контрцикличной мерой, т.е. показатель растет во время экономического подъема и снижается во время рецессии. Так регулятор пытается бороться с накоплением потребительского долга домохозяйств, а также придать кредитным организациям больше устойчивости в случае если кредитование домохозяйств придется усилить (сгладить) в ответ на будущие экономические шоки. В перспективе требование к резервам должно увеличиться выше 1%, т.е. по сути ЦБ уже прибегает к ужесточению только "с другого входа", занимая слегка ястребиную позицию, так как экономическая обстановка выравнивается.

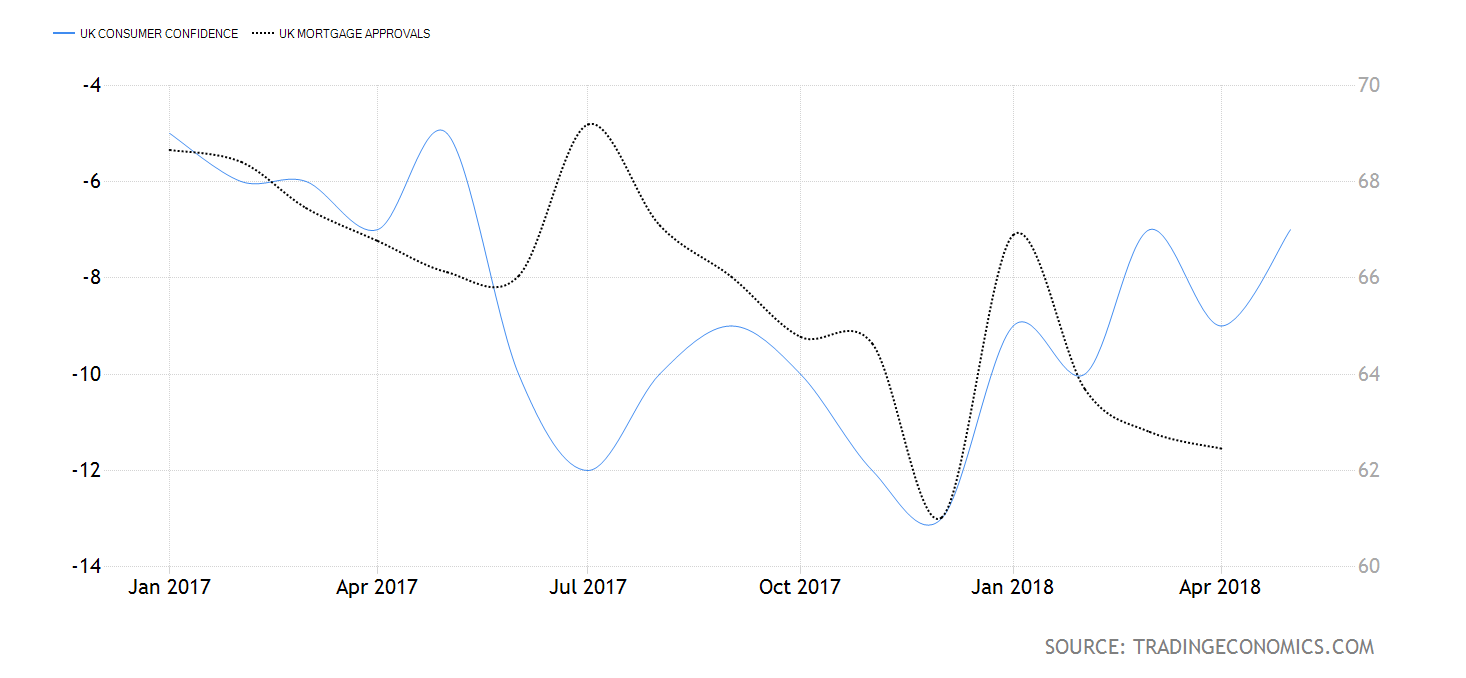

Такая мера прежде всего ограничит потребительское кредитование, не связанное с ипотекой, так как накопление плохих долгов у банков происходит именно через небольшие кредиты, например овердрафт по кредитным картам и займам для погашения счетов за автомобили взятым в кредит. С начала года долг домохозяйств подрос на более чем 10% и ЦБ опасается что баланс активов банков будет портиться за счет потребительских кредитов. И хотя сектор ипотечного кредитования в семь раз больше, выплаты по кредитам здесь происходят исправно, поэтому кредитный риск по мнению банка остается приемлемым в этом секторе. Логично предположить также, что в период экономического спада потребительское кредитование все равно будет расти, а вот ипотечное стагнировать, так как домохозяйствам свойственно выравнивать текущее потребление залезая в долги (вспоминаем гипотезу постоянного дохода М. Фридмана), в то время как брать в кредит жилье возможно только при высоком уровне потребительского оптимизма:

На графике видно что одобрения по ипотеке снижались вместе с потребительским настроением.

Ощутимое повышение внешних рисков при неизменности внутренних, говорит о том что своими строгими требованиями ЦБ сосредотачивает ответ на внешних шоках, будь то долговая нестабильность в Италии и повышенные ставки по гос. бондам в Еврозоне, ужесточение политики ФРС и уязвимость развивающихся рынков к ней, напряженность в мировой торговле и как следствие уязвимости китайской экономики к высокому уровню совокупного долга домохозяйств. В частности опасение ЦБ вызывает притоки иностранного капитала, которые подвержены риску изменения условий кредитования. Изменение в процентных ставках, очевидно может спровоцировать отток капитала, как следствие снижение стоимости активов, и мягкие внутренние условия кредитования могут лишь усилить спад, ведь от обесценения активов (т.е. например обеспечения по долгу) никто не защищен.

Почему детали сообщения, который выходит два раза в год, сейчас важны для фунта? Данные отчета, по сути показали расстановку приоритетов для ЦБ, что внешний риск сейчас требует больше внимания и брошены усилия на смягчение возможного удара приходящегося из-за рубежа. От того как будут развиваться ситуация, например с торговой напряженностью, который можно считать сейчас главным источником риска, будет зависеть решение банка в августе. Отсутствие изменений в монетарной политике в мае сместили ожидания по повышению ставке на следующем заседании, однако если глобальные риски будут расти в фунт можно будет снова закладывать сохранение ставки на уровне 0.5%.

Конечно на прошедшем заседании, результаты голосования чиновник (6 против 3), стали небольшим сюрпризом, так как выросла доля чиновников, высказавшихся за повышение процентной ставки. Однако новый член комитета, профессор экономики Джонатан Хаскел, предложил умеренную оценку экономического роста Великобритании, подчеркнув слабость рынка труда (в частности невысокую занятость по часам и прекариат, т.е. уход от стандартных 9/5) и как следствие меньшее переговорную силу работников и желание работодателей повышать оплату труда. Комментарии Хаскела обвалили фунт, который потерял почти половину процента против доллара. Сегодня фунт продолжает терять позиции и на горизонте борьба за 1.30, который вероятно фунт проиграет, входя в полноценную медвежью зону ниже "круглого" уровня.

Европейская валюта обновляет минимумы на фоне кризиса с беженцами, так как противоречия внутри ЕС обостряются из-за перекоса в политике лидера ЕС - Германии. Сейчас необходимо внимательно следить за саммитов лидеров ЕС, на котором Ангела Меркель попытается заручиться поддержкой Франции, чтобы удержать власть в руках. Однако приняв решение о приеме мигрантов, некоторые положения, например ответственность той страны за беженцев на которую ступила их нога, лишь усиливает влияние правых сил, которые хотят строить иной ЕС, с внутренним пограничным контролем, а значит и утратой ключевого связывающего элемента стран в блоке - единого рынка сбыта. Политическая нестабильность вероятно будет затмевать сейчас улучшение на экономическом фронте ЕС, о котором говорят например индикаторы уверенности вышедшие сегодня. Поэтому для EURUSD сейчас актуально обновление минимумов с целью 1.1350-1.14, с которого быкам вероятно позволять залечить раны, но ненадолго.

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

Прогноз по золоту на 2022 год: корреляция с доходностью гособлигаций США приведет к росту желтого металла

Золото провело первый квартал года в фазе консолидации после впечатляющего роста в 2020 году. После падения ниже $1700 в марте XAU/USD изменило направление и поднялось выше $1900, однако бычий импульс

Доллар США: внимание, смена тренда и момент покупки

Многие трейдеры, желая зайти в рынок по лучшей цене, используют разные способы поиска точки входа, но единое мнение есть, и оно сводится к границе

Узнайте ключевые торговые уровни с помощью индикатора областей слияния

Повысьте эффективность точек входа в рынок и выхода из него. Этот инструмент выявляет области слияния сразу нескольких технических индикаторов, таких как скользящие средние, уровни Фибоначчи и ключевые разворотные уровни, предлагая использовать их в ваших торговых стратегиях.

Узнайте, какие позиции на рынке занимают наши эксперты

Используйте наш интерактивный график с более чем 1500 активами, межбанковскими ставками и обширной базой исторических данных. Это обязательный к использованию профессиональный онлайн-инструмент, который предлагает вам ультрасовременную платформу реального времени, полностью настраиваемую и бесплатную.