Нефтяные котировки возобновили рост вновь подбираясь к уровню $80 за баррель, однако от текущих новостных катализаторов можно было ожидать больше. Среди них:

- Прогресс в американо-китайских переговорах по торговле, готовность Китая увеличить закупки углеводородов из США;

- Санкции США на госдолг Венесуэлы и корпоративный государственной нефтяной компании PDVSA;

- Потенциальное ограничение экспорта иранской нефти также из-за санкций США.

Рассмотрим каждое из них подробнее.

Китай и США договорились отложить тарифную войну «на неопределенный период» заявил Министр Финансов Стивен Мнучин. Судя по заявлению представителя администрации Белого Дома, США смогли уговорить Китай на ожидаемый компромисс — увеличение закупок энергоресурсов и аграрных продуктов, в чем, в принципе Китай, и так нуждался. Собственно поэтому местная китайская газета правительства описала компромисс как взаимовыгодный и лишенный потерь для Китая. В конкурентных отраслях Китай не прогнулся. Проблемы интеллектуальной собственности, объект пламенной риторики Трампа, остаются по всей видимости нерешенными. ZTE простили за торговлю с Ираном и Северной Кореей, без этой уступки Китай даже не хотел обсуждать изменение торговли с США.

Что касается закупок сжиженного природного газа о котором сообщил Ларри Кудлоу, то вероятно ассортимент поставок будет расширен включая американскую нефть. Это вызовет дополнительное снижение американских запасов, что на руку ОПЕК. Однако по сути придется пересмотреть потенциал роста спроса на нефть традиционных поставщиков, т.е. России, Саудовской Аравии, Анголы, Ирака.

Сейчас на Китай приходится около 19% мирового импорта нефти.

Новые сложности в переговорах не всплывут вероятно до июньского саммита США с Северной Кореей, где Трамп будет сильно нуждаться в поддержке Китая, как главного союзника ядерной республики. Для Трампа разоружение КНДР важное политическое достижение, в частности перед выборами в Конгресс.

Запрет на покупку нефти Венесуэлы США не удовлетворил, поэтому с переизбранием Николаса Мадуро Венесуэла столкнулась с новыми санкциями в виде запрета на покупку госдолга Венесуэлы, а также подконтрольной правительству нефтяной компании PDVSA. Невозможность или большие затруднения с долговым финансированием, очевидно, ввергнут нефтяной сектор Венесуэлы в еще больший кризис и повлечет дополнительное сокращение производства. Учитывая довольно «однородную» структуру капитала Венесуэлы, для нее стоит сейчас острая необходимость брать в долг. Поэтому США ударили по самому больному.

С начала года добыча PDVSA сократилась на 31% и составила 1.5 млн б/д. Если Мадуро не покинет пост президента, ожидать снятия санкций не придется.

Переизбрание Мадуро было ожидаемым событием учитывая диктаторский характер правление и большие возможности для фальсификации результатов, однако нефтяные котировки положительно отреагировали именно на ужесточение санкций. К тому же на фоне конкурирующего нефтяного сектора США, внушительной доли экспорта Венесуэлы в США (35.1%) и того факта что нефть составляет 95% экспорта Венесуэлы, США сейчас крайне невыгодно возвращать латиноамериканскую страну в статус полноценного торгового партнера.

Директор Международного энергетического агенства Фатих Бирол заявил в интервью Блумберг, что Венесуэла станет главным источником риском для нефтяных рынков в ближайшие месяцы. Разумеется, повышательные риски.

Деталей по иранским санкциям пока нет, однако они не так важны как готовность Ирана к ним. Местное новостное агентство Shana сообщила что у правительства есть план заместить потребителей которые намереваются прекратить покупки и мировое предложение не пострадает. Ядерное соглашение Иран по всей видимости рассматривал как временное, поэтому использовал отведенное время с толком, разрабатывая схемы продаж в обход санкций США. Пока с данным катализатором для нефтяного рынка ничего не ясно, поэтому о его устойчивом влиянии на рынок говорить не приходится.

На 2016 год, основными направлениями экспорта был Китай, Индия, Япония, Южная Корея, Турция. Санкций США скорей всего поддержат азиатские союзники т.е. Япония и Южная Корея, но вероятно не Китай, учитывая односторонний выход США из соглашения. Для сравнения: в 2016 году Иран экспортировал в Китай на сумму 14.5 млрд. долларов

Ключевым драйвером для цен остаются оптимистичные прогнозы восстановления экономики, где темпы роста спроса будут превышать прирост предложения за счет США. По этому вопросу, однако, прогнозы сильно разнятся. Так Goldman Sachs в недавнем обзоре, оценил возможный спрос в 100 млн. баррелей в этом году (причем уже летом), в то время как МЭА давала более скромный прогноз — 99.4 млн. Впереди автомобильный сезон в США, который традиционно рассматривается как сезонный фактор повышения спроса.

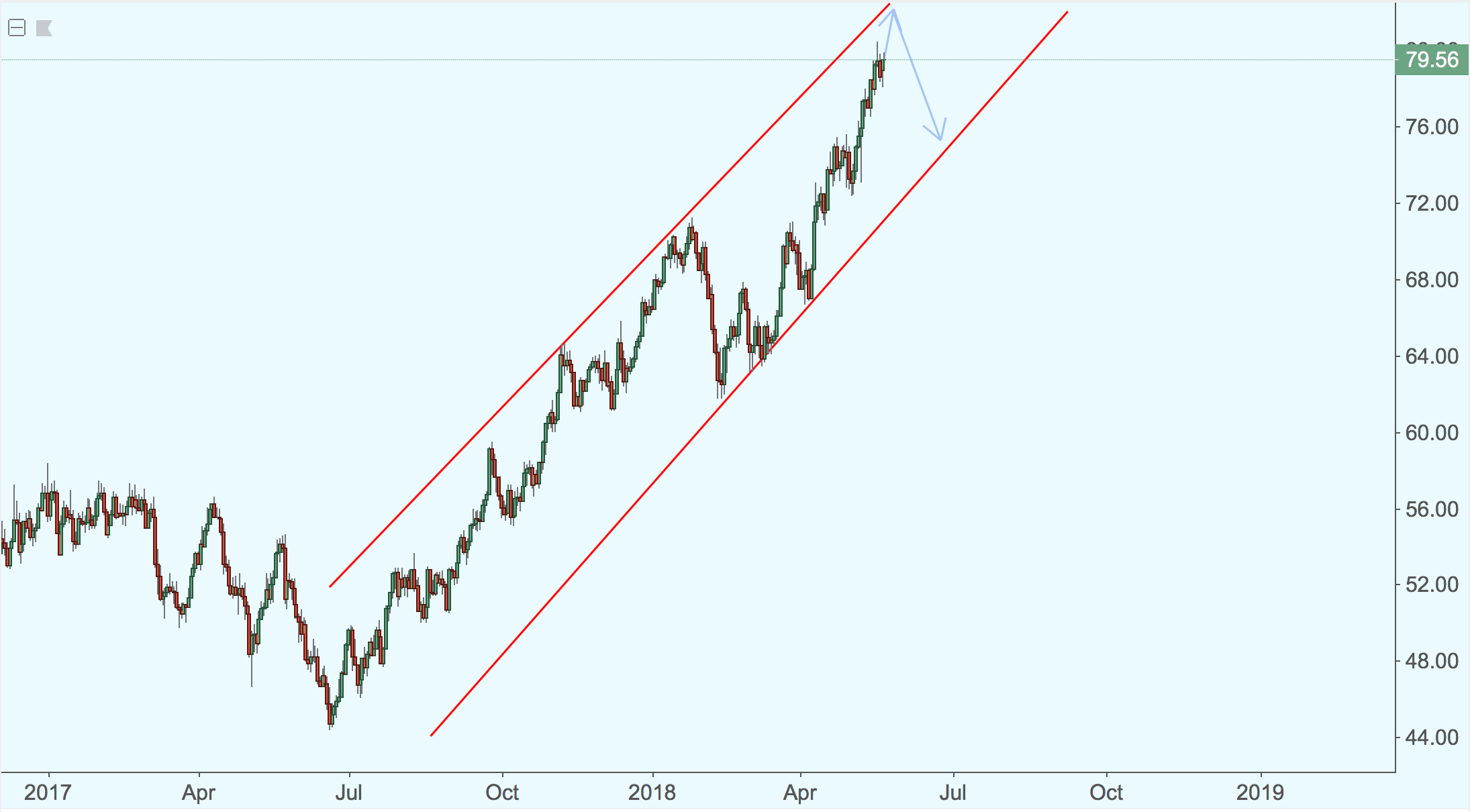

Базовая техническая картина убеждает в возможности покорения новых максимумов, однако не сразу. Сейчас ценам предстоит нащупать твердую платформу для развертывания активности покупателей. Кандидатом на эту роль является уровень 75-76 долларов за баррель, однако основную часть медвежьего давления стоит ожидать с зоны 81-82 долларов за баррель.

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

Прогноз по золоту на 2022 год: корреляция с доходностью гособлигаций США приведет к росту желтого металла

Золото провело первый квартал года в фазе консолидации после впечатляющего роста в 2020 году. После падения ниже $1700 в марте XAU/USD изменило направление и поднялось выше $1900, однако бычий импульс

Доллар США: внимание, смена тренда и момент покупки

Многие трейдеры, желая зайти в рынок по лучшей цене, используют разные способы поиска точки входа, но единое мнение есть, и оно сводится к границе

Узнайте ключевые торговые уровни с помощью индикатора областей слияния

Повысьте эффективность точек входа в рынок и выхода из него. Этот инструмент выявляет области слияния сразу нескольких технических индикаторов, таких как скользящие средние, уровни Фибоначчи и ключевые разворотные уровни, предлагая использовать их в ваших торговых стратегиях.

Узнайте, какие позиции на рынке занимают наши эксперты

Используйте наш интерактивный график с более чем 1500 активами, межбанковскими ставками и обширной базой исторических данных. Это обязательный к использованию профессиональный онлайн-инструмент, который предлагает вам ультрасовременную платформу реального времени, полностью настраиваемую и бесплатную.