Многие «медвежьи» драйверы уже учтены в котировках EUR/USD

Когда на кухне слишком много поваров, блюдо рискует получиться не таким вкусным, как рассчитывают посетители ресторана. Долгое время ФРС критиковали за отсутствие прозрачности, что приводило к путанице на рынке. Вряд ли политика Федрезерва когда-либо была более прозрачна, чем сейчас, однако путаница никуда не исчезла. Мнения чиновников FOMC настолько разняться, что инвесторы вынуждены ломать голову над вопросом, что именно сделает центробанк на июльской встрече?

После заявления Джона Уильямса о необходимости действовать агрессивно, вероятность снижения ставки на 50 б.п на ближайшей встрече FOMC взлетела до 70%, и ФРС почувствовала себя некомфортно. Представители ФРБ Нью-Йорка были вынуждены давать поясняющие комментарии об академических исследованиях, президент ФРБ Сент-Луиса Джеймс Буллард заявил, что не видит необходимости в большем, чем на 25 б.п., сокращении стоимости заимствований, а глава ФРБ Бостона Эрик Розенгрен и вовсе считает, что вносить коррективы в денежно-кредитную политику не следует. Если данные с момента июньского заседания FOMC улучшились, зачем опускаться до монетарной экспансии?

Когда в товарищах согласия нет, на лад их дело не пойдет. Инвесторы решили на время отвлечься от желания залезть в головы чиновникам ФРС, и переключили свое внимание на Старый свет. Главной причиной роста EUR/USD справедливо считается слабый доллар. Козыри евро слишком слабы, чтобы на что-то рассчитывать, когда рынок начинает сомневаться в снижении ставки по федеральным фондам на 50 б.п.

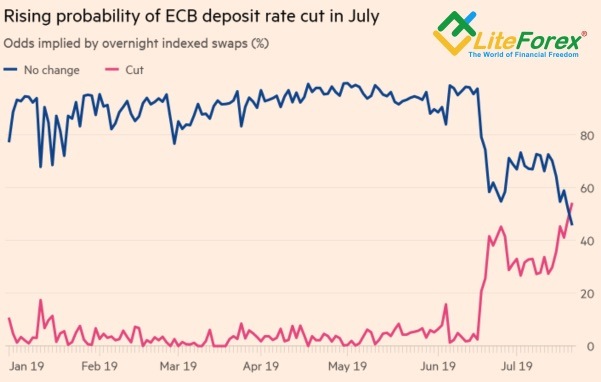

Большинство экспертов Bloomberg предполагают, что ЕЦБ на июльском заседании подаст сигнал об ослаблении денежно-кредитной политики в сентябре, а UBS, HSBC и Nomura прогнозируют второе снижение ставки по депозитам в декабре. Commerzbank и вовсе видит возможность ее сокращения на 20 б.п уже в июле. И он не одинок! Вероятность уменьшения стоимости привлеченных средств на ближайшей встрече Управляющего совета превысила 50%. Месяц назад она составляла 25%.

Динамика вероятности снижения ставки ЕЦБ в июле

Источник: Financial Times.

Если Вашингтон готов действовать на опережение, то Франкфурту сам Бог велел. Под влиянием слабости внешнего спроса экономика Германии может замедлиться в 2019 до 0,5%; несмотря на масштабный стимул, европейская инфляция не в состоянии превысить отметку 1,3%; а ЕЦБ постоянно снижает прогнозы по ВВП еврозоны.

Ожидания «голубиной» риторики Марио Драги настолько велики, что они могут спровоцировать отскок евро на фактах. Когда множество «медвежьих» драйверов уже учтено в курсе валюты, ее неожиданный взлет напрягает новичков, но не удивляет профессионалов. Если взглянуть на соотношение премий между опционами на покупку и продажу единой европейской валюты, становится понятным, что число «быков» на рынке увеличивается.

Динамика рисков разворота в паре EUR/USD

Источник: Bloomberg.

Я не исключаю, что на ожиданиях сигналов ЕЦБ об ослаблении денежно-кредитной политики «медведи» по EUR/USD попытаются протестировать поддержку на 1,12, однако трейдерам нужно быть готовыми к тому, что и на этот раз основная валютная пара прокатится на американских горках.

Дмитрий Демиденко для LiteForex

Пользователь берет на себя полную ответственность за использование и трактовку информации, содержащейся на данном ресурсе, а также за любое решение относительно совершения любого действия, основанное на полученной информации.

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

Прогноз по золоту на 2022 год: корреляция с доходностью гособлигаций США приведет к росту желтого металла

Золото провело первый квартал года в фазе консолидации после впечатляющего роста в 2020 году. После падения ниже $1700 в марте XAU/USD изменило направление и поднялось выше $1900, однако бычий импульс

Доллар США: внимание, смена тренда и момент покупки

Многие трейдеры, желая зайти в рынок по лучшей цене, используют разные способы поиска точки входа, но единое мнение есть, и оно сводится к границе

Узнайте ключевые торговые уровни с помощью индикатора областей слияния

Повысьте эффективность точек входа в рынок и выхода из него. Этот инструмент выявляет области слияния сразу нескольких технических индикаторов, таких как скользящие средние, уровни Фибоначчи и ключевые разворотные уровни, предлагая использовать их в ваших торговых стратегиях.

Узнайте, какие позиции на рынке занимают наши эксперты

Используйте наш интерактивный график с более чем 1500 активами, межбанковскими ставками и обширной базой исторических данных. Это обязательный к использованию профессиональный онлайн-инструмент, который предлагает вам ультрасовременную платформу реального времени, полностью настраиваемую и бесплатную.